A pocas sesiones para terminar el año, es hora de ir pensando en el año que viene, quiero hacer una serie de reflexiones de lo que me gusta en la situación actual, plantear el largo plazo, y dejaré para el siguiente analizar el mas corto plazo.

Lo que me gusta ahora, y a pesar de la inercia de la subida, es que veo sectoriales claves aun muy rezagados, y que prácticamente la subida actual se está sucediendo sin activar el modo turbo.

Voy a empezar por lo que me gusta, en todas las arrancadas bruscas,y movimientos similares a lo largo de la historia, siempre hay ciertos sectores que han llevado la fuerza adelantada, pero ahora están rezagados:

Sector consumo discrecional:

Es obvio, que este es uno de los sectores por excelencia en cualquier movimiento alcista de mercado, y como aprecian aun no ha roto máximos anteriores, pero acaba de romper por semanal importantes zonas.

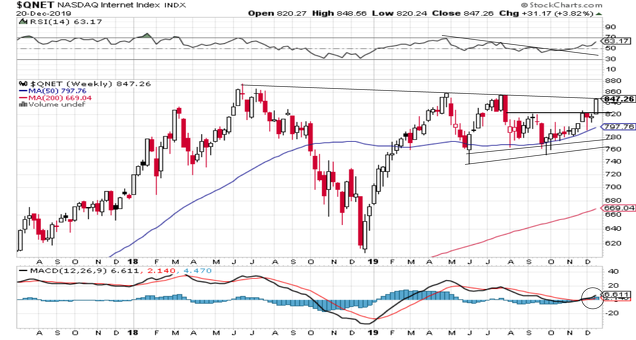

NASDAQ INTERNET:

I

Idéntico, el sectorial del Nasdaq Internet está aun rezagado, sí observan aun no ha conseguido perforar los máximos de 2018, por semanal, es parecido al sector discrecional, me es indiferente que el SP500 esté en 3220 puntos, la realidad es que estos dos sectores por excelencia de los fuertes impulsos, por semanal están en buena situación para arrancar.

¿Entonces porqué el SP500 está tan alto?

Pues, por ejemplo por el empuje de sectores como el financiero, (ya indicaba en el articulo anterior que están rompiendo máximos de la crisis financiera ( LINK)

O bien sectores como el Nasdaq Biotecnología, que llevaba bajista desde 2015, y miren lo que está haciendo:

Es evidente, que s estuviéramos a la puertas de un fin de ciclo, un sector como el Nasdaq Biotecnología no tendría esta configuración mensual, y ojo, que es un sector que cuando se enchufa da unas rentabilidades brutales.

Pero seamos serios, ya esta bien de analizar sin ningún tipo de contexto de fondo, lo comentaba en el articulo de hace poco mas de un mes LINK,( aunque como sabéis, estoy alcista desde el 21 de agosto), observaba, como ya explique en el citado articulo lo siguiente:

ACCIONES / BONO 30 SEMANAL:

Se producía un hueco de ruptura en esa zona importante ,retomando la zona superior de macd, me dirán ok, coincidencia, pues ya bien la brutal subida del SP500 desde aquel entonces.....

Par ACCIONES ¡/ BONO30 versus SP500 SEMANAL:

Para mi está muy clara la zona de arrancada, y lo que supone, observen, justo en diciembre de 2017, ocurría algo parecido, ruptura del par acciones bono 30 con hueco, y posteriormente se produce un 2017 muy alcista, ¿ocurrirá lo mismo?

Fíjense las trayectorias alcistas en las bolsas cuando en este par se retoma la zona superior del macd-

Particularmente, a este par le presto mucha atención, en la historia ha dado muchas pistas:

HISTORIA PAR : ACCIONES /BONO30 versus sp500:

Aquí se aprecia como en el corto plazo estamos arrancando, más recientemente ocurrió en 2013, ocurrió en 2017, en otras épocas del par, zonas de macd superior a cero, son subidas si o si de la renta variable, es muy lógico.

¿Dónde está la exuberancia? ya hemos explicado como a pesar de los 3220 puntos del SP500, hay sectores que aun no han roto zonas.

Voy a más, me voy a poner en el peor de los escenarios, y es que estemos " como dicen al final del ciclo", sí observamos en este mismo par, en el año 1999 a 2000, se produce un movimiento similar al de ahora, y fíjense la brutalidad de subida que ocurre EN UN SOLO AÑO.

El problema es que hay "gurus" pronosticando fin de ciclos, y que llegaran, curioso es que siempre es el año que viene....... , a mi como inversor sí estuvieramos en situación parecida a 1999, y sabiendo que los finales pueden ser de exuberancia irracional brusca, no me interesaría perderme esa quizás ultima subida, eso no quita, para que en una situación como la actual, sí conocemos que existen sectores rezagados, como los anteriormente comentados, o el mismo Russell 2000, pues que intentemos estar atentos a ellos, tanto como si el mercado da la oportunidad de corrección, como sí no la da.

Curioso, como también se dieron las divergencias negativas en este par y el macd, en lo que luego fueron grandes crisis bursátiles, pero de momento, el dibujo es el que estamos en una proyección de 2020 muy alcista, que sí luego es un año el tiempo que el macd esta en la zona superior, o si son 3/5 años poco me interesa, yo no estoy aquí para adivinar tiempos, sino para seguir lo que el precio o el indicador me diga, es la única forma de ganar dinero

Observen como en el muy largo plazo, este par acciones / bonos aun proyecta un movimiento mucho mas alcista, algo parecido al Nasdaq 100, desde 2000 a 2017 esta en pauta correctiva, y posteriormente se rompe , y curiosamente en la gran caída de finales de 2018 hizo justo un pull back, bajo está interpretación el escenario en próximos años podría ser muy alcista.

Pero como siempre digo, tenemos que interpretar contexto y largo plazo, con escalas mas cortas, si no se realiza así, estáis perdidos, por eso muchos análisis son erróneos, se ciñen al diario, sin observar lo que está ocurriendo en realidad.

SP500 TRIMESTRAL:

¿Quien carajo va a mirar una escala trimestral? JAJAJAJA, pues ojo, se pueden sacar buenas interpretaciones, y sobretodo casuales estadísticas, sí ustedes aprecian, salvo en lo crashes de 2000 y 2008, nunca han existido dos trimestres consecutivos negativos, ¿curioso no?

Pues si, es curioso, que en toda la tendencia alcista, como mucho ha existido un solo trimestre negativo, y el resto en positivo.

En la situación actual, y ojo,(estoy analizando el corto plazo), me sale una proyección en el SP500 de 3850 puntos, la curiosidad, es que tras romper el lateral trimestral, en otras ocasiones se han garantizado mínimo 5 trimestres seguidos de subidas "al loro"

EL CCI, me da zona de activación total alcista, es curioso igualmente, como este indicador se estropeaba en las crisis bursátiles de 2000/2008- .

No se trata de ser pesimista, ni optimista, se trata de una realidad, el trimestre está haciendo breakout, y ademas como ocurre con el mensual, hasta con interesante ratio rentabilidad / riesgo, al estar aun cercado las zonas de stop

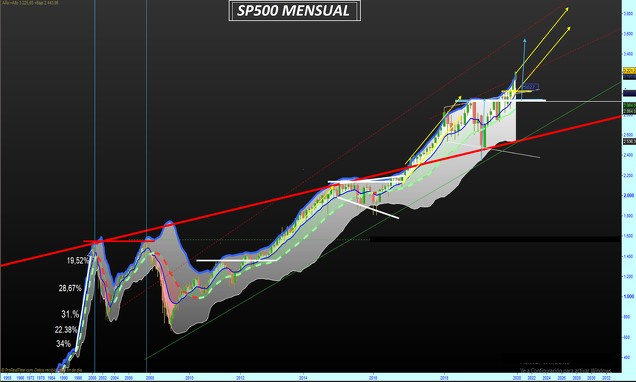

SP500 MENSUAL:

A que nadie le venga la sorpresa, lo comentaba en un articulo de hace tiempo, la velocidad iba a ser de Bollinger, es decir, bajo mi técnica, el precio del SP500 toca todos los meses la zona superior Bollinger, y esto es valido mientras el precio respete la zona media móvil de 9 meses, como narraba, ya en otras épocas sucedió: LINK :Bollinter, velocidades de subida". El tiempo me ha dado la razón-

Todo esto es independiente del corto plazo, que ya dejaré para otro articulo, y las zonas que veo que son de vigilancia más próxima, pero este es el análisis que muestra lo que se ve a largo plazo, y de cara a 2020.

Saludos.

,