Ayer, en plena vorágine de presentación de resultados de las cotizadas españolas, presentó sus cuentas anuales para 2012 la empresa con la que empezamos la andadura en este blog: Duro Felguera S. A.. Podéis encontrar los artículos que le dedicamos siguiendo la etiqueta "Duro Felguera" de la nube de tags.

La empresa industrial de proyectos de llave en mano, casi sin hacer ruido, presentó unos resultados muy positivos, en línea con su evolución reciente. El beneficio neto aumento un 16% respecto al año anterior, situándose en los 118 millones de euros, récord histórico para la compañía asturiana. Como vemos en el gráfico siguiente, extraído de su propia presentación, los beneficios no han dejado de aumentar en los últimos años pese a haber atravesado periodos de crisis financieras globales y europeas:

El aumento de las ventas en un 15%, el mayor enfoque internacional de una cartera de negocios (82% facturación en el exterior) cuya visibilidad es mayor a dos años, y los procesos de contención de costes (ahorro 20 millones € en gastos de explotación respecto 2011), le ha permitido al conglomerado industrial español obtener un beneficio único en su ya larga historia.

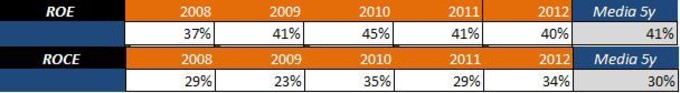

De la mano de este magnífico resultado y cómo ya sabrán los lectores más habituales, conviene prestar atención a los retornos sobre los fondos propios (ROE) y sobre el capital invertido (RoCe) que nos ofrece la compañía, ya que nos permiten estimar "cómo de bien están haciendo las cosas". Pues bien, los retornos en ambos casos siguen en plena forma:

Un ROE por encima del 40% y un ROCE por encima del 30%, cifras que la gran mayoría de las empresas firmaría tener. Para echarse la siesta tranquilamente y dejar que sigan haciéndolo así de bien.Como nota negativa (no todo podía ser bueno) tenemos los márgenes. Pero no porque hayan disminuido este 2012, ya que se han mantenido y se siguen situando entre los más altos del sector, sino porque se espera que hayan presiones que los empujen a la baja en la búsqueda de nuevas contrataciones, debido a la crisis actual y a la competencia. Seguiremos atentos a la evolución de los mismos aunque desde Duro Felguera indiquen que seguirán siendo unos márgenes satisfactorios sobre la media del sector.

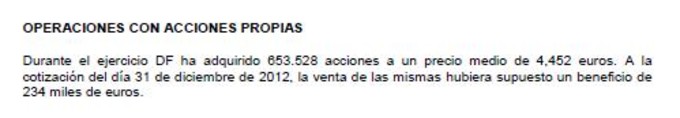

En otro orden de cosas, y volviendo al terreno positivo, me ha gustado el siguiente extracto en la memoria de las cuentas anuales: Recompra de acciones propias (a un precio medio envidiable), que pone de manifiesto el compromiso y la confianza de los dirigentes en el buen hacer futuro de la compañía.

Extraído Informe anual Duro Felguera S.A. 2012

Extraído Informe anual Duro Felguera S.A. 2012

A finales de 2011, las acciones propias que poseía la empresa ascendían a 0. Además con fecha 17 de Mayo de 2012, se acordó la posibilidad de la recompra de acciones hasta un máximo del 10% de la compañía, para un plazo no superior de 5 años y entre unos precios de 1€ y 18€.

Por último, además de mantener su gran posición de caja (433Mn€) y emplear una porción de la generada este año en reducir parte de la poca deuda que tiene (77Mn€), la valoración por múltiplos de la compañía siguen mostrando un gran e intacto potencial alcista. Con un BPA (Beneficio por acción) de 0.73€ en 2012 en comparación con los 0.62€/acc de 2011, el ratio PER (Price to Earnings Ratio) se sitúa en más que "barato" x7.19 sin descontar caja y el ratio EV/EBITDA en un espectacularmente bajo x3.85. Sin duda, una joya aún por explotar, que ofrece un gran margen de seguridad, y que seguro dará mucha más alegrías en el largo plazo. Además, no os olvidéis que sigue dando un suculento dividendo del 8%.

Si no quieres perderte nuevos artículos sigue mi blog o mi cuenta de Twitter: @arturoballester

Arturo, ya en anteriores artículos comentaste las bondades de la empresa, pero creo haber oído ó leído que tiene algunos problemas en alguna de sus plantas aunque no le afecta nada. Aprovechando este comentario, qué nivel de compra crees que debo mirar para entrar?? Te digo esto porque creo que en el horizonte hay algunos problemas que hay que solucionar y puede dar lugar a una buena corrección.

saludos y gran análisis

Arturo, ya en anteriores artículos comentaste las bondades de la empresa, pero creo haber oído ó leído que tiene algunos problemas en alguna de sus plantas aunque no le afecta nada. Aprovechando este comentario, qué nivel de compra crees que debo mirar para entrar?? Te digo esto porque creo que en el horizonte hay algunos problemas que hay que solucionar y puede dar lugar a una buena corrección.

saludos y gran análisis

Hola Luis Enrique, los problemas que comentas son esencialmente en el segmento de fabricación. Departamento con sobrecapacidad en el que están ajustándose, con los EREs y demás que eso conlleva.

Respecto al precio al que entrar, hay que tener en cuenta que el mayor soporte se encuentra sobre los 4€ (en el supuesto de que esperes una corrección de tal calibre). Personalmente pienso que el nivel de los 4,80 nos daría una buena entrada, siendo los 5€ una buena referencia para ir acumulando si el valor se acerca.

Vaya ratios!

Respecto a la compra de acciones propias, sin duda las tienen a buen precio, se llevarán unos 270.000 eurazos sólo vía dividendo si las mantienen durante este año, jeje!

Yo tengo sólo 100, si bajasen cerca de 4,80 compraría más.

La verdad que supieron cuando comprarlas, ya quisiera yo haberlas pillado a ese precio! :)

Buenas tardes:

Yo tengo DURO y solo me asalta una pregunta, POR QUE CON UNOS NUMEROS TAN EXCELENES COTIZA TAN BARATO ???

Realmente la unica pega que le veo es que esta realmente barata...pq ??

Quizás la exposición a Venezuela (su mayor contrato hasta la fecha, 2200 Mn €) le pese, y por ello no se deciden a entrar en ella de forma masiva. Yo estoy convencido que hacen las cosas bien, y cuando esto sucede los contratos y los resultados llegan. Paciencia..

Hoy han colocado un paquete del 6% del capital de la empresa a 5 €.

Mañana buena oportunidad de compra en esos niveles.

Cierto, muchas gracias por apuntarlo noel.

Aquí el enlace con el pdf de la entidad colocadora:

http://www.cnmv.es/Portal/HR/verDoc.axd?t={f1d6b728-66b8-4eab-93de-588200e0e3a1}

Hola Arturo. Si son excelentes resultados mas en un entorno de crisis como el actual, con muchas empresas presentando perdidas y ellos en cambio beneficios record, historico. MDF es mi mayor apuesta de largo, y los resultados me dieron una alegria enorme, pero hoy me entere de la colocacion de un paquete de 9 M de acciones a 5.00 pero bueno se pueden hacer dos lecturas, un paquete asi solo se compra con un importante descuento y bueno 5.00 sobre 5,20 que cotiza, no es un gran descuento. Aqui lo bueno seria conocer quienes han comprado ese paquete y si es con vocacion de permanencia . Hay alguna forma de averiguarlo o saber quien o quienes compraron. Yo apuesto que uno de los compradores es Banco Sabadell y el otro Banco Santander. Pero me gustaria poder confirmarlo.

Seria bueno comparar los resultados obtenido en MDF y TRE y la evolucion de las diferentes cifras e indicadores. Pues TRE ha tenido una buena evolucion en bolsa y MDF no ha despegado aun.

Una pregunta la compra de acciones propias no deben ser comunicadas a la CNMV y ser publicas, seria bueno saber si van a seguir comprando acciones propias.

Seria bueno comparar los resultados obtenido en MDF y TRE y la evolucion de las diferentes cifras e indicadores. Pues TRE ha tenido una buena evolucion en bolsa y MDF no ha despegado aun.

Una pregunta la compra de acciones propias no deben ser comunicadas a la CNMV y ser publicas, seria bueno saber si van a seguir comprando acciones propias.

En Ahorro Corporacion dicen que la venta del paquete de MDF es para financiar la compra del negocio de GAS en Nicaragua, mas informacion ver web ahorro Noticias MDF.

Agrupo en este comentario las respuestas a todos los tuyos Eduardo.

Sobre la operación que comentas y de la que avisó Noel, unos matices. La venta no ha sido por parte de la propia empresa, sino de un inversor en la misma (Liquidambar Inversiones Financieras S.L.) que se ha desecho de su participación, el 6,18% del capital. En la nota del Hecho Relevante de la CNMV únicamente señala que la colocación fue a manos de inversores cualificados, y desconozco si se puede averiguar a qué manos exactamente paró. Si fue a para a alguna gestora importante tipo Bestinver, nos enteraremos cuando publiquen sus posiciones a finales de trimestre.

Respecto a la recompra de acciones, se anuncia a la CNMV y ésta informa mediante un Hecho Relevante. Saber si van a seguir comprando o no, no lo sabemos a ciencia cierta, pero todo apunta a que sí ya que en la última Junta General de accionistas se amplió el margen para efectuar dicha operación.

El anuncio que señalas de Ahorro Corporación no hace referencia a la colocación de esta semana, es un anuncio de hace más tiempo en el que se comenta la desinversión de otro accionista (TSK) para financiar su compra de GAS en Nicaragua como señalas.

Lo de TRE, te lo respondo cuatro comentarios más abajo ;)

Espero haber aclarado un poco el tema, ¡un saludo!

Pues el resultado de hoy no hace sino conformar que estamos embarcados en una gran empresa, lo normal hubiera sido que MDF se hubiese ido hoy a los 4.9, pero no, aguanta arriba como un leon.

Me ha gustado mucho el comportamiento de hoy

Parece que no hubo ningún problema para colocar esos casi 10 millones de acciones ya que su pudo hacer en el mismo día y satisfactoriamente, colocando todas y cada una de las acciones. Esto deja patente el gran potencial de la empresa, y el buen negocio que es comprar acciones deDuro a 5€.

un saludo!

Desde mi ignorancia, en qué se diferencia Duro Felguera con Técnicas Reunidas y cual veis con más futuro??

Por cierto...vaya golpe a CAF, qué sucede??

Saludos

Tamaño, ponderación de la segmentación de las ventas y sobre todo precio.

TRE es una empresa más grande que cotiza en el IBEX-35 (con la visibilidad que eso conlleva), cuyas ventas están enfocadas eminentemente al sector Oil&Gas (Duro mayoritariamente a Energía), y que cotiza también a múltiplo mucho más altos. Es una grandísima empresa, de eso no hay duda, y en el LP seguirá creciendo y dando alegrías pero personalmente creo que en Duro hay más valor y sobre todo margen de seguridad.

Respecto a CAF, una mala presentación de resultados con descenso de los márgenes le está pasando factura. Hay que ser cautelosos ahora, estudiar esta caída para ver si es estructural y replantear la valoración ;)

¡Un saludo Luis!

CAF lleva deteriorandose varios años.

Por cierto ya se que no viene a cuento en este post pero creo que viene bien decirlo, hoy he abierto una posicion en MIQUEL Y COSTA.

Gran elección noel. Mi compañero Sergio Sáez empezará en breve una saga sobre Miquel i Costas, seguro que te interesa ;)

Arturo, no encuentro el momento de entra en Duro pero de CAF, ya nos dirás algo porque el volumen que ha tirado a la baja se ha incrementado notablemente en el valor, una bjada rompiendo soportes con mucho volumen???Creo recordar en otro artículo que te comenté que era la única de las "bonitas" que no había corregido sufucientemete para comprarla con margen seguro (según apunta Joel??).

Gracias

Saludos

Hola Luis Enrique, la verdad que a CAF le están dando y a base de bien. Hoy ha vuelto a caer un 2% y cotiza ya por debajo de los 300€. No sentaron nada bien los resultados presentados donde el beneficio se vio afectado debido a unas provisiones por retrasos en unos pagos en Venezuela. Además, la tasa impositiva media se ha ajustado al alza del 20 al 25%. También se teme una potencial rebaja en los márgenes (que siguen siendo de los más altos del sector).

Respecto a cuando entrar, hay que llevar cuidado cuando un cuchillo está cayendo, pero posibles entradas pueden darse en 285€-290€ o entre 250€-260€ si se prolonga la caída. Un saludo!

Hola Arturo ya se que han pasado 15 dias del ultimo comentario. Pero te envio una perla sobre quien se ha adjudicado el paquete de acciones: Inversiones Rio Magdalena 1.6M de Acciones a 5.00EUR. En cuanto a CAF ya baja de 275 EUR Como siempre me sorprenden gratamente tus articulos Value y mas aun tus analisis de empresas que merecen la pena. Lastima que algunas ya no esten a tiro. Un cordial saludo.

Gracias por el comentario y la información Alfonso, aunque hayan pasado 15 días del último comentario no te preocupes, estamos atentos a todo lo que sea interesante y más si es de Duro Felguera jeje

Interesante que fuera un solo adjudicatario, lo que unido a la rapidez con la que se hizo nos hace ser más optimistas aún. El precio al que lo consiguieron está muy pero que muy bien.

Seguirán los análisis de empresas que merecen la pena, y aunque algunas ya no ofrezcan un amplio margen de seguridad como señalas, hay que recordar que la paciencia es la mejor de las consejeras, por lo que estaremos atentos a la evolución de todas ellas.

¡Un saludo!

Buena noticia en Expansión: "DuroFelguera lanzará una opa sobre un 10% de acciones propias", posibildad que ya apuntábamos en este artículo :)

http://www.expansion.com/2013/03/20/empresas/1363769400.htmlArturo he releido todos tus post ahora de nuevo, y la conclusion es que blanco y en botella..... pues eso que tus datos y tu exposicion no puede ser mas clara, logica y razonables, porque no subia, pues parece por un miedo poco racional al riesgo en Venezuela, pero como dicen los VALUE el tiempo corrige las ineficiencias del mercado y esta de MDF parecia clara despues de leer tus post de MDF. Yo aposte el 86 % de la cartera a ella y me ha salido la jugada redonda. Ya conocia la fustracion de depresion por perdidas mas de las esperadas, ahora conozco la euforia por ganancias mas de las esperadas.... Bueno habra que ir estudiando otra value sin deuda por la que apostar una vez acuda a la OPA a 5,53.

Aunque no sea mi objetivo hacer recomendaciones de compra o venta con mis artículos, me alegro muchísimo que todo te haya salido como relatas Eduardo!

Me gustaría saber si hay alguna diferencia entre lanzar una opa sobre el 10% de las acciones a un determinado precio y un programa de recompra de acciones por parte de la compañía.

Ese 10% se "amortizarían" con lo que aumentaría % de la compañía del que soy dueño.

En otro caso pasarían a ser autocartera?

El beneficio para el accionista que no acuda a la opa ¿existe?

Gracias de antemano por aclarar dudas.

En cuanto a CAF creo que el volumen no es lo más importante. La pregunta es si al precio actual(hoy ha subido un 4% hasta 282eu) vale más de lo que cuesta.

Saludos

Buenos días Emiliano,

La diferencia no es demasiado significativa, simplemente en la OPA es una oferta formal a un precio pactado mientras que el programa de recompra de acciones puede activarse durante un tiempo e ir comprando a precios de mercado.

Como dices, si el 10% que pasa a autocartera se amortizara beneficiaría al resto de los acciones por efecto "antidilutivo", correspondiendole un mayor BPA y DPA (Beneficio y Dividendo por acción) al accionista que no acuda a la OPA.

En mi opinión, han lanzado la operación para terminar de lanzar la cotización hacia arriba, para superar máximos y marcar un soporte desde el que apoyarse para una subida libre hasta el valor intrínseco de la compañía, que es mucho mayor. Esta OPA les puede dar visibilidad de cara también a posibles inversores, ya que sabemos que gustan de estas operaciones. El tiempo lo dirá, pero acogemos esta acción muy esperanzados.

He leido por ahi que querian darle salida a un socio que posee el 10 % de la compñia.

En cualquier caso me parece una noticia muy buena.

Lo que no consigo entender es como no se ha ido la cotizacion directamente a 5.60.

Si buffet dice que te recompra acciones de su compañia a 120 y la misma esta cotizando a 105.... a cuanto creeis que subiria el precio ??? ( > 120 ) en fin cosas de los mercaderes.

Yo sigo adelante con mis DUROS

Un saludo