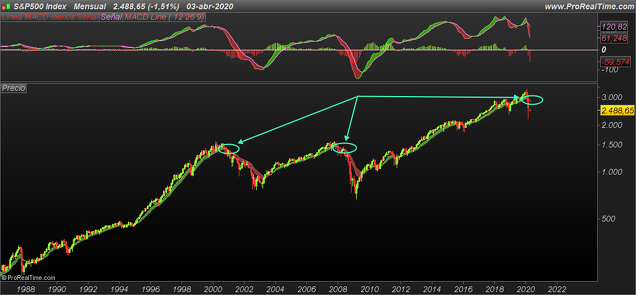

Más o menos se coincide en los análisis del S&P que el activo se mueve en grandes ciclos alcistas y con escalones intermedios.

El S&P está mostrando a falta de cierres una señal mensual bajista.

En el caso del Nasdaq no se muestra en este momento dicho patrón.

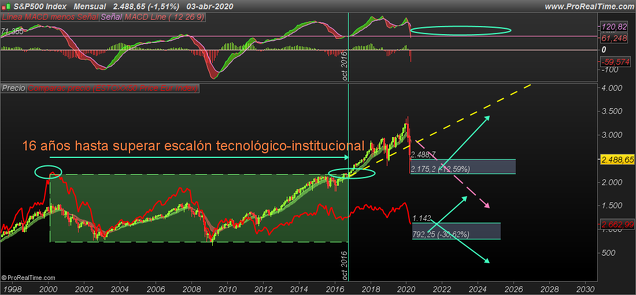

El escalón o zonas del sector tecnológico y el Nasdaq coinciden con el Institucional y tienen una desviación aproximada de unos 5 años con el S&P además de una divergencia alcista con el S&P a favor del índice Institucional.

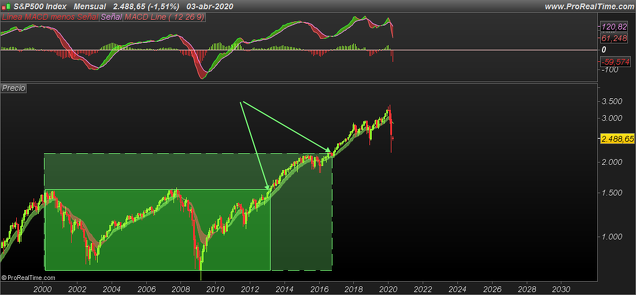

Si situamos el posible escalón del S&P con el institucional que coincide con el tecnológico tenemos algo bastante interesante para debatir.

Hemos asistido en este movimiento a una de las mayores subidas del Vix en la história del S&P.

Se nos presenta como digo un momento quizás muy interesante en muchos aspectos, por un lado estamos viendo quizás un cambio radical en muchos aspectos a consecuencia del tema de la crisis actual donde vemos como la Tecnología y principalmente lo relacionado con Internet, no sólo se muestra más fuerte si no que es la que en algunos sectores está demostrando puede ser además valor refugio porque se verán menos afectadas por un parón económico. Por contra, lo que se pensaba estaba barato, resulta que en esta crisis se verá más afectada y se ha hundido más todavía.

Vamos a tener siempre distintas opiniones sobre cómo es la mejor manera de operar con nuestras inversiones. Mi opinión es que es indiferente qué pueda decir cada uno porque la realidad sólo se sabe o sabría comparando el rendimiento de una cantidad fija invertida en el S&P o el Nasdaq con el rendimiento real de cuaquier operativa y ya tiene que ser buena si es capaz de superarlo.

Nos encontramos con muchos aspectos en contra a nivel técnico, si vemos el Macd mensual las mejores zonas de entrar en un ciclo es cuando pasamos de la zona negativa positiva y cuando nos cruzan al alza las medias móviles, todos los inversores se rompen los cuernos estudiando sistemas para establecer el mejor momento de estar y el de no estar en el mercado, en muchos casos acertarán pero no tengan duda que el AT será utilizado para engañar, los tiempos cambian, pero aunque no lo crean el objetivo del mercado es el mismo que a principios del siglo pasado, hacerse con el dinero de los inversores a costa del miedo de perder porque aunque alguien piense que si no vende no pierde, no es así, uno tiene lo que vale su activo más lo que haya ganado antes.

Sitúo sólo el escalón institucional sobre el S&P y podríamos decir se ha pegado 16 años, si es así y no me equivoco.

En definitiva, se abre una vez más en el mercado la disyuntiva ante los inversores en el mercado de si se va a asistir a uno de los mayores desplomes de la historia, es lo que nos están mostrando todos, los medios de comunicación ayudarán, los gráficos en muchos casos también es posible marquen absolutas señales de giros, vamos a tener avalancha de indicadores que apoyen las caídas, entrada en recesión, subida del paro, bajada del PIB, todo apunta a caídas salvo, es mi opinión, la profundidad del mercado a día de hoy no la veo deteriorada y el aparente comportamiento de la parte institucional, la fortaleza del Nasdaq junto con sector tecnológico global y unas zonas relativamente ya bajas en Europa o con un margen de seguridad respecto a lo ya caído más que hace pensar en acumular más que en vender.

Si el mismo gráfico de arriba lo comparo con el eurostoxx mi opinión es que el margen del eurostoxx ya reventado hace muy difícil que el S&P se vaya a desplomar un -50% si no que ese posible margen de caída adicional aunque sea puntual de un -20% en modo pánico es muy probable que el escalón institucional siga firme y que estaría sobre un 20-25% por encima de él a día de hoy, en este análisis, qué haga el S&P no sería la base para evaluar el movimiento de largo sino el índice que comento.,

Los valores europeos reventados a precios históricamente bajos y la zona de apoyo del S&P es muy muy probable que tengan altas probabilidades de resultar ser una zona de oportunidad bajo ese criterio de compra, sobre zonas históricamente bajas en un gráfcio lateral, pero el AT lo tendremos en contra dándonos los grandes señales para que huyamos y podría ser que hasta tuvieran razón a corto plazo pero es muy probable que yo también la tenga a meses vista... porque uno de los modos más descarados de limpiar a los inversores es tirando abajo el mercado y esos mismo comprar abajo a manos llenas. Hemos visto algunas noticias de cómo China ha llenado sus reservas de petróleo aprovechando los precios tan bajos, cómo muchos inversores grandes han aumentado participaciones en alguna aerolinea, Qatar y Morgan Stanley aumentando participación en IAG, etc...

La forma de reaccionar en estos casos es muy personal, equivocarnos podemos hacerlo todos pero considero que hay probabilidades que el verdadero escalón histórico del S&P y del Nasdaq se ha roto al alza entre dic 2016 y enero 2017.

El tiempo me dará o me quitará la razón, en cualquier caso, como siempre, la selección de activos,

el control de riesgo con el nivel de las exposiciones, la aplicación o no de coberturas, la diversificación y los niveles de liquidez situando compras en índices o valores presenten zonas de oprtunidad, aún con el AT en contra, puede ser muy buena opción de diversificar parte del capital de la cartera, considero seguirán siendo si no las mejores opciones, si una de las más adecuadas para sobrevivir en los mercados y rentabilizar las inversiones...