El siguiente artículo trata sobre el dimensionamiento de la cartera de sistemas de trading que opero en mi blog.

En España no hay mucha bibliografía sobre esto, por lo que creo que, para el que esté interesado en el tema, le podría ser de ayuda.

1.- Hipótesis de partida

Para que entendáis los cambios que voy a introducir con respecto a la cartera de 2016, os voy a dar mi visión del mercado a largo plazo. Desde mi punto de vista, la situación es la siguiente:

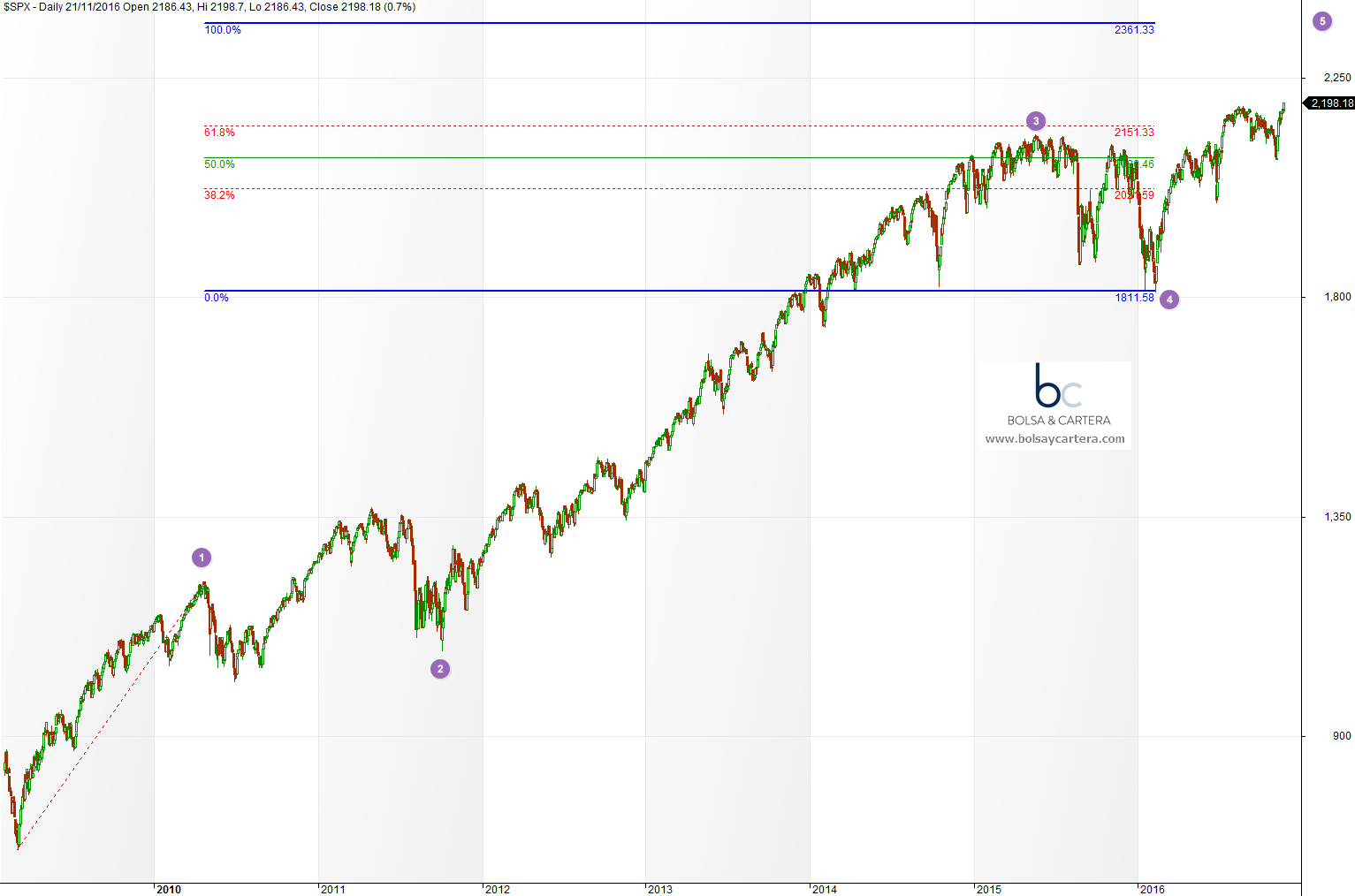

Respecto de la teoría de ondas de Elliot, creo que nos encontramos en la quinta y última onda de la subida que se inició en 2009. En este artículo ya lo vimos.

El precio objetivo para el índice SP500 andaba entorno al 2400.

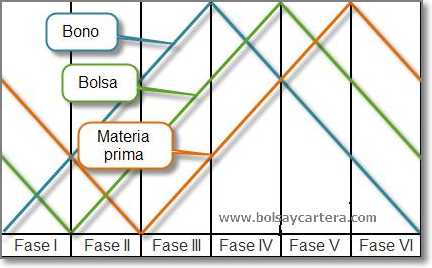

Si a esto le sumamos que desde julio de 2016 los bonos están cayendo, esto cuadraría perfectamente con que estemos en la fase IV del ciclo de Kitchin.

En base a estos dos indicios, pienso que a lo largo de 2017 la bolsa americana hará techo.

¿Cómo afecta esto a la cartera del blog?

A los sistemas de trading de la cartera del blog no hace falta decirles en que fase estamos. Ellos mismos operarán o dejarán de hacerlo en función de los filtros de mercado que tienen incluido en su código.

Sin embargo, para el diseño de la cartera si es necesario hacerse una idea de lo que va a pasar.

Así pues, el sistema Letras que llevamos en cartera no opera cuando los bonos y las letras son bajistas. Lleva ya un tiempo sin operar y si mi hipótesis se cumple, lo más normal es que no opere al año que viene.

Si durante el año que viene diera señal para operar, veríamos en qué momento se encuentra la cartera y qué podríamos hacer para incorporar este sistema a la misma.

Para compensar el hueco que deja el sistema Letras, lo que haremos es operar los tres sistemas del Triplus al completo: MersiSP, Groza e IBS.

2.- Predimensionamiento de la Cartera del Blog

Ya hemos visto el cambio principal en la cartera de 2017. El resto de cambios son menores y son el resultado de adaptar los sistemas a las condiciones del mercado de los últimos 4 años (Walk Forward):

1.- Sistema MersiSP: Va a hacer entradas y salidas más rápidas.

2.- Sistema Groza: Sin cambios.

3.- Sistema IBS: Recien incorporado a la cartera por lo que no cambiamos nada.

4.- Sistema SVXY: Lo revisamos en mayo de 2016, por lo que lo mantenemos tal cual.

5.- Sistema INT: Limitamos el dimensionamiento en función de la volatilidad de las acciones.

6.- Sistema INR: Se revisó en mayo de 2016, por lo que lo mantenemos tal cual.

7.- Sistema MersiForex: Se reduce el stop loss.

8.- Sistema ONS: Limitamos el dimensionamiento en función de la volatilidad de las divisas.

9.- Sistema Letras: Sin cambios.

Vamos a ver los requisitos que le exijo a la cartera de sistemas de trading y si los cumple:

2.1.- El Máximo Drawdown, en el histórico de la cartera, no debe superar el entorno del 30%

2.2.- Volatilidad máxima diaria inferior al 5%. Hay estudios que demuestran que una volatilidad diaria superior al 10% lleva rápidamente la cartera a la ruina.

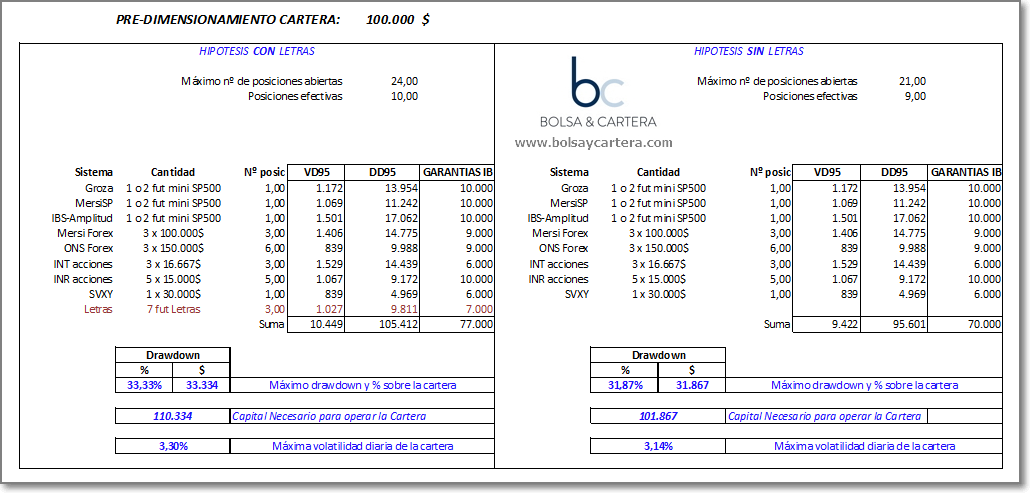

En la siguiente imagen se ponen los resultados que nos han dado los backtest de los distintos sistemas con los parámetros para operar en 2017. El periodo analizado es del 01/12/98 al 30/11/2016, es decir, 18 años justos.

En la imagen se puede ver que los 2 primeros objetivos se cumplen para la cartera sin el sistema Letras:

- Máximo drawdown esperado + garantías del Broker = 101.867$ ≈ 100.000 €

- Máximo drawdown esperado = 31.867 ≈ 30 %

- Máxima volatilidad diaria = 3,14 % < 5 %

En los dos primeros apartados superamos por poco los requisitos de partida, pero hay que tener en cuenta que es un predimensionamiento y además que todos los números que he puesto en el cuadro son para estar del lado de la seguridad.

Vamos a explicar cada uno de los conceptos:

- Máximo nº de posiciones abiertas: Es el máximo número de posiciones que podrían llegar a estar abiertas en la cartera.

- Posiciones efectivas: Es el número máximo de posiciones descorrelacionadas que podría llegar a tener abierta la cartera, bajo mi punto de vista:

- Groza + Mersi + IBS: entre los tres he supuesto 2 posiciones.

- Mersi Forex + ONS: De las 9 posiciones que pueden llegar a abrir estos dos sistemas, he estimado 3.

- INT + INR: De las 8 posiciones que pueden llegar a abrir estos dos sistemas, he estimado 3.

- SVXY: 1 posición efectiva.

- Letras: 1 posición efectiva.

- Sistema: Nombre del sistema de trading.

- Cantidad: Son las posiciones que pueden llegar a abrir cada sistema y su importe o cantidad.

- Nº Posic: Número de activos distintos que puede llegar a abrir cada sistema.

- VD95: Volatilidad máxima diaria que ha tenido el sistema en el periodo analizado, con un 95% de confianza.

- DD95: Máximo drawdown del sistema en el periodo analizado, con un 95% de confianza.

- Garantías IB: Garantías del broker con el que opero.

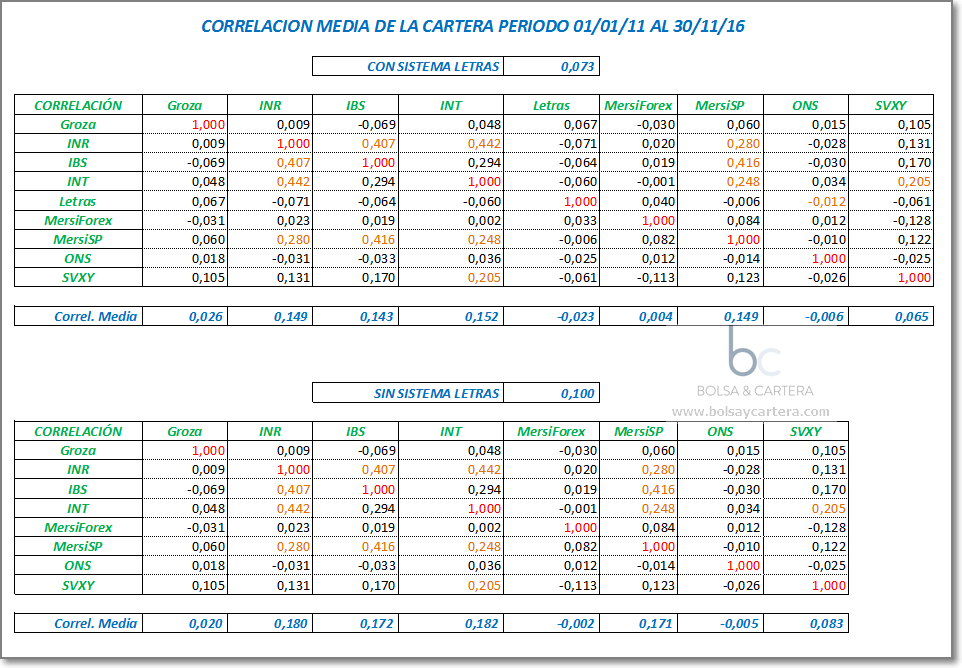

2.3.- La cartera debe estar formada por sistemas lo más descorrelacionados posibles. Como sabéis, la correlación se mueve entre los valores 1 y -1. El primer valor indica que los activos se mueven completamente en el mismo sentido. El segundo indica que se mueven en sentidos opuestos. Lo ideal sería obtener cero como valor de la correlación. Indicaría que cada sistema se movería a su aire independientemente de los demás, de este modo se conseguiría el menor drawdown posible.

A continuación se muestra la correlación entre sistemas en el periodo 2011 - 2016. El motivo es que el sistema SVXY no dispone de más histórico.

Se aprecia como el sistema Letras contribuye a descorrelacionar los sistemas, pero ya sabéis, no es que no quiera utilizarlo, es que no creo que de señales para operar en 2017.

En cualquier caso una correlación en la cartera del 0,100 la considero muy buena.

Como conclusión podemos considerar que este predimensionamiento de la cartera es válido a falta del análisis de Monte Carlo.

Pero antes de terminar, con este predimensionamiento ya podemos saber cómo lo ha hecho la cartera en el periodo analizado.

Pues una rentabilidad media anual del 68% con un drawdown máximo del 25%, no está nada mal. Con un UPI del 16... esta cartera promete. Vamos a ver que nos dice el análisis de Monte Carlo.

3.- Análisis de Monte Carlo

Se parte de la premisa de que los resultados que hemos obtenido en el backtest han sido fruto de una singularidad estadística, es decir, las operaciones se sucedieron en ese orden por “casualidad” dando lugar a esa curva de capital.

El análisis de Monte Carlo lo que hace es desordenar aleatoriamente esas operaciones y analizar estadísticamente las probabilidades de sucesos.

A continuación vamos a ver que resultados podemos esperar en los distintos apartados. Sólo recordaros que no voy a tener en cuenta el sistema Letras porque creo que no va a dar señales para operar en 2017. Pero si las diera, revisaríamos la cartera, pues todos los resultados que vamos a ver, mejorarían teniendo en cuenta este sistema.

3.1.- Beneficio

Para el cálculo del beneficio he utilizado como datos de entrada las operaciones cerradas de los distintos sistemas de trading. De esta forma estaremos del lado conservador.

El beneficio estimado para un año estará comprendido, con un 95% de confianza, entre 40.000$ (1) y 95.000$ (3), siendo lo normal que acabara entorno a los 68.000$ (2). Como vemos, el beneficio medio corresponde con el que vimos en el backtest, RMA = 68%.

3.2.- Máximo Drawdown

Para el cálculo del drawdown he utilizado como datos de entrada los incrementos diarios de la curva de capital del backtest. Esto es más conservador que los incrementos diarios de la curvas de capital de los sistemas de trading por separado.

El máximo drawdown estimado para un año estará comprendido, con un 95% de confianza, entre 8.000$ (1) y 26.000$ (3), siendo lo normal que estuviera entorno a los 14.000$ (2).

El drawdown aumenta con el tiempo de exposición al mercado. Cuanto más tiempo operáramos esta cartera más aumentaría el drawdown, por eso hay que tener claro que el gráfico es para una operativa de un año.

Para esta cartera, el punto 3 será nuestra referencia para dejar de operar, es decir, un drawdown superior a 26.000$.

3.3.- Peor Racha de Operaciones

Para el cálculo de la racha de pérdidas he utilizado como datos de entrada las operaciones cerradas.

Con un 95% de confianza, en el periodo de un año, tendremos entre 3 y 6 operaciones consecutivas negativas, siendo lo normal que no sean más de 4.

3.4.- Peor capital en toda la curva

Para el cálculo del peor capital en toda la curva he utilizado como datos de entrada los incrementos diarios de la curva de capital del backtest.

Si empezamos a operar con un capital inicial de 100.000$, lo normal es que, en el periodo de un año, viéramos nuestra cuenta descender en algún momento hasta los 97.000$ (2).

Con un 95 % de probabilidad nuestro capital inicial no deberíamos verlo por debajo de 85.000$ (1). Tenemos un 21% de probabilidades de empezar a operar y que nuestra cuenta nunca caiga por debajo de los 100.000$ (3).

3.5.- Resumen y conclusiones del análisis

- Parece que hay bastantes posibilidades de obtener un beneficio superior a los 40.000$ anuales con esta cartera. Hay que tener en cuenta que existen estudios que nos dicen que el coeficiente de paso de la teoría a la realidad es del 30%. Es decir, esos 40.000$ se quedarían en 28.000$ que tampoco están nada mal.

- El precio a pagar es que, durante el próximo año, podríamos llegar a tener un drawdown máximo de 26.000$ (5% de probabilidad), aunque lo normal sería que estuviese entorno a los 14.000$. De hecho si tuviéramos un drawdown superior a los 26.000$ dejaríamos de operar hasta averiguar qué ha pasado y cómo resolverlo.

- Hay menos de un 1 % de probabilidad de que nuestra cuenta llegue a caer hasta los 70.000$ (riesgo de ruina). Si bajara de esa cifra no podríamos continuar operando la cartera al completo, pues son las garantías que nos exige el broker. Lo normal es que no pase, pero puesto que hay probabilidades, lo recomendable es operar esta cartera con un capital inicial de 100.000 euros.

Pues tenemos lista nuestra cartera para 2017. Esperemos que superemos los resultados de la actual que no están nada mal. Aquí tenéis las estadísticas.

Saludos.