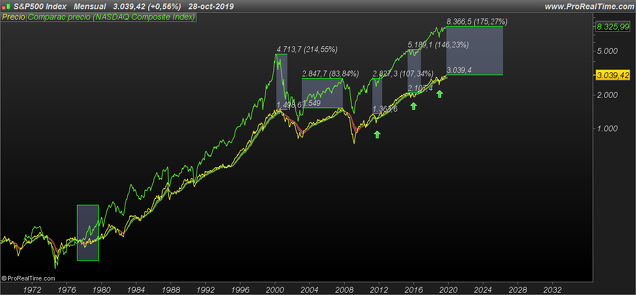

El potencial escape al alza del mercado americano se viene realizando en zonas históricamente elevadas. La referencia del diferencial de rendimiento del Nasdaq sobre el S&P puede más que indicarnos el sesgo mensual activo o el momentum lo tomaría como referencia para ver si van pasados un poco de vueltas. Los resultados parecen estar siendo buenos respecto al incremento de ingresos en las Empresas americanas, principalmente las grandes tecnológicas pero cada vez subimos más el listón para la próxima presentación.

A lo largo de la tendencia alcista vigente cada ruptura de resistencias el diferencial se ha venido incrementando progresivamente estando actualmente en un 175% y siendo el segundo mayor diferencial por detrás del alcanzado en el 2000 que llegó al 215%.

Desde prácticamente el año 1980, siempre el Nasdaq Composite se comportó mejor que el S&P pero el diferencial sobre él puede indicarnos referencias de largo plazo o alertas aunque nos movemos o podemos movernos aún en márgenes de rendimientos superiores históricamente se reducen cayendo ambos índices por el tema de la correlación. Podríamos decir que las Empresas no son comparables las del 2000 a las de ahora pero voy a fijarme sólo en el histórico.

Nasdaq, S&P, Dax, Hang Seng, todos los mercados en mayor o menor medida correlacionan.

Nasdaq, S&P, Dax, Hang Seng, todos los mercados en mayor o menor medida correlacionan.

A nivel técnico no tenemos en el caso de USA señales bajistas, al contrario, alcistas, alguna posible sospecha sobre si el Russell tirará finalmente, si el paro no repuntará del 3,5%, pero para mí la zona del Nasdaq, las valoraciones a nivel global, el diferencial histórico sobre el S&P, me hacen pensar en zona precaución a partir de estas zonas ante esta ruptura técnica que para mí ya empieza a estar un poco pasadita en el Nasdaq por el diferencial sobre el S&P, en que son los índices donde estar invertido pero que no tendría ninguna gracia que un recorte, ajuste de precios o valoraciones, pongan en riesgo las inversiones allí. Está claro que salvo pérdida de un nivel de soporte, o directriz, de allí no se sale nadie al ser lo más fuerte alcista e igual hasta entran al romper niveles al alza más inversores que estaban esperando fuera y el tema valoraciones o diferenciales importa más bien poco pero si se produce en algún momento ese giro o mínimo riesgo saldrán todos a la vez como lo han hecho siempre.

A nivel técnico no tenemos en el caso de USA señales bajistas, al contrario, alcistas, alguna posible sospecha sobre si el Russell tirará finalmente, si el paro no repuntará del 3,5%, pero para mí la zona del Nasdaq, las valoraciones a nivel global, el diferencial histórico sobre el S&P, me hacen pensar en zona precaución a partir de estas zonas ante esta ruptura técnica que para mí ya empieza a estar un poco pasadita en el Nasdaq por el diferencial sobre el S&P, en que son los índices donde estar invertido pero que no tendría ninguna gracia que un recorte, ajuste de precios o valoraciones, pongan en riesgo las inversiones allí. Está claro que salvo pérdida de un nivel de soporte, o directriz, de allí no se sale nadie al ser lo más fuerte alcista e igual hasta entran al romper niveles al alza más inversores que estaban esperando fuera y el tema valoraciones o diferenciales importa más bien poco pero si se produce en algún momento ese giro o mínimo riesgo saldrán todos a la vez como lo han hecho siempre.

Cada inversor podrá o no estar de acuerdo o llevar una operativa distinta o una opinión distinta. Desde el último cambio de sesgo bajista a alcista todas las rupturas han supuesto impulsos de aproximadamente un 70% dando ahora una señal similar nueva y quizás haciendo pensar a los inversores en que se producirá un impulso similar que no me abarca en el gráfico, no lo sabemos, podemos esos sí valorar otras variables para darle más o menos credibilidad, yo no se la doy pero todo es posible.

Un 70% desde aquí supone llevar el Nasdaq a la zona de 13450 puntos...

Un 70% desde aquí supone llevar el Nasdaq a la zona de 13450 puntos...

A nivel europeo el Dax está siendo uno de los índices más fuertes dando señal de fuerza y corte mensual al alza del macd pero si unimos diferencial nasdaq S&P, falta de fuerza bajo mi punto de vista aún en USA, Russell sin superar máximos o irse arriba, y corte del macd del dax inferior al anterior puede que aunque suba no sea a largo plazo una zona de mejores condiciones de entrada aunque todo sea a favor de las subidas en el dax si USA cae da igual lo de cine que lo tengan que caerán también.

Mi opinión es que es posible las subidas pero que el tramo podría tener limitaciones y no ser tan espectacular como anteriores impulsos, mientras podrían índices o sectores penalizados tratar de contagiarse por el momentum y subir. La tendencia la dará el precio y las medias móviles mensuales de los índices americanos y no otra cosa pero sí creo se puede, aunque éstas sean alcistas, ir con mayor o menor precaución porque como he comentado anterior artículo, un fallo en estos niveles puede ser grave. Ello no impide ni estar invertido ni aprovechar subidas pero sí creo valorar la zona de largo plazo y los niveles potenciales.

Considero, en la etapa iniciada en el mercado, más importante no estar de lleno en un hipotético cambio de sesgo en USA o dicho de otro modo, que no lo enganchen, si es este año o dentro de los que sean, más que equivocarnos en la exposición, en el análisis de si va a subir ahora o no, en si abrimos o no coberturas y restan rentabilidad porque una caída importante sin haberla previsto o gestionada puede ser la peor de las situaciones a las que es posible estemos entrando.

Analistas que sigo, que considero de calidad, dan probabilidades a subidas de los mercados pero soy de los que piensan que debemos tomar nuestras decisiones y gestionar nuestras inversiones aún a riesgo de equivocarnos. porque si esos analistas se equivocan, porque pueden equivocarse, no vamos a ir a exigirles nada al igual que cuando no se equivocan y nos beneficiamos de ello.