Estimado lector de InBestia. Durante unos días vamos a colgar en el Blog de AlphaValue nuestro DIARIO DE MERCADOS. La idea es que puedan conocer de manera gratuita el producto que estamos ofreciendo en el Market Place de InBestia.

Se trata de un informe diario de información financiera basado en la experiencia de un equipo de analistas independientes de máximo prestigio internacional. Realizamos todos los días un DIARIO DE MERCADOS (9:00) analizando los mercados bursátiles, la situación internacional, tanto económica (macro), como por compañías (micro), intentando buscar a través del modelo Value & Momentum la selección óptima de activos, países, sectores y valores. Un producto conocido desde hace más de 20 años por el inversor institucional y que ahora ponemos al alcance de todos. Para aquellos inversores con más inquietudes, podemos ofrecer unos servicios más avanzados bajo petición.

Aunque hacemos un análisis de bolsa de los mercados internacionales, hay una clara vocación europea, con especial atención al mercado bursátil español. Tener una buena información financiera y análisis, es fundamental para poder tomar decisiones de inversión con criterio. Nuestra cartera modelo lleva batiendo a los índices de referencia desde 2013.

-------------------------------------------- XXX ----------------------------------

DIARIO DE MERCADOS AlphaValue Lunes 27/Agosto: Powell mantiene discurso optimista y apunta a nuevas subidas de tipos, mientras Trump le vigila…

De la agenda macro del viernes pasado destacamos:

Hoy estaremos atentos a:

*Sesión positiva el viernes con los índices norteamericanos en zona de máximos anuales e históricos (ver tabla), mientras que Europa va retomando el buen tono, pero de una manera lenta y menos sólida. Hoy Londres cierra por festivo. Falleció este fin de semana el senador republicano John McCain. D.E.P.

*Jerome Powell mantuvo un discurso continuista en Jackson Hole (simposio de banqueros centrales y economistas celebrado en Wyoming, EE.UU.). El presidente de la Fed desoye las presiones del presidente Donald Trump y apunta a nuevas subidas paulatinas de tipos este año (previsiblemente dos) gracias a la solidez de la economía norteamericana. Powell aseguraba que no se ve "un elevado riesgo de sobrecalentamiento" en la economía de EE.UU., a pesar del repunte de la inflación en los últimos meses, y remarcó que espera que el "fuerte" ritmo de crecimiento continúe. No olvidemos las ácidas críticas de Trump sobre la independencia de las decisiones de Powell.

*El consejero de seguridad nacional de la Casa Blanca, John Bolton, declaró que las sanciones a Rusia permanecerán sin cambios hasta que haya un cambio en el comportamiento por parte del Gobierno ruso.

*El dólar sigue depreciándose. El euro remonta respecto al dólar y ya cotiza a 1,1620 $.

*Tras los rumores que decían que Angela Merkel estaría dispuesta a sacrificar la dirección del BCE no apoyando la candidatura de James Weidmann a cambio de la presidencia de la Comisión Europea, ahora se ha sabido que los elegidos por la canciller alemana para luchar por ocupar el puesto del actual presidente del organismo europeo, Jean-Claude Juncker, serían Weber y Altmaier.

*El Tesoro alemán ha registrado un superávit presupuestario récord de 48.100 M€ en los seis primeros meses de 2018, equivalente al 2,9% del PIB, debido al impacto positivo en la recaudación del crecimiento de la economía y el empleo, así como por la moderación de las políticas de gasto, según la Oficina Federal de Estadística, Destatis.

*El viernes concluyó el plazo para recibir candidaturas a la presidencia del Consejo de Supervisión del Banco Central Europeo, el organismo encargado del control de los bancos de la zona euro que preside la francesa Danièle Nouy desde 2014 y cuyo mandato expira a final de año.

*Los futuros europeos apuntan a una apertura en positivo.

La prima de riesgo europea se mantiene estable...

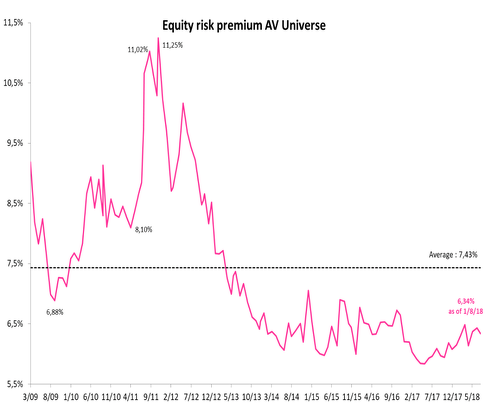

La prima de riesgo de la renta variable europea (ERP = European Equity Risk Premium) calculada por AlphaValue (ver más abajo la metodología) se mantiene notablemente estable entorno al 6,3%. Tal ha sido el caso desde que Europa dejó atrás los temores derivados de la crisis financiera. En otras palabras, los tweets de Donald Trump con respecto a las guías de beneficios aún no se ha contabilizado en la ERP, si es que alguna vez tiene que llegar.

De manera muy selectiva, se puede argumentar que, desde que Donald Trump ha sido presidente de los EE.UU., la ERP europea ha subido de un mínimo del 5,8% (mayo/2017) al actual 6,3%. Es más probable que esto refleje la transición de las expectativas de una mejor perspectiva para Europa (a principios de 2017) a un conjunto real de sólidos performances por parte de las compañías europeas (como recordatorio, el crecimiento de los beneficios empresariales fue del +22,2% en 2017), mientras que las cotizaciones no tiran. Eso implica un aumento mecánico en el ERP. Por lo general, si el sector financiero continúa teniendo éxito en el 1S18, mientras que sus múltiplos siguen siendo prudentes, la ERP sólo puede seguir aumentando. A menos que las acciones europeas se aceleren.

La definición de una ERP objetivo en relación con la historia se nos escapa. Durante los últimos 10 años y por cortesía de la "Gran crisis financiera", la ERP promedio se situó en el 7,8%. Mirando hacia atrás para incluir la burbuja de las TMT (cuando a ERP tocó un suelo en el 3,3%), la media de 20 años está más cerca del 6,8%. Este nivel parece realmente bastante alto. Como recordatorio, AlphaValue usa una ERP del 5% para sus cálculos DCF.

Desde el punto de vista de la ERP, los mercados europeos no están caros, pero esto no es noticia, ¿verdad?

Metodología: La ERP se calcula descontando los resultados pronosticados por Alphavalue para los próximos tres años y permitiendo una convergencia del crecimiento de los resultados a largo plazo conforme al crecimiento del crecimiento del PIB fijado en el +2%. Por lo tanto, sólo se toman en cuenta la cobertura de AlphaValue (470 nombres) y las previsiones. "Descontar" significa calcular la IRR que coincide con el PER combinado de 12 meses de dicha cobertura. Luego deducimos una risk free rate al 3,5%. Usar un ratio más bajo obviamente aumentaría la ERP implícita.

YARA INTERNATIONAL (reducir, objetivo 368 NOK ++)

La compañía noruega de química agrícola es nuestra IDEA del DÍA. Comprar acciones de Yara o de sus comparables sigue siendo un acto de fe, ya que hay asuntos que están totalmente fuera de control para las compañías: el clima (si Dios lo permite), los firmes precios de las soft commodities, los bajos precios de la energía (un coste esencial), las preocupaciones ambientales (no se pueden ignorar) y, en los últimos tiempos, sentido común en el comercio mundial.

Para ser justos, el lío iniciado por Donald Trump en el comercio global (es decir, el riesgo de menores exportaciones de maíz y soja a EE.UU.) no ha tenido mucho impacto en el performance de Yara (ver gráfico anterior). Del mismo modo, el aumento de los precios de la energía (el petróleo se utiliza como proxy, gráfico anterior) ha sido considerado poco relevante por los inversores. De modo que, en estos dos frentes, parece que los inversores creen que Yara será capaz de absorber cualquier adversidad.

Yara está desarrollando un programa combinado de mejora y expansión, invirtiendo 3,7 bn$ (2018: 1,5 bn$, 2019: 0,5 bn$) durante el período 2016-19. Se espera que las mejoras a nivel Ebitda sumen hasta 1,1 bn$ (expansiones comprometidas y fusiones y adquisiciones: 600 M$, programa de mejora: 500 M$) que obviamente ayudan a controlar los costes de fabricación.

Estas mejoras no pueden pretender reducir la irregularidad de los márgenes de Ebitda (ver gráfico), pero pueden ser suficientes para extraer al grupo de un período de descenso de FCF (free cash flow) de 5 años. A corto plazo, estas expectativas de beneficios se basan en el fuerte crecimiento de la demanda de urea.

La valoración actual de Yara no deja potencial por fundamentales y, por lo tanto, no justifica los riesgos asociados a esta industria. Los métodos de valoración (DCF y NAV) se compensan entre sí, mientras que los ratios basados en los comparables no proporcionan una dirección definida. Para entrar en este valor habría que esperar una caída importante en el precio de las acciones o un entorno macro muy favorable. Ver detalles en www.alphavalue.com y www.divacons.es.

*FOOT LOCKER: La compañía neoyorkina de material deportivo publicó el viernes pasado resultados del 2T fiscal. Ventas comparables +0,5% yoy < +0,7% e cons. BPA ex-items 0,75 $/acc > 0,70 $/acc e cons. Las acciones recortaron un contundente -9,17% por las flojas previsiones y la presión en los costes.

*SINOPEC: La petrolera china ha publicado su mejor beneficio trimestral en años gracias a la fortaleza de los negocios upstream y de refino.

*TESLA: Sarah O’Brien, director de comunicación, anunció su salida para el 7 de septiembre. Se comenta que su salida ya habría sido planificada antes de los extraños acontecimientos que rodean el posible deslistado de Tesla. En cualquier caso, el controvertido Elon Musk anunció que finalmente no retirará a Tesla de la bolsa.

*EXXON MOBIL: La petrolera norteamericana comunicó el viernes que había una pequeña fuga en una de las tuberías de su refinería de Rotterdam la cual bombea 190.000 b/d y por lo tanto las operaciones tuvieron que ser interrumpidas. La cotización no sufrió dicho evento y cerraron el viernes con alzas del +0,68%.

*MICROSOFT: Comenta The Wall Street Jouernal que hay abierta una investigación en Hungría a la compañía por un supuesto caso de sobornos.

*MCDONALDS: La cadena de comida rápida cerró un restaurante en Nueva York el pasado viernes por un posible caso de intoxicación alimentaria. Se habla de 22 personas afectadas por sándwiches servicios en dicho restaurante. Las acciones no se vieron afectadas por la noticia.

*GOOGLE: Waymo, el fabricante de coches autónomos de Google, ha abierto una filial en Shanghai, lo que confirma que la compañía quiere entrar en el mercado chino.

*GAP: El retailer textil dio a conocer el jueves tras el cierre las cifras del 2T fiscal cotizadas el viernes con bajadas del -8,60%. Ventas netas 4,09 bn$ > 3,99 bn$ e cons. Ventas totales comparables +2% yoy > +1,5% e cons. No obstante, la marca Gap decepcionó a nivel LFL con caídas del -5% yoy vs -2,3% e cons. Las ventas de Old Navy crecieron un +5% yoy y LFL > +4% e cons, mientras que las de Banana Republic quedaban en línea con lo esperado con avances del +2% yoy y LFL. BPA 0,76 $/acc > 0,72 $/acc e cons. Mantuvieron guía anual de BPA 2,55-2,70 $/acc.

*HP: Desveló el jueves tras el cierre cifras del 3T fiscal cotizadas el viernes con recortes del -1,95%. Ventas netas 14,6 bn$ > 14,3 bn$ e cons. BPA ajustado 0,52 $/acc > 0,51 $/acc e cons. Para el 4T fiscal apuntaron que esperan alcanzar un BPA ajustado de 0,52-0,55 $/acc vs 0,53 $/acc e cons. Subieron expectativas para el ejercicio fiscal (BPA ajustado 2-2,03 $/acc vs 1,97-2,02 $/acc esperado anteriormente). Algunos analistas ven presión en márgenes.

*AUTODESK: La compañía de software y herramientas multimedia dio a conocer el jueves tras el cierre los resultados del 2T fiscal. Ventas netas 612 M$ > 600,4 M$ e cons. BPA ajustado 0,19 $/acc > 0,16 $/acc e cons. De cara al 3T fiscal, Autodesk comentó que prevé un BPA ajustado de 0,24-0,28 $/acc vs 0,28 $/acc e cons. Los títulos cotizaron el viernes al cierre con fuertes subidas del +15,33%.

*INTUIT: Publicó el jueves tras el cierre resultados del 4T fiscal mejores de lo previsto, pero con guías que decepcionaron. Dichos resultados fueron cotizados el viernes con alzas del +1,97%. Ventas netas 988 M$ > 952,5 M$ e cons. BPA ajustado 0,32 $/Acc > 0,23 $/acc e cons. Para el 1T fiscal apuntaron que esperan unas ventas de 955-975 M$ vs 982,8 M$ e cons y un BPA ajustado de 0,09-0,11 $/acc vs 0,157 $/acc e cons.

*HORMEL FOOD: Dio a conocer el jueves tras el cierre cifras del 3T fiscal cotizadas el viernes con avances del +1,69%. Ventas netas 2,36 bn$ < 2,39 bn$ e cons. BPA 0,39 $/acc. Dijeron que esperan para el conjunto del ejercicio unas ventas de 9,4-9,6 bn$ vs 9,72 bn$ e cons y un BPA de 1,81-1,95 $/acc.

*SECTOR AUTOS EE.UU.: Nuestros analistas han escrito una nota en www.alphavalue.com sobre la evolución de las ventas de autos en EE.UU. Sin ser catastrofistas, las cifras de julio podrían suponer un cambio en la tendencia de las ventas. Echarle un vistazo a la nota en nuestra web.

*WEST TEXAS RESOURCES: Da a conocer resultados del 3T18.

*GOOD GAMING: Publica cifras del 2T18.

*EMS CHEMIE HOLDING: La química suiza ha publicado resultados del 1S18. Ventas 1,2 bn CHF +12,5%. Por divisiones (ventas): polímeros 1,05 bn CHF y química 151 M CHF. Ebitda por divisiones: high-performance polymers 297 M CHF +11% yoy y specialty chemicals 42 M CHF +10,6% yoy. Bº neto 260 M CHF +13,4% yoy.

*OLD MUTUAL (reducir, objetivo 148 p--): La aseguradora de vida da a conocer los resultados del 1S18. Old Mutual Holdings ha anunciado la adquisición del 6% de UAP Holdings of Kenya.

*BAYER (comprar, objetivo 99,5 € --): El medicamento Xarelto, anticoagulante de Bayer que desarrolla de forma conjunta con la estadounidense JOHNSON & JOHNSON ha vuelto a fallar en su última fase de estudio, lo que devuelve las dudas sobre este fármaco que ya había revelado efectos secundarios en estudios anteriores.

*NOVARTIS (comprar, objetivo 98 CHF +): Los reguladores europeos aprueban el medicamento Kymriah de Novartis para tratar niños con un tipo de leucemia y adultos con linfoma. El medicamento también recibió aprobación en los Estados Unidos en ambas indicaciones.

*CECONOMY (comprar, objetivo 9,40 € --): La compañía alemana de productos de electrónica (propietaria de Mediamark) está en conversaciones con EP Investment para poder vender una participación en METRO. Buenas noticias para Ceconomy.

*DEUTSCHE BANK (vender, objetivo 9,11 € -): Según fuentes que cita Bloomberg, Deutsche Bank estaría buscando recortar alrededor de mil puestos de trabajo en la sede central del banco comercial. Por otro lado, Deutsche Bank adquirió una participación en la startup tecnológica norteamericana ModoPayments con el objetivo de expandir los pagos digitales. La idea es mejorar los canales no bancarios de movimientos de dinero.

*SOCIÉTÉ GÉNÉRALE (comprar, objetivo 44,8 € --) / UNICREDIT (comprar, objetivo 17,3 € --): La entidad financiera francesa y la italiana se negaron a comentar cualquier noticia sobre una posible fusión entre ambas. Según la prensa italiana, que no cita fuentes, las negociaciones entre los dos bancos para una posible fusión están abiertas. Nuestros analistas se mantienen escépticos debido a problemas políticos (ver nota en www.alphavalue.com). Las acciones del banco francés subieron un +0,39% al cierre (aunque llegaron a vanzar con fuerza durante la sesión) y las de Unicredit avanzaron un +0,53%.

*ATLANTIA (recomendación en revisión, objetivo 28,6 € --): La concesionaria italiana Autostrade per l'Italia, filial de Atlantia, ha comunicado que ya ha entregado ayudas económicas por valor de 714.000 € a 74 familias afectadas por el derrumbe de un puente en Génova, que causó 43 fallecidos. Comenta Expansión que la concesionaria tiene previsto aumentar esta suma hasta los 1,5 M€ antes del lunes para atender al resto de familias afectadas por ese siniestro. Atlantia ha presupuestado 500 M€ para reconstruir el puente Morandi en 8 meses.

*DAIMLER (añadir, objetivo 64,3 € --): Comenta Automobilwoche que la automovilísitica alemana producirá camiones Mercedes en China.

*SHIRE (añadir, objetivo 4.872 p ++): La farma irlandesa recibió la aprobación de la FDA estadounidense para su medicamento Takhzyro en inyección como profiláctico para la prevención de ataques de angioedema hereditario (AEH). Las acciones reaccionaron el viernes con avances del +2,05%. Os recordamos que Shire es miembro de nuestra cartera modelo.

*AIRBUS GROUP (añadir, objetivo 114 € ++) / UBER: Japón está impulsando el desarrollo de vehículos voladores a través de compañías como Uber y Airbus en un grupo liderado por el Gobierno para que estos vehículos aéreos sean una realidad en la próxima década.

*TELECOM ITALIA (comprar, objetivo 0,87 € --): Leemos en Bloomberg que F2i no quiere vender las antenas para móviles de Ei Towers a Infrastrutture Wireless Italiane (INWIT), filial de Telecom Italia.

*ORANGE (comprar, objetivo 18,3 € +): Leemos en Le Parisien que la operadora de telecomunicaiones gala dejará de vender líneas fijas en noviembre y que dejará definitivamente de dar servicios de línea fija para 2023.

*EVOTEC / CENTOGENE: Firman un acuerdo de colaboración para estudiar nuevos medicamentos de enfermedades raras y desarrollar pequeñas moléculas en trastornos hereditarios del metabolismo.

*EQUINOR (añadir, objetivo 232 NOK ++): La petrolera noruega ha recortado costes del proyecto Sverdrup en 720 M$.

*OCADO GROUP (reducir, objetivo 1.002 p ++): Las acciones de la compañía británica de e-commerce cerraron el viernes con caídas del -3,14% después de que se colocara un bloque con descuento en mercado.

*WACKER CHEMIE (reducir, objetivo 130 € +): Las acciones de la química alemana repuntaron el viernes un +3,41% tras un upgrade de una casa de análisis que apunta a las mejoras de márgenes del negocio de las siliconas.

*KUEHNE & NAGEL (vender, objetivo 141 CHF ++): La compañía suiza de transporte por carretera y logística firmó un acuerdo con SINCERO en China. Kuehne+Nagel apuntó que tendrá una participación mayoritaria en la joint venture. Las acciones de Kuehne + Nagel caían el viernes un -0,50%.

*ABB (comprar, objetivo 27,4 CHF +): Diferentes rumores del mercado apuntaron a que la compañía suiza de power equipments estaría considerando la venta de su unidad de Power Grid. Las valoraciones podrían superar los 10 bn$. Según ya apuntamos, Cevian había estado presionando para tal desinversión. Las acciones subieron el viernes un tímido +0,13%, aunque están apuntalando una suave recuperación desde principios de julio.

*SIEMENS (añadir, objetivo 130 € -): La compañía alemana ha negado los rumores que apuntaban a fuertes despidos que podrían afectar hasta a 20.000 empleados.

*GN STORE NORD (vender, objetivo 274 DKK ++): Nuestros analistas han escrito una nota enwww.alphavalue.com sobre los resultados del 2T18 de la compañía danesa de med tech. Ventas 2,56 bn DKK > 2,51 bn DKK e cons. Ebita 452 M DKK. Subió las estimaciones anuales de crecimiento oránico para la división Audio (+16 al +19% yoy vs +15% estimado anteriormente). La compañía mantuvo previsiones de crecimiento orgánico de ventas para la división Hearing (> +6% yoy). Igualmente apuntaron que siguen esperando márgenes Ebita > al 18% para Audio y > al 20% para Hearing. Teniendo en cuenta estos resultados, hemos subido la valoración por NAV un +12,3% y DCF un +15,2%. No hay cambios en nuestra recomendación sobre el valor.

*WENDEL (reducir, objetivo 128 €+): Hemos escrito una completa nota sobre los cambios en el equipo directivo y los objetivos estratégicos de la compañía holding francesa que podéis leer completa en nuestra web.

*HOLMEN (reducir, objetivo 238 SEK vs 214 SEK ++): Nuestros analistas han escrito una nota enwww.alphavalue.com sobre los resultados del 2T18 de la papelera sueca. Ventas netas 4,16 bn SEK < 4,27 bn SEK e cons. Bo operativo 618 M SEK > 561,7 M SEK e cons. Se mostraron optimistas con la demanda de productos (forest & forest products). Además de las estimaciones para forest products y energía que se revisan al alza, nuestro precio objetivo se beneficia aún más de: 1 / las primas basadas en comparables aumentaron para incorporar el potencial (no explotado) asociado con las dotaciones de recursos naturales suecos; y 2 / el múltiplo EV / Ebitda en nuestra valoración NAV se incrementó a 12x (similar a SCA (reducir, objetivo 94,6 SEK +)) vs a 10x antes. Sin embargo, el upside potential resultante es muy limitado. La (s) corrección (es) de los precios de las acciones deberían ofrecer puntos de entrada aptos. Conforme a todo ello, hemos subido la valoración por NAV un +13,2% y el precio objetivo un +11,21%.

*SONAE (comprar, objetivo 1,21 € --): Nuestros analistas han escrito una nota enwww.alphavalue.com sobre los resultados del 1S18 del holding portugués. Ventas 2.680 M€ +6,6% yoy. Ebitda 154 M€. Bº neto 98 M€ +34% yoy. El capex subió un +11,3% yoy hasta los 151 M€. La compañía comentó el efecto positivo de las revalorizaciones de la cartera y las plusvalías de la unidad Sonae IM. Además, comentaron que la unidad retail, Sonae MC, consiguió un margen Ebitda recurrente del 4,6%, estable respecto al 1S17, y que siguen estudiando el posible listado en bolsa de la unidad. Este conjunto de resultados superó ligeramente nuestras estimaciones para todo el ejercicio, pero no tendrá un impacto importante en nuestra recomendación.

*RYANAIR (reducir, objetivo 12,6 € --): La compañía aérea anunció que a partir de noviembre el equipaje de mano de hasta diez kilos, que hasta ahora era gratuito, tendrá un coste de entre seis y diez euros.

*FRESENIUS (añadir, objetivo 76,5 € -): Se comentó que la compañía alemana tiene una alta probabilidad de ganar el caso Akorn. Las acciones cerraron el viernes planas.

*RECKITT BENCKISER (reducir, objetivo 6.484 p ++) / GLAXOSMITHKLINE (añadir, objetivo 1.665 p ++): Reckitt perdió el procedimiento de apelación contra Glaxo en Australia. Las acciones de la compañía británica de productos del hogar cerraban el viernes con recortes del -0,31% y las de la farma con ligeros avances del +0,19%.

*PETROFAC: Anunció la venta de GSA Holdings a Ithaca Energy por 292 M$. Las acciones de Petrofac subieron el viernes un suave +0,21%.

*RANDSTAD HOLDING (añadir, objetivo 61 € vs 59,9 € +): El ajuste de nuestro precio objetivo deriva de la actualización de nuestro modelo, subiendolo un +1,83%. Ver detalles en www.alphavalue.com.

*FAURECIA (añadir, objetivo 52,6 € vs 58,4 € --): Nuestros analistas han actualizado previsiones para la compañía francesa de partes automotrices. Hemos bajado las estimaciones de BPA para 2018 un -8,69% y las de 2019 un -9,03%. También hemos bajado la valoración por NAV un -18,8% y DCF un -11,6%. Por último, hemos bajado el precio objetivo un -9,83%. Ver detalles en www.alphavalue.com.

*FUGRO (reducir vs añadir, objetivo 12,1 € -): Nuestros analistas han actualizado previsiones para reflejar la recuperación lenta pero constante del mercado. Consideramos positivo los precios del petróleo en el rango de 65-75 $/b para las actividades de E & P, pero la competencia entre los proyectos offshore y activos de pizarra, y el exceso de buques debería frenar el crecimiento y los precios. De este modo, bajamos la recomendación a “reducir”. Igualmente bajamos las estimaciones de BPA para 2018 a -0,76 € vs 0,29 € y las de 2019 bajan un -75,2%. También bajamos la valoración por NAV un -21,7% y subimos DCF un +27,3%. Ver detalles en www.alphavalue.com.

*FLSMIDTH & CO (añadir, objetivo 409 DKK -): Nuestros analistas han bajado las estimaciones de BPA para 2018 un -4,10% y las de 2019 un-3,50%. Ver más detalles en www.alphavalue.com.

*ASSECO POLAND (comprar, objetivo 60,5 ZL +): La compañía polaca de consultoría y servicios IT da a conocer cifras del 1S18.

*DÍA: Se comenta en mercado que el inversor ruso Mikhail Fridman, a través de Letter One Investment, analiza lanzar una OPA sobre Día y excluirla de bolsa. Como sabéis, Letter One ostenta un 25% del capital de Día y es actualmente el primer accionista de la cadena de distribución. Godman Sachs ostenta entorno al 14,5% y parece estar alineado con Fridman. Los contactos con otros accionistas parece que ya habrían comenzado. Podría tener sentido…Por otro lado, el consejo de administración de Dia anunció el relevo a Ricardo Currás como consejero delegado de la cadena de supermercados. Currás será sustituido por Antonio Coto. Las acciones se dispararon el viernes un +4,82%.

*NATURGY / CEPSA / SONATRACH:Medgaz, la sociedad propietaria del gasoducto entre España y Argelia, obtuvo un beneficio de 78,33 M€ en 2017, lo que supone un incremento del +3% yoy respecto a los 76,08 M€ del ejercicio anterior.

*FLUIDRA: La compañía catalana se adjudicó el contrato para la reconstrucción de las piscinas del Aceh Aquatic Center de Jantho (Indonesia) por un valor de 1,4 M€.

*REPSOL (añadir, objetivo 17,5 € -): Repsol Petróleo de Puertollano invertirá 1,2 M€ en la instalación de una nueva bomba de queroseno a CLH (Compañía Logísitica de Hidrocarburos).

*SECTOR INMOBILIARIO: Leemos en Expansión, que el sector inmobiliario español reafirma su recuperación con el boom de las ventas de la vivienda de lujo, según datos de la agencia inmobiliaira especializada en “prime”, Lucas Fox.

*ABENGOA: La compañía española culminó con éxito el encendido de la turbina de gas de la central de cogeneración A3T que el grupo construye en México. Las acciones cerraron el viernes con subidas del +1,41%

*AMPER: El grupo Amper tiene entre sus planes adquisición de una participación "relevante" en la firma de ingeniería Euroconsult, que se encuentra en situación preconcursal. Los títulos cotizaron el viernes con alzas del +0,50%.

*EL CORTE INGLÉS: Finalmente, y tras duras negociaciones, Dimas Gimeno dimite como consejero delegado de la compañía retail.