Estimado lector de InBestia. Hasta el 14 de septiembre vamos a colgar en el Blog de AlphaValue nuestro DIARIO DE MERCADOS. La idea es que puedan conocer de manera gratuita el producto que estamos ofreciendo en el Market Place de InBestia.

Se trata de un informe diario de información financiera basado en la experiencia de un equipo de analistas independientes de máximo prestigio internacional. Realizamos todos los días un DIARIO DE MERCADOS (9:00) analizando los mercados bursátiles, la situación internacional, tanto económica (macro), como por compañías (micro), intentando buscar a través del modelo Value & Momentum la selección óptima de activos, países, sectores y valores. Un producto conocido desde hace más de 20 años por el inversor institucional y que ahora ponemos al alcance de todos. Para aquellos inversores con más inquietudes, podemos ofrecer unos servicios más avanzados bajo petición.

Aunque hacemos un análisis de bolsa de los mercados internacionales, hay una clara vocación europea, con especial atención al mercado bursátil español. Tener una buena información financiera y análisis, es fundamental para poder tomar decisiones de inversión con criterio. Nuestra cartera modelo lleva batiendo a los índices de referencia desde 2013.

-------------------------------------------- XXX ----------------------------------

DIARIO DE MERCADOS AlphaValue Martes 11/Septiembre: Europa sin rumbo fijo… 9/11 Para que nadie pierda la memoria…

De la agenda macro de ayer destacamos:

Hoy estaremos atentos a:

*Los mercados europeos nos dieron ayer un respiro, continuando el mejor tono de los sectores defensivos y bancos. EE.UU. tuvo una sesión de transición con escasa volatilidad. Las criptomonedas ahondan las caídas. En esta fecha no podemos olvidarnos de la dura efemérides de los brutales atentados terroristas de 2001.

*Según The Guardian, se espera que los líderes de la UE anuncien durante una reunión en Salzburgo la próxima semana una cumbre extraordinaria del Brexit que tendrá lugar en noviembre. Además, el negociador de la Unión Europea para el Brexit, Michel Barnier, comentó ayer en un foro en Eslovenia que era “realista” esperar un acuerdo de divorcio con Reino Unido en un periodo de seis a ocho semanas. La libra recuperaba terreno.

*El BCE aceleró sus compras de activos la semana pasada en el marco del Quantitative Easing.

*El ministro francés de Economía y Finanzas, Bruno Le Maire, confirmó ayer la revisión a la baja de las expectativas de crecimiento para este año, con un ritmo del +1,7% yoy, tres décimas menos de lo que barajaba hasta hace unos meses. Francamente malas noticias para Francia.

*Donald Trump respondió en Twitter a las declaraciones de Barack Obama sobre el PIB de EE.UU. Poco nuevo y más de lo mismo.

*El ministro de Energía de Rusia aseguró que el pacto de la OPEP será implementado en septiembre en los mismos niveles que en agosto y julio. Además comenta que la OPEP y las firmas petroleras podrían alcanzar un nuevo acuerdo de cooperación a largo plazo el próximo mes de diciembre.

*El Think Thank NIESR (Instituto Nacional de Investigación Económica y Social de Gran Bretaña) estima un crecimiento del PIB en Reino Unido del +0,6% en el 3T18.

*CARTERA MODELO: Hoy realizamos dos entradas en la cartera modelo AlphaValue Active Portfolio (SHORT). Nos ponemos “cortos” en SALZGITTER y RYANAIR. Ver detalles en la sección.

*Los futuros europeos apuntan una apertura sin grandes movimientos.

El price momentum: sin rumbo fijo...

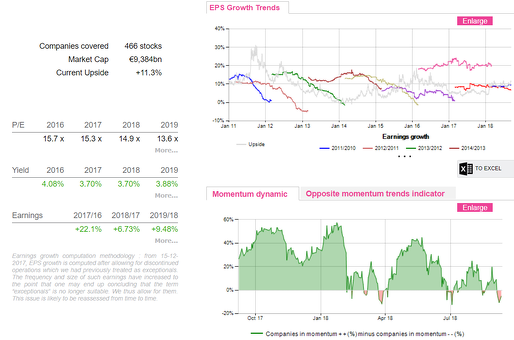

Han pasado nueve meses de 2018 y los mercados europeos de acciones siguen sin decidirse sobre dónde ir. Esto queda claro en el siguiente gráfico de nuestro Momentum Spread Dynamic de los últimos cinco años que analiza el price momentum de las acciones de la aprox. 470 compañías cubiertas por AlphaValue.

El segundo gráfico destaca la proporción de acciones con un positive momentum (línea verde). El último pico se vio en julio de 2017 ante las expectativas de la recuperación de la macro europea. Los tontos tweets y los costes de la energía más altos han recortado las alas de esa recuperación. La confluencia entre las acciones con un price momentum positivo y aquellas con un momentum negativo (línea roja), se resume como el gráfico superior con el área sombreada verde.

El tamaño del área sombreada en verde ha estado disminuyendo en los últimos 15 meses, con el número neto de acciones con un momentum positivo cercano a cero y sin una dirección evidente. Esto ha sido ampliamente comentado en nuestras notas anteriores.

Lo relevante es que esta indecisión que comentamos se está alargando en el tiempo y está lastrando la confianza de los inversores. Parece que los mercados no quieren descontar los costes totales de una guerra comercial (o de un Brexit duro), con esperanzas aún presentes por costes de financiación ultra bajos. Los Euro swaps a 10Y todavía apuntan a esta situación de dinero barato por debajo del 1%.

Tras febrero de este año hemos observado un cambio en el “repricing” del T Bond (iniciado en sept/2017) y los índices de volatilidad (en este caso, el VDax) han revertido a niveles inferiores a 20 que parecen desconectarse de los riesgos percibidos asociados con las inminentes guerras comerciales en toda regla.

No es una novedad que los mercados de valores europeos carezcan de “sentido de la orientación”. La sorprendente observación es cuánto tiempo ha ocurrido.

Entretanto, el crecimiento previsto de los beneficios de 2018 se ha contraído desde el +10% esperado en julio de 2017 a alrededor de un +6,8% ahora. Parte de esto se debe a las actualizaciones de 2017 (alrededor del 1%), pero la realidad es que las actualizaciones de los beneficios de 2018, excluyendo el sector petrolero y el minero, apuntan a caídas del -3% en los últimos 12 meses. Los principales “villanos” son farmas, telecos y non food retail. Las actualizaciones al alza están limitadas a los bienes de consumo duradero, especialmente compañías de lujo. Nuestros analistas han escrito recientemente sobre dicho sector (22/08: "Cooler khôl").

En otras palabras, la inestabilidad macro (y política) ha afectado gota a gota después de todo.

Ver artículo en el Blog de Expansión: http://www.expansion.com/blogs/leche-calentita/

IDEA DEL DÍA

SONOVA HOLDING (reducir, objetivo 188 CHF ++)

La compañía suiza de med tech es nuestra IDEA del DÍA. En el sector de los audífonos, un valor es tan bueno como lo sea su próximo producto. GN STORE NORD (vender, objetivo 275 DKK ++) y William Demant Holding (vender, objetivo 219 DKK -) han destacado en el último año (+56,5% y +54,2%, respectivamente), mientras que los mayores problemas de I + D de Sonova han “pesado” en sus acciones (+20,4% vs. sector med tech de Alphavalue: +28,5%). La tan esperada solución de 2,4 GHz Made-for-All / MFA (lanzada en agosto de 2017) no logró crear las expectativas deseadas y no pudo impulsar el crecimiento en el negocio mayorista (aprox. 55% de las ventas). La reestructuración de las operaciones minoristas (aprox. 37% de las ventas), particularmente en los EE.UU. y los Países Bajos, se sumó a las dificultades: el crecimiento de las ventas recurrentes (underlying) para el segmento de audífonos fue del +3,3% yoy para ejercicio 2017/18, muy por debajo de GN (+6.4% yoy) y WDH (+8% yoy).

Muchas de las esperanzas están puestas en el MFA de próxima generación (se espera su lanzamiento en el 4T fiscal) y, dado el actual price momentum de las acciones, parece que los mercados han digerido una parte de él.

Los inversores también aplaudieron un programa de recompra de acciones a tres años de 1,5 bn CHF (aprox. el 12% del market cap, anunciado en agosto). Hasta que se conozcan todos los detalles (el presentación del nuevo producto probablemente sea en octubre), mantenemos nuestra visión cautelosa con una recomendación a “reducir” (nuestra estimación ofrece un downside del aprox. -4% en los niveles actuales).

Más allá del atractivo programa de retribución a los accionistas (aprox. el 40% vía pago de dividendos y recompras de acciones propias), Sonova no ofrece nada en los niveles actuales, según nuestro punto de vista. Una comparación de sus múltiplos actuales con su promedio histórico (PER 2018 de 27x vs. promedio de 2014-17 de 23,3x) también apunta hacia una valoración justa. Preferimos permanecer al margen por ahora y sólo si Sonova recupera su liderazgo tecnológico con el lanzamiento de su próximo producto consideraríamos un nuevo re-rating. Ver la nota en su totalidad en www.alphavalue.com y www.divacons.es (en castellano).

En esta ocasión incorporamos en nuestra AlphaValue Active Porfolio dos ideas “cortas” en dos valores que estimamos tendrán una evolución negativa. Más detalles en www.alphavalue.com.

IN

SALZGITTER (vender, objetivo 32,3 € --): Nos ponemos “cortos” en la siderúrgica alemana. Desde julio el momentum ha sido muy negativo. Nuestra valoración estima un potencial negativo del -13,2%. Creemos que los inversores miran su apalancamiento operativo en carbón y acero y tubos de acero como algo natural. Pero seguimos viendo deficiencias e ineficiencias. La virtud que sí observamos es la escasa deuda, aunque nos preocupa el déficit de pensiones que alcanza los 3,5 bn€ y que genera más incertidumbre e inquietud.

IN

RYANAIR (reducir, objetivo 12,5 € --): Igualmente tomamos un posición “corta” en la aerolínea irlandesa en la que vemos más posibilidades de recortes de estimaciones de margen operativo. A pesar del acuerdo entre pilotos y la compañía respecto a salarios, parece que las negociaciones entre el equipo directivo y los empleados no ven el final. Parece que todos estos movimientos están restando capacidad estratégica a la compañía en lo que a una aerolínea de bajo coste respecta. A todo ello, habría que añadirle la debilidad e incertidumbre que plantea el Brexit.

Aquí tienes el link a una nueva entrada en el canal retail de Youtube “Pablo Garcia Divacons”: https://youtu.be/nvY-ghxzN2I. No olvides suscribirte al nuevo canal. En la última entrada ya hemos conseguido más de 3.000 visualizaciones entre YouTube, Twitter y LinkedIn.

*INVESTOR REAL ESTATE TRUST: La compañía afincada en North Dakota desveló ayer tras el cierre las cifras del 1T fiscal. Ingresos 45,9 M$. Funds from operations 10,6 bn$. FFO/acc 0,08 $/acc = e cons. Bº neto 1,2 M$.BPA 0,01 $/acc. NOI +2,8% LFL y yoy.

*CBS: La cadena estadounidense y su director ejecutivo, Leslie Moonves, alcanzaron ayer un acuerdo para que este último abandone la compañía tras haber sido acusado de acoso sexual por una docena de mujeres. La propia empresa emitió un comunicado anunciando el acuerdo con el directivo y anunciando el nombre del que será su sucesor en el cargo, Joseph Ianniello. Las acciones cayeron ayer un -1,53%.

*ALIBABA: Según pudimos leer ayer, Jack Ma, el cofundador de la firma de comercio electrónico, dimitirá de su cargo como presidente exactamente dentro de un año, el 10 de septiembre de 2019. Jack Ma se dedicará a actividades filantrópicas. Las acciones cayeron un -3,70%.

*SNAP: La compañía estadunidense cerró ayer con caídas del -1,91% tras anunciar la marcha de su director de estrategia, Imran Khan.

*SECTOR PETROLERO EN MÉXICO: El presidente electo de México, Andrés Manuel López Obrador, se reunió con varios representantes nacionales del sector petrolero el pasado fin de semana y anunció inversiones adicionales (4 bn$ para un total de 7 bn$) en exploración y producción para 2019. Petróleos Mexicanos (Pemex) ya tiene un objetivo de capex de 11bn$ en 2018, y aproximadamente el 80% se destinará a upstream. Lograr su "plan de rescate" para el sector de la energía, con el objetivo de alcanzar una producción de 2.600 kboed antes del final de su mandato en seis años, será difícil sin mayores inversiones de las petroleras. Las compañías bajo la cobertura de Alphavalue presentes en upstream en México son: REPSOL (añadir, objetivo 17,1 € -), ROYAL DUTCH SHELL(añadir, objetivo 2.741 p +), TOTAL (reducir, objetivo 49,9 € -), ENI (añadir, objetivo 18,6 € -) (miembro de nuestra cartera modelo), CAIRN ENERGY (vender, objetivo 185 p -) EQUINOR (añadir, objetivo 231 NOK +) y BP (añadir, objetivo 586 p -). Ver detalles en www.alphavalue.com.

*APPLE: El presidente de EE.UU., Donald Trump, instó ayer al gigante tecnológico a producir todos sus componentes en el país para así evitar verse afectado por los aranceles que su Administración podría imponer a China en los próximos meses. Por otro lado, se comenta que Apple quiere ganar usuarios con el Watch y un iPad renovados. Las acciones cerraron ayer con recortes del -1,34%.

*UNITED RENTALS: Las acciones de la compañía de alquiler de maquinaria subieron ayer un +5,05% tras anunciar la compra de BlueLine Rental por 2,1 bn$.

*KKR: Las acciones avanzaban ayer un +4,90%. Algunas casas de análisis norteamericanas apuntan a un “index rebalancing”.

*NIKE: La compañía de material deportivo subió ayer un +2,24% después de que una casa de análisis haya subido su precio objetivo hasta los 90 $/acc. Tras la polémica campaña publicitaria con Kaepernick, la realidad es que la acción avanza sin frenar su tendencia alcista.

*AMAZON: Una famosa casa de análisis subió el precio objetivo de la compañía norteamericana hasta los 2.300 $ vs 2.110 $ anteriores. Las acciones , sin embargo, caían al cierre un -0,67%.

*FORD: Una casa de análisis ha rebajado el precio objetivo de la automovilística norteamericana hasta los 9,50 $/acc desde los 10,50 $/acc.

*FRANKLIN RESOURCES: Publica ventas del mes de agosto.

*ASHTEAD GROUP: La compañía de alquiler de maquinaria ha publicado unos buenos resultados del 1T fiscal. Ventas 1,05 bn£ > 966,5 M£ e cons. Ebitda ajustado 503,7 M£. BAI ajustado 285,6 M£ > 270,5 M£ e cons. Esperan superar las estimaciones anuales. Incrementarán los planes de recompras de acciones propias en 125 M£ por trimestre.

*CAIRN ENERGY (vender, objetivo 185 p -): El holding británico especializado en exploración y producción ha publicado resultados del 1S18. La energética británica ha conseguido mejorar ampliamente sus ingresos del primer semestre hasta los 182 M$ frente a los 10,8 M$ yoy, gracias sobre todo a los ingresos provenientes de la venta de petróleo y gas, que han alcanzado en el periodo los 172 M$. Las pérdidas semestrales queda en -500,5 M$. Siguen optimistas sobre el litio en India.

*UNICREDIT (comprar, objetivo 16,7 € --): El banco italiano sube un +2% en preapertura en medio de informaciones que apuntan a que estaría estudiando la posibilidad de una posible venta o fusión con BBVA (comprar, objetivo 7,93 € --) o ABM AMRO (añadir, objetivo 26,7 €++).

*RYANAIR (reducir, objetivo 12,5 € --): Mañana comienza una nueva huelga. Esta vez se trata de los pilotos alemanes que han anunciado una huelga de 24 horas. Las acciones de Ryanair caían ayer un -2,44% tras comentar los sindicatos de tripulantes de Ryanair de cinco países que podría haber nuevos paros en septiembre si la compañía no cambia sus condiciones laborales. Los sindicatos españoles USO y Sitcpla, junto con otros de Portugal, Bélgica, Italia y Holanda dijeron el viernes en un comunicado tras un encuentro en Roma que tomarían una decisión sobre nuevas movilizaciones antes del 13 de septiembre. Un representante del sindicato portugués SNPVAC dijo que invitarían a los pilotos y el personal de tierra de Ryanair a sumarse a la huelga. Como podéis ver en la sección de la cartera modelo, nos hemos puesto “cortos” en la compañía. Más información en www.alphavalue.com.

*ING (comprar, objetivo 15,1 € --): El banco holandés sube en preapertura un +1% tras la dimisión de su director financiero,Koos Timmermans. Todo ello es consecuencia a la reciente multa de 775 M€ impuesta por los reguladores del país a la entidad por haber ocultado supuestas operaciones de blanqueo de capitales durante varios años.

*ARCELORMITTAL (comprar, objetivo 32,2 € --): La multinacional siderúrgica podría mejorar la oferta que presentó el pasado abril por la siderúrgica canadiense Essar Steel. Se comenta que la oferta podría alcanzar los 5.800 M$.

*AAREAL BANK (comprar, objetivo 43,8 € --): El banco hipotecario alemán ha alcanzado un acuerdo para comprar Düsseldorfer Hypothekenbank.

*AXA (comprar, objetivo 29,5 € +): La aseguradora francesa ha comunicado que ha recibido el visto bueno de los diversos reguladores a la compra de la norteamericana XL Group por la que pagó 15.300 M$. El director operativo de XL Group, Greg Hendrick, pasará a ser consejero delegado de la empresa resultante de la unión, según el comunicado de AXA.

*DEUTSCHE BANK (reducir, objetivo 9,01 € --): Financial Times siembra dudas sobre la situación financiera de Deutsche Bank. Asegura el prestigioso diario económico que si no toma medidas tendrá que hacer frente a unos 200 M€ menos en ingresos cada año por el aumento de los costes.

*NOVARTIS (comprar, objetivo 96,4 CHF ++): La farma suiza ha anunciado que trasladará su sede a Ginebra tras el spin off y salida a bolsa de Alcon Group (óptica). Este traslado supondrá aumentar el empleo en Suiza en unas 700 personas. Os recordamos que Novartis es miembro de nuestra cartera modelo.

*ARYZTA (añadir, objetivo 9,96 CHF --): Consigue el acuerdo de los bancos para realizar la ampliación de capital de 800 M€.

*DAIMLER (añadir, objetivo 64,1 € --): Como escriben nuestros analistas en www.alphavalue.com., el número de vehículos entregados en el mes de agosto cayó un -7,7% yoy a 614.000, lo que llevó el número YTD a poco menos de 1,6 M, un aumento del +0,9%. Nuestras proyecciones actuales fijan en un aumento del +2,7% yoy a 2,44 M. Las entregas cayeron en todas las regiones en el último mes en especial en Nafta (-20% yoy a 24.538 unidades) y Europa (-11% yoy a 54.989). El número YTD continúa en positivo en APAC (+10% con 639.000 unidades), que es casi exclusivamente el resultado del mercado chino (+14% a 446.000). Las entregas aumentaron en un +1,4% a 193.000 en el resto de APAC.

*EASYJET (comprar, objetivo 1.912 p --): La aerolínea británica redujo los riesgos de Brexit, continuando sus planes de apertura de una nueva sede en Austria. Después de este anuncio, la aerolínea convertirá las licencias de piloto del Reino Unido a austríacas para prepararse para un desacuerdo del Brexit.

*DEBENHAMS: Las acciones de la compañía británica de centros comerciales cayeron ayer un -10,16% tras realizar un profit warning para los resultados anuales.

*DANSKE BANK (reducir vs añadir, objetivo 176 DKK vs 211 DKK --): El escándalo de blanqueo de capitales ha forzado a nuestros analistas a bajar la recomendación de la entidad financiera danesa a “reducir”. Hemos bajado la valoración por NAV un -14,7%. y el precio objetivo un -16,9%. Ver detalles enwww.alphavalue.com.

*CONTINENTAL (añadir vs comprar, objetivo 177 € --): Nuestros analistas han bajado la recomendación de la compañía alemana de neumáticos a “añadir”. Bajamos las estimaciones de BPA para 2018 un -6,16% y las de 2019 un -12,3%. También hemos bajado la valoración por NAV un -10,6% y DCF un -14,1%. Ver detalles enwww.alphavalue.com.

*VALEO (reducir vs añadir, objetivo 37,2 € --): Nuestros analistas han bajado la recomendación de la entidad financiera danesa a “reducir”. Bajamos las estimaciones de BPA para 2018 un -10,1% y las de 2019 un -17,6%. También hemos bajado la valoración por NAV un -25,2% y DFC un -21,5%. Ver detalles enwww.alphavalue.com.

*SAINSBURY (añadir, objetivo 361 p ++): En una entrevista en el Financial Times, el CEO de Sainsbury, Mike Coupe, reconoció que los reguladores podrían arruinar la fusión propuesta del grupo con Asda en algunos "escenarios extremos". Además, dijo que ambos retails tienen derecho a retirarse del acuerdo de fusión si no se alcanza cierto nivel de umbral de Ebitda. A pesar de esto, aún se confía en que el acuerdo tendrá la aprobación final.

*TELEFÓNICA BRAZIL (comprar, objetivo 14,3 $ -): Según informó la operadora en un comunicado, la compañía estudiará una posible absorción de su filial Telefónica Data con el fin de simplificar su estructura organizativa y concentrar la provisión de servicios dentro de la compañía.

*SCOR (reducir, objetivo 35,5 € ++): En su intervención en el Monte Carle Rendez-Vous el sábado, el CEO de Scor reafirmó que la reaseguradora no tiene ambiciones de participar en fusiones y adquisiciones. Precisó que "Scor no necesita fusionarse" ya que es "rentable y no en un estado de crisis". En una revista especializada (The Insurance Insider), el Sr. Kessler calificó a Covéa como "una mutua francesa que solo hace seguro de casas". Agregó que "no ve lo que nos pueden llevar allí, no tienen experiencia". La relación entre Scor y su principal accionista se está poniendo extremadamente nerviosa.

*GTT (reducir, objetivo 58,5 € ++): Según apuntan nuestras analistas, la compañía francesa de oil services recibió un pedido de Hyundai Heavy Industries para diseñar d 4 tanques de transporte de GNL. Las acciones repuntaron ayer un +4,24%.

*RICHEMONT (reducir, objetivo 80,6 CHF --): Nuestros analistas han escrito una nota enwww.alphavalue.com sobre un trading statement de 5 meses publicado ayer por la compañía suiza de lujo y que ha superado las expectativas del consenso. Dicho trading statement fue cotizado al cierre con avances del +0,80%. Las ventas subieron un +10% yoy a tcc y excluyendo Ynap > +8% e cons. A nivel total las ventas se apuntó que avanzan un +25% yoy y a tcc, con Europa +28%, APAC +23% y Americas +42%. Por otro lado, Richemont nombró a Jérôme Lambert como nuevo consejero delegado con efecto inmediato. El desarrollo de ventas está en línea con nuestro modelo.

*DEUTSCHE TELEKOM (añadir, objetivo 16,3 € +): Leemos en prensa alemana que el Gobierno quiere mantener su participación en la telecom germana. Los títulos avanzaron ayer un +0,44%.

*AB FOODS: La compañía británica de alimentación y retail actualizó guías para Primark. Apuntan que esperan para Primark un crecimiento anual de las ventas del +6% yoy y un +5,5% a tcc. A nivel LFL las ventas comparables podrían descender un -2% yoy. Mantuvieron guías del grupo. Las acciones cerraron ayer con recortes del -0,57%.

*AIR FRANCE-KLM (añadir, objetivo 8,99 € +): Ayer conocimos las cifras del mes de agosto. La aerolínea mejoró el tráfico en agosto un +3,3% yoy vs el avance en julio del +1,9% yoy. La tasa de ocupación subió +0,7 pp hasta el 90,8%. Los títulos cotizaron ayer al cierre con alzas del +0,43%.

*CLARIANT (reducir, objetivo 22,3 CHF +): Clariant confirmó que la saudí SABIC compró un 24,99% de la compañía suiza de química especializada, situándose como primer accionista. La operación contó con el visto bueno de los reguladores. Las acciones subieron ayer un +0,77%.

*VOLKSWAGEN (reducir, objetivo 135 € --): La automovilística alemana comenzó ayer un juicio de parte de sus accionistas por el Dieselgate. El grupo de accionistas reclama más de 9.000 M€ por el caso de las emisiones diésel. Las automovilísticas germanas recibían durante el fin de semana buenas noticias de los reguladores que han planteado la posibilidad de que los fabricantes cambien sus software para eliminar el problema y que puedan así circular por el centro de las ciudades.Las acciones subieron un +1,04%.

*TELECOM ITALIA (comprar, objetivo 0,79 € --): Según supimos ayer, continúan las controvertidas acusaciones de Fulvio Conti (presidente) a VIVENDI (añadir, objetivo 24,9 € +) sobre las intenciones del holding galo. Por su parte, el vicepresidente de Italia, Luigi Di Maio, comentó en Il Sole 24 Ore que no permitirán la venta de la operadora italiana a grupos extranjeros. Las acciones de Telecom Italia cerraron ayer con avances del +2,87%.

*LEONARDO (añadir, objetivo 10,9 € ++): El CEO de la compañía italiana aeroespacial y de equipamiento de defensa se mostró optimista sobre la evolución de su división de helicópteros. Los títulos cotizaron al cierre con fuertes subidas del +7,17%.

*RPC: La compañía británica de diseño e ingeniería de empaquetados confirmó conversaciones preliminares con Apollo y Bain. Entre las opciones barajadas se apuntó la venta de la compañía. Estos rumores dispararon las acciones un +17,99%.

*KERING (añadir, objetivo 545 € -): Nuestros analistas han subido las estimaciones de BPA para 2018 un +12,8% y las de 2019 un +11,8%. También hemos subido la valoración por NAV un +10,7% y DCF un +9,12%. Ver detalles en www.alphavalue.com.

*FAURECIA (reducir, objetivo 49,7 € vs 52 € --): Nuestros analistas han bajado la valoración DFC un -15,4%. También hemos bajado el precio objetivo un -4,46%. Ver detalles enwww.alphavalue.com.

*LUFTHANSA (reducir, objetivo 23,4 € +): Publica cifras del mes de agosto.

*GETLINK (comprar, objetivo 13,2 € -): La gestora del Canal de la Mancha desvela cifras del mes de agosto.

*FLUGHAFEN ZURICH: Da a conocer las cifras del mes de agosto.

*MEDIASET ESPAÑA (comprar, objetivo 8,58 € --): Los rumores de recompra de minoritarios por parte de MEDIASET (comprar, objetivo 3,13 --) dispararon las acciones de Mediaset España un +9,79% al cierre, aunque el intradía fue de infarto y los títulos llegaron a subir un +20%. No olvidemos la mala evolución en lo que llevamos de ejercicio que, a pesar de las subidas de ayer, acumulan pérdidas del -20,03%. No obstante, la matriz italiana desmintió que estuviera estudiando la operación para recomprar el 48% de free float de la filial española (960 M€). La realidad es que la competencia y las plataformas alternativas de televisión (v.gr. Netflix o Amazon) están afectando a la visibilidad del sector.

* BBVA (comprar, objetivo 7,93 € --): El banco italiano UNICREDIT (comprar, objetivo 16,7 € --) sube un +2% en preapertura en medio de informaciones que apuntan a que estaría estudiando la posibilidad de una posible venta o fusión con BBVA o ABM AMRO (añadir, objetivo 26,7 €++).

*ATRESMEDIA: Las acciones subieron ayer un +4,86% relanzadas por los rumores de recompra de MEDIASET ESPAÑA (comprar, objetivo 8,58 € --), a pesar de los desmentidos de su matriz. Pensar que debe haber un re-rating por esto es quizás exagerado, pero el sector ha salido del letargo en el que estaba hasta ahora.

*ACCIONA (comprar, objetivo 99,6 € ++): Planea inversiones en energías renovables en Austrialia por 288 MA$.

*EDREAMS: Lanza una emisión de bonos senior a 2023 por un montante de 425 M€ para refinanciar antiguas emisiones.

*ACS (comprar, objetivo 15,1 € +): El grupo australiano Cimic, filial ACS, consiguió un contrato de servicios mineros por dos años en Australia con la compañía BHP Nickel West valorado en 190 M$ AUD (117 M€). Los títulos cotizaron al cierre con avances del +3,24%.

*SACYR (comprar, objetivo 3,69 € ++): Según pudimos leer en Expansión, la constructora española inició un arbitraje internacional contra Panamá ante Naciones Unidas con el fin de "defender" la inversión que el consorcio que lidera realizó para construir la ampliación del Canal, ante el retraso que acumula la resolución del proceso abierto sobre las reclamaciones que las empresas realizan al país por los sobrecostes de la obra, estimadas en unos 4.000 M$ (3.461 M€). Las acciones cerraron con subidas del +1,61%.

*SANTANDER (comprar, objetivo 5,95 € --): Leímos ayer en prensa que Blackstorne ofrece más de 3.000 M€ por la Ciudad Financiera del Santander en Boadilla del Monte (Madrid). Ayer la acción avanzó un +1,82%.

*INDRA (comprar, objetivo 14,3 € --): Indra compra la compañía estadounidense Advanced Control Systems por 46 M$, especializada en fabricación de sistemas de control y operación de redes de transporte y distribución de energía. Además, ayer supimos que la compañía española implantará su modelo de banca digital en Argentina a través de Wilobank, que será el primer banco digital local del país sudamericano. Las acciones caían ayer un -0,71%.

*URBAS: La Junta General de Accionistas del grupo aprobó en su última reunión un desdoblamiento o "split" de las acciones en que se divide su capital social, para dar lugar a nuevos títulos, y omitió así una advertencia expresa de la CNMV.