Estimado lector de InBestia. Durante unos días vamos a colgar en el Blog de AlphaValue nuestro DIARIO DE MERCADOS. La idea es que puedan conocer de manera gratuita el producto que estamos ofreciendo en el Market Place de InBestia.

Se trata de un informe diario de información financiera basado en la experiencia de un equipo de analistas independientes de máximo prestigio internacional. Realizamos todos los días un DIARIO DE MERCADOS (9:00) analizando los mercados bursátiles, la situación internacional, tanto económica (macro), como por compañías (micro), intentando buscar a través del modelo Value & Momentum la selección óptima de activos, países, sectores y valores. Un producto conocido desde hace más de 20 años por el inversor institucional y que ahora ponemos al alcance de todos. Para aquellos inversores con más inquietudes, podemos ofrecer unos servicios más avanzados bajo petición.

Aunque hacemos un análisis de bolsa de los mercados internacionales, hay una clara vocación europea, con especial atención al mercado bursátil español. Tener una buena información financiera y análisis, es fundamental para poder tomar decisiones de inversión con criterio. Nuestra cartera modelo lleva batiendo a los índices de referencia desde 2013.

-------------------------------------------- XXX ----------------------------------

DIARIO DE MERCADOS AlphaValue Viernes 3/Agosto: La manzana mordida ya vale 1 billón de dólares...

Destacamos de la agenda macro de ayer:

Hoy estaremos atentos a:

*Ayer los mercados europeos recogieron los nuevos temores de una temida guerra comercial que por la mañana marcó el mal cierre asiático. En EE.UU. los valores tecnológicos continuaron la recuperación tras un efímero bache, mientras el Dow Jones y el S&P 500 tuvieron escaso movimiento. Atentos a la agenda macro (ver tablas).

*El BoE cumplió con el guión y subió los tipos un “cuartillo” llevando de manera unánime los tipos al 0,75%, nivel más alto desde 2009. Lo curioso es que el gobernador del BoE, Mark Carney, comentó que “el organismo estaría preparado para recortar de nuevo los tipos de interés, según como vayan las negociaciones del Brexit”. Vamos, que nadando y guardando la ropa. Antes de conocerse el resultado de la votación del Banco de Inglaterra (9 de 9), la libra registró mínimos intradía en 1,306 $, cerca de mínimos del año (1,2959 $ del 19/julio). Una vez conocida la unanimidad entre sus consejeros para subir los tipos, la libra recuperaba por momentos los 1,31 $. El BoE actualizó estimaciones de inflación: 2,3% en 2018, 2,2% en 2019 y 2% en 2020.

*Según informaciones de la Casa Blanca, el presidente de EE.UU. recibió con fecha de 1 de agosto una carta del líder de Corea del Norte, Kim Jong-Un. La carta hablaba del encuentro de ambos en Singapur y en ella decía que está avanzando en los compromisos del acuerdo conjunto entre ambos líderes.

*Sube la prima de riesgo en Italia y la TIR del bono soberano italiano a 10 años se iba ayer al 2,902%.

*Ayer conocimos las cifras del paro registrado en España, facilitadas por el Ministerio de Trabajo, Migraciones y Seguridad Social. El paro se redujo en julio en 27.141 personas, hasta 3.135.021, mientras que la creación de empleo ha marcado su nivel máximo en diez años al crecer en 35.819 personas.

*Los futuros europeos apuntan a una apertura alcista.

La prima de riesgo europea se mantiene estable...

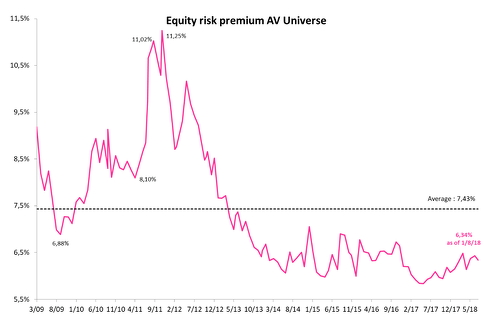

La prima de riesgo de la renta variable europea (ERP = European Equity Risk Premium) calculada por AlphaValue (ver más abajo la metodología) se mantiene notablemente estable entorno al 6,3%. Tal ha sido el caso desde que Europa dejó atrás los temores derivados de la crisis financiera. En otras palabras, los tweets de Donald Trump con respecto a las guías de beneficios aún no se contabilizado en la ERP, si es que alguna vez tiene que llegar.

De manera muy selectiva, se puede argumentar que, desde que Donald Trump ha sido presidente de los EE.UU., la ERP europea ha subido de un mínimo del 5,8% (mayo/2017) al actual 6,3%. Es más probable que esto refleje la transición de las expectativas de una mejor perspectiva para Europa (a principios de 2017) a un conjunto real de sólidos performances por parte de las compañías europeas (como recordatorio, el crecimiento de los beneficios empresariales fue del +22,2% en 2017), mientras que las cotizaciones no tiran. Eso implica un aumento mecánico en el ERP. Por lo general, si el sector financiero continúa teniendo éxito en el 1S18, mientras que sus múltiplos siguen siendo prudentes, la ERP sólo puede seguir aumentando. A menos que las acciones europeas se aceleren.

La definición de una ERP objetivo en relación con la historia se nos escapa. Durante los últimos 10 años y por cortesía de la "Gran crisis financiera", la ERP promedio se situó en el 7,8%. Mirando hacia atrás para incluir la burbuja de las TMT (cuando la ERP tocó un suelo en el 3,3%), la media de 20 años está más cerca del 6,8%. Este nivel parece realmente bastante alto. Como recordatorio, AlphaValue usa una ERP del 5% para sus cálculos DCF.

Desde el punto de vista de la ERP, los mercados europeos no están caros, pero esto no es noticia, ¿verdad?.

Metodología: La ERP se calcula descontando los resultados pronosticados por Alphavalue para los próximos tres años y permitiendo una convergencia del crecimiento de los resultados a largo plazo conforme al crecimiento del crecimiento del PIB fijado en el +2%. Por lo tanto, sólo se toman en cuenta la cobertura de AlphaValue (470 nombres) y las previsiones. "Descontar" significa calcular la IRR que coincide con el PER combinado de 12 meses de dicha cobertura. Luego deducimos una risk free rate al 3,5%. Usar un ratio más bajo obviamente aumentaría la ERP implícita.

LEONARDO (añadir, objetivo 11 € +)

La compañía italiana aeroespacial y de equipamiento de defensa es nuestra IDEA del DÍA. El performance de las acciones se vio afectado en noviembre pasado (-29%) por un profit warning del 3T fiscal. El débil mercado de los helicópteros y los desafíos de ejecución fueron las principales razones. Y el capital markets day organizado en enero de 2018 no ayudó a mejorar la confianza en el grupo, volviendo a descender a sus niveles más bajos desde principios de julio de 2016. Desde entonces, el mercado ha estado esperando una mejora en la actividad de helicópteros. La reciente publicación de los resultados 1S18 apunta a perspectivas más brillantes en el 2S18 y parece un punto de inflexión, incluso en ausencia de un margen operativo fuerte. Leonardo también confía en la mejora respecto a la generación de FCF para el 2S18. Actualizamos nuestro precio objetivo en un +24% después de esta presentación de las cifras. Esto deja una modesto upside, pero los vientos en contra han cambiado.

A pesar de la subida del precio de las acciones del martes 31/Julio, después de la publicación del 1S18, la valoración de Leonardo sigue siendo poco exigente con un PER 2018 de 14,7x. Los ratios de valoración envían señales contradictorias, pero los inversores están en lo cierto al pagar para ver más adelante un aumento en los nuevos pedidos este año, mientras que los desafíos en la actividad de helicópteros parecen disiparse y ayudan a apuntalar el margen operativo desde los mínimos del 2T18. Es una pena que la estrategia de Leonardo suene algo torpe en este momento. Ver detalles en www.alphavalue.com y www.divacons.es.

*DOW DUPONT: El holding químico desveló ayer cifras del 2T18. Ventas netas 24,2 bn$ > 23,68 bn$ e cons. Ebitda 5,7 bn$ > 5,49 bn$ e cons. BPA ajustado 1,37 $/acc > 1,30 $/acc e cons. Prevén crecer en ventas para el 3T18 más de un +10% yoy. Las acciones, sin embargo, cayeron ayer un -2,24%.

*YUM! BRANDS: La compañía conocida por las marcas Pizza Hut, Kentucky Fried Chicken o Taco Bell dio a conocer ayer las cifras del 2T18. Ventas 1,37 bn$ > 1,36 bn$ e cons. Las ventas comparables a nivel mundial avanzaron un +1% yoy < +1,9% e cons. El Bº operativo subió un +7% yoy. BPA ajustado 0,82 $/acc > 0,74 $/acc e cons. Las acciones subieron un +1,46%.

*KELLOGG: La compañía de alimentación norteamericana desveló ayer cifras del 2T18. Ventas netas 3,36 bn$ > 3,29 bn$ e cons. BPA ajustado 1,14 $/acc > 1,12 $/ac e cons. Subieron guías de ventas anuales y mantuvieron las estimaciones de Bº operativo ajustado. Las acciones avanzaron ayer un +0,65%.

*ROYAL CARIBBEAN CRUISES: Publicó ayer resultados 2T18. Ventas 2,34 bn$. BPA ajustado 2,27 $/acc > 1,99 $/acc e cons. Prevén un BPA ajustado anual de 8,70-8,90 $/acc vs 8,86 $/acc e cons. Pero la estimación de BPA ajustado para el 3T18 quedó por debajo de las estimaciones del consenso. Los títulos avanzaron ayer un +3,96%.

*CIGNA: La compañía de seguros dio a conocer ayer resultados del 2T18. Ventas ooperativas 11,5 bn$ > 11,15 bn$ e cons. BPA operativo ajustado 3,89 $/acc > 3,31 $/acc e cons. A nivel anual prevén un BPA operativo ajustado de 13,60-13,90 $/acc vs 12,85-13,25 $/acc previsto anteriormente. La cotización subió un +3,26%.

*AETNA: La aseguradora médica publicó ayer cifras del 2T18. Ventas operativas 15,46 bn$ < 15,62 bn$ e cons. BPA operativo 3,43 $/acc > 3,04 $/acc e cons. Las acciones subieron un tímido +0,14%.

*CBS Corp.: La compañía de televisión publicó ayer tras el cierre cifras del 2T18. Ventas 3,47 bn$ > 3,46 bn$ e cons. BPA ajustado 1,12 $/acc > 1,11 $/acc e cons. Las acciones caían un -1,4% en el after market.

*WESTERN UNION: La compañía de envío de dinero publicó ayer tras el cierre cifras del 2T18. Ingresos 1,4 bn$ < 1,43 bn$ e cons. BPA ajustado 0,46 $/acc. Confirmaron guías anuales.

*MOTOROLA SOLUTIONS: La compañía de data communications y proveedor de equipos de telecomunicaciones publicó ayer tras el cierre los resultados del 2T18. Ventas netas 1,8 bn$ > 1,72 bn$ e cons. BPA ajustado 1,46 $/acc > 1,37 $/acc e cons. Subió guías anuales.

*AIG: La aseguradora norteamericana desveló ayer tras el cierre cifras del 2T18. BPA ajustado 1,05 $/acc < 1,21 $/acc e cons. ROE ajustado 7,6% vs 10,5% yoy. Las acciones caían un -4,6% en el after market.

*ACTIVISION BLIZZARD: La compañía de videojuegos dio a conocer ayer tras el cierre resultados del 2T18. Ventas ajustadas 1,39 bn$ = e cons. BPA ajustado 0,41 $/acc > 0,35 $/acc e cons. De cara al 3T18 esperan unas ventas ajustadas de 1,61 bn$ vs 1,87 bn$ e cons y un BPA ajustado de 0,47 $/acc vs 0,66 $/acc e cons.

*APPLE: Ayer se convirtió en la primera compañía de EE.UU. en llegar al billón (1.000 bn$) por capitalización. No ha sido la primera compañía a nivel mundial, dado que PetroChina lo logró en 2007 en la Bolsa de Shanghai. Desde la salida a bolsa de Apple en 1980, la cotización ha subido un +47.000%. Ayer Apple cerró en los 207,39 $/acc, con una subida del +2,92%.

*COMCAST / AMAZON: Ambas compañías anunciaron ayer que se han asociado para lanzar la APP de Prime Video en Xfinity X1 a finales de este año.

*SECTOR BANCARIO CHINO: Comentan nuestros analistas que las noticias sobre la banca china son contradictorias. Financial Times escribe sobre la avalancha de paquetes de créditos incobrables que están a la venta a medida que los bancos adaptan sus balances a nuevas regulaciones más estrictas. Es un hecho que los bancos necesitan que entidades financieras paralelas descarguen sus créditos “sucios”. Quién financiará los “bancos en la sombra” (shadow banking) es la pregunta que a todos les gustaría que se respondiera.

*TESLA: La compañía norteamericana publicó el miércoles tras el cierre unos resultados 2T18 mejores de lo esperado y cotizados ayer con subidas del +16,19%. FCF -739,5 M$ vs -900,5 M$ e cons. BPA ajustado -3,06 $/acc vs -2,90 $/acc e cons. Se observaron mejoras en los niveles de rentabilidad. Por otro lado, Tesla apuntó que planea invertir 5 bn$ en una fábrica en China.

*PRUDENTIAL FINANCIAL: La compañía norteamericana de servicios financieros publicó el miércoles tras el cierre resultados del 2T18. BPA operativo ajustado 3,01 $/Acc < 3,07 $/acc e cons. S&P confirmó rating “AA-” con perspectiva estable. Las acciones al cierre recortaron un -0,63%.

*APACHE CORP.: Desveló ayer tras el cierre resultados 2T18. BPA ajustado 0,50 $/acc > 0,40 $/acc e cons. Producción 464.000 b/d. Las acciones cayeron un -1,18%.

*METLIFE: La aseguradora norteamericana publicó el miércoles tras el cierre resultados del 2T18 cotizadas ayer con avances del +1,25%. BPA ajustado 1,30 $/acc > 1,17 $/acc e cons. ROE 6,5% vs 5,2% yoy.

*TRIPADVISOR: Publicó el miércoles tras el cierre cifras del 2T18. Ventas 433 M$ < 435 M$ e cons. BPA ajustado 0,41 $/acc > 0,40 $/acc e cons. Los títulos cotizaron ayer al cierre con contundentes caídas del -11,22%.

*RESULTADOS EN EE.UU. Y R.M. PREVISTOS PARA HOY: BERKSHIRE HATHAWAY, KRAFT HEINZ, AMEREN CORP., NOBLE ENERGY, DISH NETWORK y ALLIANT ENERGY.

*ALLIANZ (añadir, objetivo 216 € +): La aseguradora alemana ha publicado unas sólidas cifras del 2T18. Ingresos 30,9 bn€ +6,5% yoy > 30,68 bn€ e cons. Bº operativo 3 bn€ > 2,89 bn€ e cons. El Bº operativo de la división de No Vida asciende a 1,46 bn€. Bº neto 2 bn € > 1,77 bn€ e cons. Ratio combinado P&C (No Vida) 94,1%. Mantiene guías anuales. El CFO ha comentado que PIMCO ya está consiguiendo entradas netas de patrimonio. Quieren combinar seguros + servicios. Buscan activamente movimientos corporativos para las divisiones de No Vida y gestión de activos. Pretenden cerrar el “gap” en EE.UU. Enviamos nota.

*CRÉDIT AGRICOLE (comprar, objetivo 14,5 € -): El banco francés ha desvelado cifras del 2T18 superiores a las expectativas del consenso. Ingresos 5,17 bn€ > 4,88 bn€ e cons. Ingresos de LCL 875 M€ > 847 M€ e cons. Bº neto 1,44 bn€ > 1,02 bn€ e cons. Nuestros analistas destacan la mejor evolución de la banca de inversión. Colgaremos nota en la web.

*ROYAL BANK OF SCOTLAND (añadir, objetivo 274 p -): La entidad financiera británica ha desvelado cifras del 2T18. Total income 3,40 bn£ > 3,22 bn£ e cons. Margen de intermediación (NII) 2,18 bn£. BAI 613 M£ vs 1,24 bn£ yoy. Respecto a solvencia, el ratio CET1 queda en el 16,1% > 15,5% e cons. Anuncia el primer dividendo de 2 p/acc en 10 años. Esperan alcanzar un pay-out del 40%. Enviamos nota.

*SWISS RE (comprar, objetivo 113 CHF +): La reaseguradora suiza ha publicado resultados del 1S18 por debajo de las estimaciones del consenso. Primas brutas suscritas 19,59 bn$ < 20,34 bn$ e cons. Bº neto 1,01 bn$ < 1,17 bn$ e cons. Por divisiones (net income): Property & Casualty Reinsurance 752 M$, L&H 398 M$, Corporate Solutions 58 M$ y Life Capital 34 M$. ROE 6,3%. Enviamos nota.

*NATIXIS (comprar, objetivo 7,97 € -): El banco de inversión francés publicó ayer tras el cierre resultados del 2T18. Ingresos 2,58 bn€ > 2,44 bn€ e cons. Los ingresos en la división Global Markets quedan en 457 M€ < 472 M€ e cons. Flujos netos en la división de gestión de activos de 10 bn€. Bº neto 580 M€ > 491 M€ e cons.

*ALTICE (option, objetivo 3,70 € +): La telecom gala desveló ayer cifras del 2T18 cotizadas con fuertes caídas del -16,30%. Ebitda ajustado 1,32 bn€ > 1,3 bn€ e cons. France Fixed B2C customer net adds 13.000 en el 2T18. Tanto el CEO, como el CFO, destacaron el proceso de reducción de costes y deuda y expresaron sentirse cómodos con las guías. Por otro lado, conocimos que Altice incrementó su participación en Siresp Telecom System hasta el 52,1%. Insistimos que Altice funciona como una LBO en telecoms, con un perfil de riesgo muy elevado. Más detalles en www.alphavalue.com.

*WILLIAM HILL (añadir, objetivo 331 p --): La compañía británica de juegos de azar ha dado a conocer resultados del 1S18. Ventas netas 802,6 M£. Bº operativo ajustado 130,8 M£. Proponen un dividendo intermedio de 4,26 p/acc.

*NESTE (vender, objetivo 61,4 € +): La compañía finlandesa de refino ha dado a conocer resultados del 2T18. Ingresos 3,75 bn€ > 3,48 bn€ e cons. Bº operativo ajustado 277 M€ < 279,5 M€ e cons. Margen de refino 11,75 $/b. Neste prevé mejoras sustanciales en el margen del negocio de energías renovables.

*INMARSAT (reducir, objetivo 569 p ++): El operador británico de satélites de telecomunicaciones desveló ayer resultados del 1S18. Ventas 371,8 M$. Ebitda 198,1 M$. Bº neto ajustado 46,1 M$. Mantuvieron guías anuales. Las acciones recortaron un -7,50%.

*COBHAM (añadir, objetivo 138 p ++): La compañía británica aeroespacial y de equipamiento de defensa ha desvelado resultados del 1S18. Ventas 924,5 M£ > 922 M£ e cons. BAI ajustado 60,9 M£. Mantiene guías anuales.

*BUZZI (añadir, objetivo 20,7 € --): La cementera italiana dio a conocer ayer cifras del 1S18. Ventas 1,34 bn€ < 1,35 bn€ e cons. Ebitda recurrente 227,4 M€ < 229,8 M€ e cons. Bº neto 123 M€. Deuda neta 894 M€. Las acciones cayeron ayer un -3,95%.

*MILLENNIUM & COPTHORNE HOTELS (reducir, objetivo 541 p -): La compañía hotelera británica ha desvelado cifras del 2T18. Ventas 260 M£. BAI 39 M£. BPA básico 8,5 p/acc. Proponen un dividendo intermedio de 2,08 p/acc.

*DUFRY: Ha publicado cifras del 1S18. Ventas 4,10 bn CHF. Crecimeinto orgánico de las ventas del +5,5% yoy. Ebitda 464,1 M CHF. Margen Ebitda 11,3%. Ebit 124,6 M CHF. Pérdidas netas -9,6 M CHF. La compañía suiza se ha mostrado optimista.

*HEINEKEN (reducir, objetivo 90,4 € vs 93,2€ ++): La cervecera holandesa ha firmado un acuerdo de colaboración (partnership) con CHINA RESOURCES. Heineken vende sus operaciones en China y toma un 40% de la compañía holding CRH Beer Limited. La operación está valorada en 3.100 M$. Por otro lado, nuestros analistas han bajado el precio objetivo de la cervecera holandesa un -2,75%. Más detalles en www.alphavalue.com.

*VOLKSWAGEN (reducir, objetivo 145 € -) / ERICSSON (reducir, objetivo 63,2 SEK ++): La automovilística alemana Audi y la compañía de telecomunicaciones sueca, Ericsson, han anunciado un acuerdo por el cual ambas compañías unen esfuerzos para investigar el posible potencial de la tecnología 5G en la construcción de vehículos. Como primer test, Volkswagen, Audi y Ericsson van a probar la tecnología en dos robots de producción que funcionan por wifi, ha declarado Audi.

*MEDIOBANCA (comprar, objetivo 10,2 € +): Leemos en La Repubblica que Elliott podría incrementar la participación en el banco italiano más allá del 1%.

*SUBSEA 7: La compañía noruega de servicios petroleros ha conseguido un contrato offshore en Reino Unido valorado en 50-150 M$.

*PADDY POWER BETFAIR (añadir, objetivo 9.851 p -): La compañía irlandesa de juegos de azar se ha asociado con BOYD GAMING para relanzar el negocio en EE.UU.

*NORDEA (añadir, objetivo 98,7 SEK +): El banco sueco ha comentado que está saliendo de todas las inversiones en Turquía debido a la “espiral fuera de control” que acecha al país.

*SAGE GROUP (añadir, objetivo 740 p --): Nuestros analistas han escrito una nota en www.alphavalue.com sobre un trading statement del 3T fiscal dado a conocer ayer por la compañía de aplicaciones de software. La aceleración del crecimiento orgánico de las ventas fue bienvenida (+6,8% yoy), aunque lo consideramos todavía corto. Sage Group necesita entregar un sólido 4T fiscal para cumplir con su guía de crecimiento orgánico de ventas del aprox. 7% en el ejercicio fiscal. Es un objetivo desafiante a corto plazo que es posible si las ventas recurrentes mejoran en Francia y el Reino Unido y si la compañía logra convertir pronto su fuerte cartera de soluciones de Gestión Empresarial en ventas por licencias.

*OMV (añadir, objetivo 51,9 € -): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados del 2T18 publicados ayer por la petrolera austríaca y cotizados al cierre con caídas del -1,62%. Resultado operativo ajustado: 726 M€ (+10% yoy). Beneficio neto ajustado: 272 M€. Cash flow operativo: 1.200 M€. Organic free cash flow después de dividendos: 88 M€. Producción: 419.000 b/d. No se espera un impacto mayor después de esta publicación.

*RSA (añadir, objetivo 690 p +): Nuestros analistas han escrito una nota en la www.alphavalue.com sobre los resultados del 1S18 desvelados ayer por la aseguradora de No vida y cotizados al cierre con recortes del -1,93%. RSA lanzó unos resultados underlying decrecientes del -22,9% (171 M£ ). El duro invierno aumentó los costes relacionados con el clima un +4,9% yoy vs +1,2% el año pasado. El resultado final de la aseguradora se benefició de la reducción en los gastos por intereses y el estricto control de los costes. El resultado de la inversión disminuyó en un -8,1% a 136 M£, excediendo la guía del año (6%). El elemento satisfactorio es el generoso dividendo decidido para 1S18. Actualizaremos nuestro modelo, con una perspectiva menos favorable.

*CGG (añadir, objetivo 2,62 € ++): Nuestros analistas han escrito una nota en www.alphavalue.com. sobre los resultados del 2t18 publicados por la compañía francesa de oil services. Ventas ajustadas: 338 M$ (-3% yoy). Ebitda ajustado: 110 M$ (-9% yoy). Beneficio operativo ajustado: 40 M$ (vs -4 M$ en el 2T17). Beneficios netos 49 M$ . Free cash flow ajustado: -9,3 M$. Confirman objetivos anuales. No se espera un impacto mayor después de esta publicación.

*BHP BILLITON (reducir, objetivo 1.616 p +): Según Reuters, los trabajadores de la mina Escondida de BHP en Chile votaron a favor de una huelga, rechazando la oferta salarial final de la compañía. Ahora el período de mediación del gobierno puede extenderse hasta 10 días. Un probable aumento en los precios del cobre como resultado de esta inminente huelga podría beneficiar a los mineros (a expensas de BHP Billiton).

*VINCI (comprar, objetivo 113 € +): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los sobresalientes resultados del 1S18 publicados por la concesionaria italiana. En el Reino Unido, hay un esfuerzo deliberado para reducir la cartera de pedidos, en nuestra opinión, para centrarse en la calidad de los márgenes. Con respecto al desarrollo inmobiliario y de propiedades, el equipo directivo habló de un pico de actividad muy probable en 2018 y espera alcanzar un nivel estable o incluso que comience a descender. Siguiendo estos resultados, revisaremos nuestro modelo. No esperamos un cambio en la recomendación.

*MITCHELLS & BUTLERS (añadir vs reducir, objetivo 269 p --): M & B ha informado de un trading update del 3T fiscal ligeramente por debajo de nuestras estimaciones. Las ventas de LFL aumentaron +0,9% (vs a un 1S18: +1,4% yoy, nuestra estimación: +1,1% yoy). Aunque las empresas de alimentación generalmente pierden terreno durante la celebración de la Copa Mundial de fútbol, la magnitud de la caída fue una sorpresa para nosotros. El bajo performance de crecimiento LFL en todo el grupo también contrasta con los sólidos resultados dados a conocer por sus comparables: J D WETHERSPOON (reducir, objetivo 1.205 p +) (+5,2% yoy), Fullers (+4% yoy) y Marston (+2% yoy). Revisaremos nuestras estimaciones ligeramente a la baja y subimos la recomendación debido a movimientos de mercado, aunque el mal momentum nos desaconseja tomar posiciones. Más información en www.alphavalue.com.

*AXA (comprar, objetivo 29,6 €-): Nuestros analistas han escrito una nota en www.alphavalue.com sobre las cifras dadas a conocer el miércoles por la aseguradora francesa y cotizadas ayer al cierre con subidas del +1,04%. Ingresos 53,6 bn€. Bº neto 2,8 bn€ -11% yoy vs 3,27 bn€ yoy. Bº neto ajustado 3,6 bn€ +9% yoy. BPA 1,33 €/acc +6% yoy. El ratio combinado P&C mejoró en +0,8 pp hasta el 95%. Ratio Solvencia II subió +28 pp hasta el 233%. Axa Winterthur (Suiza) recortó el Bº neto un -67% yoy hasta 136 M CHF. Thomas Buberl (CEO) se mostró satisfecho con las cifras. Por otro lado, se comentó que Axa ultima la venta de Axa Life Europe a Cinven por 1.165 M€. Las cifras publicadas por AXA muestran la solidez y la capacidad para generar resultados operativos estables. La adquisición e integración de XLGroup será el principal punto a seguir en los próximos meses. Actualizaremos nuestro modelo pero mantenemos nuestra opinión positiva.

*SOCIÉTÉ GÉNÉRALE (comprar, objetivo 46,1 € -): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados del 2T18 dados a conocer ayer por el banco francés y cotizados al cierre con recortes del -2,25%. Dichos resultados son superiores a las estimaciones del consenso. Ingresos 6,45 bn€ > 6,16 bn€ e cons. Batieron estimaciones tanto en FICC como en equity trading revenue. French retail profit 365 M€ > e cons. Bº neto 1,16 bn€ +9,3% yoy > 1 bn€ e cons. Respecto a solvencia, el ratio CET1 quedó en el 11,1% vs 11,2% a finales de marzo. Destacamos el avance del negocio internacional. Mantuvieron guías anuales. Dado este conjunto de resultados, modificaremos muy levemente nuestros BPA para el 2018 y 2019, y mantendremos nuestra actual recomendación en el banco.

*SIEMENS (añadir, objetivo 128 € +): Nuestros analistas han escrito una nota en www.alphavalue.com sobre las cifras del 3T fiscal desveladas ayer por la compañía alemana de power equipments y cotizadas al cierre con caídas del -4,69%. Ventas 20,5 bn€ < 20,8 bn€ e cons. Industrial business profit 2,21 bn€ < 2,27 bn€ e cons. Confirmaron estimaciones para el industrial profit margin y basic BPA 7,70-8 €/acc ex charges. En el futuro, examinaremos más de cerca la estrategia Vision 2020+, las tendencias de la industria y la transacción Mendix para revisar nuestras previsiones. La expectativa de costes de reestructuración en el 4T fiscal ha aumentado y, por lo tanto, actualmente mantenemos nuestras estimaciones de BPA.

*BMW (reducir, objetivo 74,9 € vs 81,1 € -): Nuestros analistas han escrito una nota en www.alphavalue.com sobre las cifras del 2T18 publicadas ayer por la automovilística alemana y cotizadas al cierre con ligeros recortes del -0,39%. Ventas 25,02 bn€ < 25,25 bn€ e cons. Ebit 2,754 bn€ > 2,68 bn€ e cons. Margen Ebit de la división auto 8,6%. BAI 2,87 bn€. Confirmaron guías anuales. Al igual que todos los demás fabricantes de autos, BMW ha obtenido resultados decepcionantes y la disminución de los beneficios se aceleró del 1T18 al 2T18. Como esto no sólo ha sido un fenómeno de la mayoría de los fabricantes de automóviles europeos, nos parece que el mercado del automóvil está muy cerca de su cima. Conforme a todo ello, nuestros analistas han actualizado previsiones. Bajan las estimaciones de BPA para 2018 un -5,32% y las de 2019 un -5,36%. También bajan la valoración DCF un -9,81% y el precio objetivo un -7,66%.

*BARCLAYS (comprar, objetivo 241 p -): Nuestros analistas han escrito una nota en www.alphavalue.com sobre las cifras del 2T18 desveladas ayer por la entidad financiera británica y cotizadas al cierre con recortes del -2,69%. Ingresos en CIB (Corporate & Investment Banking) 2,58 bn£ vs 2,56 bn£ yoy. BAI 1,66 bn£. El BAI en CIB queda en 835 M£ vs 925 M£ yoy. En cuanto a solvencia, el ratio CET1 quedó en el 13%. Propusieron un dividendo intermedio de 2,5 p/acc y mantuvieron la expectativa de pagar un dividendo total en 2018 de 6,5 p/acc. El CEO se mostró optimista. Nuestras previsiones están bajo revisión con una probable subida de los resultados para 2018, impulsadas por menores deterioros de préstamos. Vemos cambios potenciales limitados más adelante.

*ING GROUP (comprar, objetivo 16,5 € -): El banco holandés desveló ayer cifras del 2T18 cotizadas al cierre con caídas del -1,51%. Margen de intermediación (NII) 3,44 bn€. BAI underlying 2,02 bn€ > 1,84 bn€ e cons. Bº neto 1.429 M€. Respecto a solvencia, el ratio CET1 queda en el 14,1%. Ratio de eficiencia 56,1%. El CEO destacó la fortaleza de los resultados comerciales.

*AVIVA (añadir, objetivo 601 p -): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados del 1S18 dados a conocer ayer por la aseguradora británica y cotizadas al cierre con retrocesos del -1,57%. Primas brutas suscritas 15,18 bn£. Bº operativo 1,44 bn£. Bº neto (IFRS) 376 M£. BPA operativo 26,8 p/acc. Dividendo intermedio 9,25 p/acc. Aviva comentó que cumplirán los objetivos estimados para 2018.Nuestro modelo está bajo revisión, pero mantenemos nuestra opinión positiva sobre la compañía.

*RHEINMETALL (añadir, objetivo 114 € --): Nuestros analistas han escrito una nota en www.alphavalue.com sobre las cifras del 1S18 dadas a conocer ayer por la compañía alemana aeroespacial y de equipamiento de defensa. Dichas cifras fueron cotizadas al cierre con caídas del -3,39%.Ventas 2,75 bn€. Bº operativo 154 M€. Margen operativo 5,6%. Pedidos 7 bn€. Nuestros analistas destacaron la solidez de la división de defensa. Mantuvieron estimaciones de margen operativo anual del 7%, aunque apuntaron que las ventas en 2018 crecerán orgánicamente entorno al +8% yoy vs “del +8 al +9%” esperado anteriormente. Mantendremos nuestra recomendación, ajustando ligeramente nuestras cifras para reflejar los objetivos actualizados.

*ROLLS-ROYCE (vender, objetivo 855 p ++): La compañía británica aeroespacial y de equipamiento de defensa publicó ayer unos sólidos resultados correspondientes al 1S18. Dichos resultados fueron cotizados al cierre con avances del +7,11%. Ventas ajustadas 7,04 bn£ +14% yoy > 6,55 bn£ e cons. Bº operativo ajustado 141 M£. Margen Ebit 2%. Reconocieron una carga extraordinaria de 554 M£ Trent. A nivel anual esperaban estar en la parte alta de las estimaciones de Bº neto ajustado y FCF, gracias a las mejoras que nuestro analista destacó en Power Systems y Defence. Revisaremos al alza nuestras previsiones.

*PROSIEBEN SAT.1 (comprar, objetivo 30,8 € -): La compañía alemana de media desveló ayer resultados del 2T18 cotizados al cierre con bajadas del -1,68%. Ventas 912 M€ = e cons. Ebit 178 M€ vs 205 M€ yoy. Bº neto 126 M€ > 112 M€ e cons. Confirmaron estrategia anual y propusieron un update para noviembre.

*LONDON STOCK EXCHANGE (añadir, objetivo 5.239 p ++): Publicó ayer resultados del 1S18 cotizados al cierre con avances del +3,21%. Ingresos 953 M£. Total income 1,06 bn£. Bº operativo 393 M£. Bº operativo ajustado 480 M£. BAI 360 M£. BPA básico ajustado 88,7 p/acc. Propusieron un dividendo intermedio de 17,2 p/acc. La compañía destacó que se encuentra en camino de ofrecer más crecimiento y cumplir con los objetivos. Se apuntó que la integración de FTSE Russell de Yield Book sigue según lo planificado. Os recordamos que London Stock Exchange es miembro de nuestra cartera modelo.

*CONTINENTAL (añadir, objetivo 227 € --): Nuestros analistas han escrito una nota en www.alphavalue.com sobre las cifras concernientes al 2T18 publicadas ayer por la compañía alemana de neumáticos y cotizadas al cierre con bajadas del -1,79%. Ventas 11,37 bn€ < 11,45 bn€ e cons. Ebit ajustado 1,16 bn€ > 1,15 bn€ e cons. Buenas cifras de pedidos. A nivel 1S18 consiguieron ventas de 22,4 bn€, Ebit ajustado de 2,22 bn€ vs 2,33 bn€ yoy y margen Ebit del 10%. A pesar de verse afectados por las nuevas normas anticontaminación, comentaron que esperan cumplir con las guías anuales. No obstante, reconocieron complicaciones para finales del ejercicio.Ser un proveedor de componentes de primer nivel le permitió a Continental generar unos beneficios muy razonables en el 1S18 y, de hecho, este desarrollo mejoró algo del 1T18 al 2T18. Como las cifras estuvieron en línea con nuestras proyecciones, difícilmente cambiaremos nuestras previsiones.

*DIALOG SEMICONDUCTOR (reducir, objetivo 14,5 € -): La compañía de semiconductores y componentes electrónicos desveló ayer unas sólidas cifras del 2T18 cotizadas al cierre con caídas del -3,58%. Ventas 295,7 M$. BPA ajustado 0,45 $/acc. Todos los segmentos contribuyeron positivamente a un beneficio operativo de 26,2 M$, un aumento del +31% yoy anual. Los volúmenes provenientes de APPLE se estaban resistiendo. De cara al 3T18 Dialog apuntó que espera unas ventas de 365 M$ a 395 M$, mientras que el margen operativo debería mantenerse plano. La compañía aún espera crecimientos sólidos de ventas en el conjunto del ejercicio 2018. Revisaremos al alza nuestras cifras, pero nos mantendremos cautos teniendo en cuenta la dependencia del grupo con los principales clientes.

*LANXESS (añadir, objetivo 72,3 € +): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los buenos resultados del 2T18 publicados ayer por la química alemana cotizados al cierre con recortes del -3,81%. Ventas 1,83 bn€ +6,8% yoy > 1,78 bn€ e cons. Ebitda ajustado 290 M€ +3,6% yoy > 287,2 M€ e cons. Margen Ebitda ajustado 15,9%. A nivel anual apuntaron a un Ebitda ajustado en la parte alta del rango +5 a +10% yoy. El consenso se cumplió ampliamente. Como las cifras de este periodo se ajustan ampliamente a nuestra visión positiva del valor, no modificamos nuestras estimaciones.

*AMUNDI (añadir vs comprar, objetivo 71,4 € -): Nuestros analistas han escrito una nota en www.alphavalue.com sobre las cifras del 2T18 desveladas ayer por la compañía francesa de gestión de activos y cotizadas al cierre con fuertes avances del +5,44%. Net asset management revenue 679 M€ +2,8% yoy. Net inflows 2,6 bn€. Bº neto 234 M€ +12% yoy. El ratio de eficiencia mejoró hasta el 50,2%. Activos bajo gestión (AUM) 1,47 Tn€ +7,5% yoy. Siguiendo estos resultados, no vemos ninguna necesidad de cambiar nuestro BPA (nuestras expectativas estaban en línea con las cifras reales de este trimestre). Por movimientos del mercado, la recomendaicón cae un peldaño.

*BNP PARIBAS (comprar, objetivo 65,4 € -): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados del 2T18 desvelados por la entidad financiera. Ingresos 11,2 bn€ +2,5% yoy, superando las estimaciones del consenso y quedando ligeramente por debajo de nuestras estimaciones. Equity trading revenue 718 M€ +12% yoy. FICC trading revenue 729 M€ -17% yoy. Profit before loan losses 3,85 bn€ > e cons. Bº neto 2,39 bn€ > 2,06 bn€ cons. Respeto a solvencia, el ratio CET1 queda en el 11,5% - 10 pb qoq. Siguiendo estos resultados, revisaremos ligeramente a la baja nuestras expectativas para tener en cuenta los menores ingresos en el CIB y los mayores gastos operativos totales (tanto para 2018 como para 2019).

*TENARIS (comprar vs añadir, objetivo 18,2 € +): Nuestros analistas han escrito una nota en www.alphavalue.com sobre las cifras del 2T18 publicadas el miércoles tras el cierre por la siderúrgica italiana y cotizadas ayer con bajadas del -6,30%. Ventas netas 1,79 bn$ > 1,78 bn$ e cons. Bº operativo 222 M$ > 215,9 M$ e cons. Bº neto 168 M$ < 188,6 M$ e cons. BPA 0,29 $/acc < 0,32 $/Acc e cons. No esperamos cambios significativos en nuestros números. Las fuertes caídas nos hacen subir automáticamente la recomendación.

*HUGO BOSS: La compañía alemana de moda desveló ayer cifras del 2T18 cotizadas al cierre con bajadas del -7,81%. Ventas 653 M€ > 646 M€ e cons. Ebitda ajustado 106 M€ < 109,5 M€ e cons. Confirmaron expectativas anuales.

*BIC (añadir vs reducir, objetivo 82,3 € --): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los decepcionantes resultados del 2T18 de la compañía francesa, fallando incluso las ventas en mecheros. La suavidad económica brasileña, la continuación de los ajustes de inventario y las dificultades en el mercado estadounidense de máquinas de afeitar afectaron al performance del top line. Además, el deterioro del fondo de comercio (69 M€) en Cello India, a pesar del significativo potencial no explotado del país, es desconcertante. Dado el -1,9% yoy de disminución orgánica en el 1S18, el objetivo de crecimiento orgánico de Bic del +1-3% yoy durante 2018 parece extremadamente desalentador. Después de otro performance decepcionante, reduciremos nuestras estimaciones y mantendremos nuestra visión cautelosa de las acciones.

*RIO TINTO (reducir, objetivo 4.062 p -): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados del 1S18 dados a conocer por la compañía de minerales diversificados. Underlying Ebitda 9,2 bn$ < 9,62 bn$ e cons. Underlying profit 4,42 bn$ < 4,45 bn$ e cons. Bº neto 4,38 bn$ +33% yoy. Capital expenditure 2,36 bn$. Cash flow from operations 5,23 bn$. Dividendo intermedio 1,27 $/acc. El performance de este periodo, a pesar de ser saludable, fue bastante estable . Además de que el hierro y el aluminio continúan siendo saludables generadores de beneficios, es bienvenido cierto reavivamiento del cobre. Rio es una de las mejores compañías mineras posicionados para resistir la mayoría de las incertidumbres y, por lo tanto, sigue siendo una de nuestras apuestas preferidas. Además de que nuestras estimaciones se revisen al alza, que fueron algo conservadoras, la incorporación de los fondos de desinversión y los planes de contención de costes agresivos deberían beneficiar aún más nuestra valoración.

*ARCELORMITTAL (comprar, objetivo 34,5 -): Nuestros analistas han subido las estimaciones de BPA para 2018 un +16,4% y las de 2019 un +9,10%, después de los convincentes resultados del 1S18. Más detalles en www.alphavalue.com.

*BOLLORÉ (vender, objetivo 3,43 € vs 3,46 € -): Nuestros analistas han subido las estimaciones de BPA para 2018 un +49,6% y las de 2019 un +34,4%. Han bajado la valoración por NAV un -11,3% y subido la del DCF un +80,7%. También han bajado el precio objetivo un -0,93%. Más detalles en www.alphavalue.com.

*TRAVIS PERKINS (añadir vs comprar, objetivo 1.248 p -): Nuestros analistas han bajado la recomendación a “añadir”. Igualmente han bajado las estimaciones de BPA para 2018 un -12,1% y las de 2019 un -15,5%. También han bajado la valoración DCF un -12%. Más detalles en www.alphavalue.com.

*SNAM (añadir, objetivo 4,29 € +): Nuestros analistas han subido las estimaciones de BPA para 2018 un +5,93% y las de 2019 un +6,05%. Más detalles en www.alphavalue.com.

*HERA (añadir, objetivo 3,29 € vs 3,18 € ++): Nuestros analistas han subido el precio objetivo de la utility italiana un +3,18%. Más detalles en www.alphavalue.com.

*ATLANTIA (añadir, objetivo 29,3 € -): La concesionaria italiana publica resultados del 2T18.

*IAG (comprar, objetivo 9,97 € +): La aerolínea anglo-española ha publicado resultados del 2T18. Ventas 6,18 bn€ < 6,29 bn€ e cons. Bº operativo 816 M€. Bº operativo ajustado 835 M€ < 860,3 M€ e cons. Bº neto 614 M€. Bº neto ajustado 629 M€. Los ingresos medios por pasajero suben un +7,6% yoy. A nivel 1S18 las ventas ascienden a 11,21 bn€. IAG ha comentado que en julio el tráfico ha subido un +7,5% yoy. De carta al conjunto del ejercicio 2018, AIG espera un incremento en el Bº operativo yoy a tcc, incrementos a nivel de ingresos medio por pasajeros, un impacto negativo de divisas y una mejora de los costes con excepción de los costes por combustible. Enviamos nota.

*BBVA (comprar, objetivo 8,26 € -): La situación en Turquía se agrava y sigue afectando a la cotización del banco español. Os recordamos que Turquía supone para BBVA entorno al 18% de los ingresos totales. Sin ir más lejos, hoy el banco sueco NORDEA (añadir, objetivo 98,7 SEK +) ha comentado que está saliendo de todas las inversiones en Turquía debido a la “espiral fuera de control” que acecha al país.

*MELIA HOTELS INTERNATIONAL (comprar, objetivo 13,9 € --): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados del 1S18 dados a conocer por la cadena hotelera española. El performance operativo general sigue siendo sólido, a pesar de algunos impactos puntuales y varios hoteles cerrados debido a obras de remodelación. O & L RevPAR ha aumentado un 4,6%, respaldado por una mayor tasa de ocupación y un mejor entorno de precios. El equipo directivo confirmó objetivos anuales. Integramos dichas cifras, pero no esperamos cambios importantes en nuestras previsiones de resultados. Sin embargo, nuestra valoración por NAV que se basa en la cartera de propiedades del grupo, debería verse positivamente afectada por la nueva valoración de activos.

*FCC (reducir, objetivo 10,3 € ++): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados del 1S18 publicados por la constructora española. El Ebitda ascendió a 422,1 M€, un +12,3% yoy que los 376 M€ registrados en el 1T17. El margen Ebitda aumentó en un 1,4 % hasta el 14,9%, uno de los niveles más altos jamás alcanzados por el grupo. Después de resultados, elevaremos nuestras estimaciones para el año fiscal , esto podría convertir nuestra recomendación negativa en positiva por primera vez en dos años y medio.

*ACCIONA (comprar, objetivo 100 € ++): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados del 1S18 publicados por la compañía española de energías alternativas. Acciona publicó un buen conjunto de resultados a pesar de la venta de los activos de CSP, el efecto negativo del banding mechanism y un ligero descenso en los precios mayoristas de la electricidad. Conforme a lo expuesto, revisaremos nuestro modelo. Esperamos mantener nuestra recomendación actual.

*INMOBILIARIA COLONIAL (añadir, objetivo 10,6 € +): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados del 1S18 dados a conocer por la compañía española. Si bien SFL fue el mayor activo, por lo que le da un sabor muy parisino, la combinación de Axiare y los fuertes mercados inmobiliarios españoles centran a Colonial en el ámbito español con una opción francesa. Esto tiene sus atractivos. Un trasfondo español muy mejorado y el potencial de reversión nos lleva a trabajar en las actualizaciones de BPA.