Estimado lector de InBestia. Durante unos días vamos a colgar en el Blog de AlphaValue nuestro DIARIO DE MERCADOS. La idea es que puedan conocer de manera gratuita el producto que estamos ofreciendo en el Market Place de InBestia.

Se trata de un informe diario de información financiera basado en la experiencia de un equipo de analistas independientes de máximo prestigio internacional. Realizamos todos los días un DIARIO DE MERCADOS (9:00) analizando los mercados bursátiles, la situación internacional, tanto económica (macro), como por compañías (micro), intentando buscar a través del modelo Value & Momentum la selección óptima de activos, países, sectores y valores. Un producto conocido desde hace más de 20 años por el inversor institucional y que ahora ponemos al alcance de todos. Para aquellos inversores con más inquietudes, podemos ofrecer unos servicios más avanzados bajo petición.

Aunque hacemos un análisis de bolsa de los mercados internacionales, hay una clara vocación europea, con especial atención al mercado bursátil español. Tener una buena información financiera y análisis, es fundamental para poder tomar decisiones de inversión con criterio. Nuestra cartera modelo lleva batiendo a los índices de referencia desde 2013.

-------------------------------------------- XXX ----------------------------------

DIARIO DE MERCADOS AlphaValue Miércoles 8/Agosto: La imposición de aranceles a China sigue su curso…

Destacamos de la agenda macro de ayer:

Hoy estaremos atentos a:

*La sesión de ayer mostró optimismo y subidas generalizadas, tanto en Europa como en EE.UU., mientras seguimos analizando resultados empresariales del 1S18.

*EE.UU. impondrá desde el 23 de agosto una nueva ronda de aranceles de un 25% a bienes procedentes de China valorados en aproximadamente 16 bn$ (279 líneas de productos), según informó ayer la Oficina del Representante de Comercio Exterior (USTR). Esta media se une a los aranceles aprobados el 6 de julio (34 bn$) y a los ya impuestos por Trump a nivel mundial a las importaciones de acero (25%) y aluminio (10%), de los que sólo eximió a algunos países. Además se vuelve a insistir desde EE.UU. en otras nueva imposición de arranceles prevista para China del 10% (que podría llegar al 25%) y que alcanzarían los 200 bn$. Trump remarca que seguirá imponiendo aranceles a China hasta reducir el abultado déficil comercial que se estima en 375 bn$.

*El Banco Central Europeo comenta en su último boletín económico que el crecimiento de los salarios creará presiones alcistas sobre los precios.

*Se comenta que Turquía se acerca a un rescate del FMI.

*Moscú se alinea con Irán contra la decisión de Donald Trump de restablecer las sanciones económicas a Irán, además de las amenazas de incrementarlas en otoño.

*Los ministros de Defensa de Turquía y EE.UU. discuten de manera bilateral acuerdos de defensa. También hablan sobre Siria y sobre la lucha contra el terrorismo. La lira turca amplíaba ayer ganancias tras la información de que los miembros de la delegación turca que han viajado a Washington van a celebrar mañana su primera reunión.

*Ayer el Tesoro Público Norteamericano colocaba 34.000 M$ en bonos a tres años, con ratio de cobertura 2,65% y tipos de interés de 2,765% vs 2,685%.

*Los futuros europeos apuntan a caídas.

Fuerte 1S18, pero con revisiones a la baja también…

Las temporadas de resultados siempre son ajetreadas y este 1S18 no iba a ser diferente. En general el tono está siendo positivo, pero encontramos sectores con downgrades (revisiones a la baja) que enturbian el conjunto. Para intentar homogeneizar, hemos excluido Deep Cycliclas (petroleras y mineras), aunque esto resta algo de movimiento.

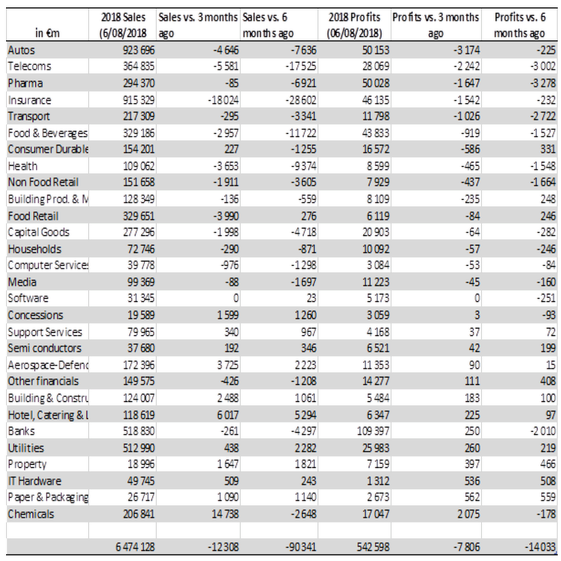

La siguiente tabla clasifica los sectores de acuerdo con las bajadas de estimaciones para 2018 en los últimos tres meses. También ofrece una una visión de seis meses. Igualmente importante es que proporciona ventas agregadas y revisiones de ventas durante tres y seis meses. Aquí es donde la imagen es desalentadora. Las ventas perdieron -90 bn€ en los últimos seis meses o el -1,4% yoy. Estas pérdidas de ingresos deben matizarse, ya que las ventas de activos (disposals) han sido sustanciales en algunos sectores (véanse los comentarios a continuación), pero la preocupación general es que la dirección del viaje sea un crecimiento del top line más bajo de lo que cabría esperar. Esto a pesar de los fuertes impactos de volumen positivo provenientes de Asia / China, incluidos en el 2T18.

En el frente de los beneficios, las señales negativas se han escuchado alto y claro en el sector autos, mientras que farmas y transporte siguen de capa caída (Ver TABLA).

Algunas matizaciones sectoriales:

Telcom: 10 bn€ en pérdidas de ventas se deben a ALTICE(option, objetivo 3,76 -) con una caída en seis meses de 17,5 bn€.

Químicas: Las desinversiones de AKZO(vender, objetivo 66,8 € ++) y LINDE(reducir, objetivo 166 € +) representan la mayor parte de la caída de las ventas. La inclusión de COVESTRO (añadir, objetivo 87 € +) a nuestra cobertura explica el aumento en los beneficios.

Seguros: Las desinversiones de AXA (comprar, objetivo 29,8 € -) representan una cuarta parte de la caída de las ventas en seis meses.

Alimentación y bebidas: Las desinversiones de UNILEVER (añadir, objetivo 4.569 p ++) representan un tercio de la caída de seis meses en las ventas del sector. Aún así, todas las compañías ven rebajas de ventas.

Salud: la mayor parte de la corrección de las ventas se debe a ESSILOR (reducir, objetivo 134 € ++) (es miembro de nuestra cartera Buy & Hold) y la fusión con LUXOTTICA (vender, objetivo 46,4 € ++).

Capital Goods: El spin-off de ATLAS COPCO (añadir, objetivo 297 SEK) (es miembro de nuestra cartera Buy & Hold) representa la mitad de la bajada de las ventas del sector durante seis meses.

Nuestra estimación acutal es que los BPAs crezcan en 2018 un +7,35% yoy tras un ejercicio 2017 excepcional (+22,3%). El mercado no se ha puesto caro, estimando actualmente un PER entorno a 15,4x, con un más que razonable yield (rentabilidad por dividendo) del 3,58% en 2018.

BUREAU VERITAS (reducir, objetivo 23,2 € +)

La compañía francesa de inspecciones, testing y certificaciones es nuestra IDEA del DÍA. Con una perspectiva de dos años, Bureau Veritas, ha tenido un performance modesto como el de sus comparables. De modo que el sector de inspección finalmente no ha evolucionado mucho mejor que el Stoxx600. Bureau Veritas divide sus ventas entre su Base Business (2/3 del total en el 1S18) y sus llamadas cinco iniciativas de crecimiento (1/3 del total). Estas iniciativas de crecimiento lanzadas en 2016 se centran en cinco áreas, a saber: edificios e infraestructura, Opex en el sector de la energía, agroalimentación, automotriz y smartworld. ¿Quién estaría en desacuerdo, a pesar de que el enfoque sectorial suena un poco anticuado en estos días de explosiones tecnológicas que destruyen los silos del sector?

Bureau Veritas es optimista al seleccionar un margen operativo ajustado (antes de costes de reestructuración, costes relacionados con la adquisición y amortización de activos intangibles) superior al 17% de las ventas en 2020 (vs al 15,7% de las ventas estimadas en 2018, -0,2 pp) .

Sin embargo, el grupo parece estar cerca de una reversión positiva de su margen operativo gracias a la recuperación del negocio en la división marina y offshore, la estabilización en un nivel bajo de las actividades capex-related oil & gas combinadas con la desarrollo del opex-related oil & gas businesses que deberían soportar mayores tasas de margen en la división industria y reestructuraciones para lograr mayores eficiencias en el grupo.

La aceleración del crecimiento orgánico de las ventas y el margen de rentabilidad esperado para finales de 2018 son signos positivos ampliamente descontados. El upside moderado estimado (+5%) se debe en gran medida a los ratios entre comparables, incluido el yield. Esto tiene sus propias contradicciones. Los ratios intrínsecos de valoración, como los de los comparables, están limitados por la dificultad de conectar ex-ante el valor de las adquisiciones prospectivas sin correr el riesgo de crear una impresión de dinero de la nada. Ver detalles en www.alphavalue.com y www.divacons.es.

*WALT DISNEY: Desveló ayer tras el cierre cifras del 3T fiscal. Ventas 15,23 bn$ < 15,36 bn$ e cons. El Bº neto avanza un +42% yoy. BPA ajustado 1,87 $/acc < 1,94 $/acc e cons. Paralizan el programa de recompra de acciones propias hasta que los ratios de deuda no mejoren. Las acciones recortaban un -2,9% en el aftermarket.

*SNAP: La red social desveló ayer tras el cierre cifras del 2T18. Pérdidas netas ajustadas de 0,14 $/acc vs -0,18 $/acc e cons.Usuarios activos diarios 188 M -2% qoq < 193 M e cons. Por otro lado, el príncipe saudí Alwaleed ha comprado el 2,3% de la compañía de social media services. Las acciones subían en el aftermarket.

*PIONEER NATURAL RESOURCES: Dio a conocer ayer tras el cierre cifras del 2T18. Producción 280 M b/d. BPA ajustado 1,41 $/acc < 1,50 $/acc e cons.

*AVIS BUDGET: Publicó ayer tras el cierre resultados del 2T18. Ventas netas 2,3 bn$ < 2,35 bn$ e cons. BPA ajustado 0,57 $/acc < 0,59 $/acc e cons.

*TESLA: Elon Musk (CEO), tweeteaba ayer que tiene intención de llevar Tesla a título privado (deslistarla) por 420 $/acc. Además, añadía que dispone del financiación para ello. Tras esta información los títulos de la compañía empezaban a moverse hasta que, por falta de información oficial a este respecto, quedaba suspendida de cotización pasadas las 20h (hora española). Las acciones estuvieron suspendidas 2 horas y finalmente subieron ayer un +10,99% hasta los 379,57 $/acc. Musk seguía tweeteando y entre sus mensajes, destacamos que los accionistas podrían o bien vender a 420 $ sus acciones o bien mantenerlas e ir a privado o que a gente podrá seguir invirtiendo en Tesla una vez sea privada; además, también exponía que habrá muchas menos complicaciones cuando Tesla sea una empresa privada. Por otro lado, acabamos de conocer que los banqueros cercanos a Tesla no tenían ningún conocimiento de esta operación, según la CNBC. Además, hace escasos minutos comenta la CNBC también un email de Musk a sus empleados en el que decía que la decisión final no está tomada, pero que llevar la empresa a título privado sería el mejor camino.

*CHINA TOWER: Las acciones de China Tower, el mayor operador mundial de torres de telefonía móvil, empezaron a cotizar hoy en la Bolsa de Hong Kong y se mantuvieron planas al inicio de la sesión, cotizando al precio que había fijado la compañía: 1,26 dólares de Hong Kong por título.

*SECTOR FINANCIERO CHINO: Según comentan nuestros analistas, Inversores chinos han salido a la calle en protesta por la desaparición de sus inversiones en préstamos P2P en sospechosas plataformas on line. El incumplimiento puede ser del 50% sobre una inversión de 180 bn$. La policía china arrestó a manifestantes. Esto podría ser indicativo de grandes preocupaciones del gobierno acerca de las consecuencias de las inversiones especulativas de los inversores chinos desde el P2P hasta el "producto de gestión patrimonial". Hay que estar atentos ya que es poco probable que Ant Financial (antes conocida por Alipay, filial de ALIBABA) no sienta los temblores.

*SECTOR AUTOS: Según nuestros analistas, Didi Chuxing, el “Uber chino”, posiblemente con un valor de 55 bn$, ahora se está acercando a servicios asociados a automóviles (reparaciones y mantenimiento, arrendamiento,). Las fronteras entre los modelos de negocio se están “diluyendo” rápidamente. ¿Cuándo fabricará Didi automóviles?

*MARRIOTT INTERNATIONAL: La cadena hotelera norteamericana desveló el lunes tras el cierre cifras del 2T18 cotizadas ayer con recortes del -3,75%. Ventas 5,35 bn$ < 5,84 bn$ e cons. BPA ajustado 1,73 $/acc > 1,37 $/acc e cons. A nivel anual esepraba un Ebitda ajustado de 3,45-3,50 bn$ vs 3,48 bn$ e cons y un BPA de 5,81-5,91 $/acc vs 5,56 $/acc e cons.

*MOSAIC: La empresa de química agrícola publicó el lunes tras el cierre resultados del 2T18. Ventas netas 2,21 bn$ < 2,29 bn$ e cons. BPA ajustado 0,40 $/acc > 0,38 $/acc e cons. A nivel anual apuntaron que esperan alcanzar un BPA ajustado de 1,45-1,80 $/acc vs 1,51 $/acc e cons. El mercado cotizó ayer al cierre la publicación con subidas del +5,32%.

*RESULTADOS EN EE.UU. Y R.M.: COSTCO WHOLESALE, CVS HEALTH, MICHAEL KORS HOLDINGS, TWENTY-FIRST CENTURY FOX (aftermarket) y OCCIDENTAL PETROLEUM (aftermarket).

*ABN AMRO (añadir, objetivo 26,8 € +): La entidad financiera holandesa ha desvelado unas buenas cifras del 2T18. Bº operativo 2,29 bn€ > 2,19 bn€ e cons. Bº neto 688 M€ > 575 M€ e cons. Los RWA (activos de riesgo ponderados) recortan en -5bn€ y se consiguen ahorros de costes de 80 M€. Ratio de eficiencia 55,1%. Pretenden reducir los costes en CIB y superar el ROE del 10%. Seguirán con los recortes de plantilla. Celebrarán un investor day el 16 de noviembre. Enviaremos nota.

*E.ON (reducir, objetivo 9,55 € ++): La utility alemana ha publicado cifras del 1S18. Ebit ajustado 1,9 bn€ +10% yoy = e cons. Bº neto 1,05 bn€ > 1,03 bn€ e cons y vs 881 M€ yoy. La deuda neta se reduce hasta los 15,9 bn€ vs 19,2 bn€ a finales de 2017. Confirman guías anuales. Enviamos nota.

*AHOLD DELHAIZE (reducir, objetivo 22,1 € ++): La cadena de hiper / supermercados belga-holandesa ha desvelado cifras del 2T18. Ventas netas 15,5 bn€ > 15,47 bn€ e cons. Bº operativo ajustado 626 M€. Margen operativo ajustado 4%, en línea con lo previsto. FCF 693 M€. Mantienen guías y prevén sinergias anuales de 420 M€. Enviaremos nota.

*MUNICH RE (comprar, objetivo 225 € ++): La reaseguradora alemana ha desvelado cifras del 2T18. Primas brutas suscritas -5,2% yoy. Bº operativo 977 M€ -13,7% yoy < 1,1 bn€ e cons. El ratio combinado P&C empeora hasta el 102% vs 93,9%. Confirman objetivos anuales.

*AGEAS (reducir, objetivo 41,5 € ++): La aseguradora belga de vida ha publicado resultados del 2T18. Bº neto 193,5 M€ < 224,5 M€ e cons. El Bº neto de la actividad de seguros alcanza los 176 M€ < 203 M€ e cons y vs 222 M€ yoy. Generación de operational free capital 392 M€. Ratio de solvencia 210,7% vs 194,7% qoq. Margen operativo Life Guaranteed 0,83% vs 1,37% qoq. El ratio combinado No vida empeora hasta el 96,7% vs 93,6% yoy. Colgaremos nota en la web.

*GLENCORE (añadir, objetivo 386 p --): La minera británica ha dado a conocer resultados del 1S18. Ebitda ajustado 8,27 bn$ < 8,55 bn$ e cons. Ebit ajustado 5,12 bn$ < 5,39 bn$ e cons. Bº neto 2,78 bn$. Deuda neta 9 bn$. Apuntan a que “las condiciones del mercado se mantendrán volátiles”. Enviamo nota.

*AIR FRANCE-KLM (añadir, objetivo 8,97 € +): Ha dado a conocer cifras de tráfico del mes de julio. El número de pasajeros se incrementa un +1,7% yoy hasta 9,8 M. Tasa de ocupación (load factor) 90,2% +0,1 pp.

*NOVO NORDISK (reducir, objetivo 331 DKK +): La farma danesa ha desvelado cifras del 2T18 inferiores a las expectativas. Ventas 27,41 bn DKK < 27,70 bn DKK e cons. Ebit 12,20 bn DKK < 12,29 bn DKK e cons. Mantienen guías anuales a tcc (las suben en DKK). Dividendo intermedio de 3 DKK/acc.

*FRAPORT (reducir, objetivo 86,4 € +): La compañía alemana ha publicado cifras del 1S18. Ventas 1,53 bn€ > 1,49 bn€ e cons. Ebitda 461,3 M€. Mantienen guías anuales y dan un mensaje optimista.

*FLSMIDTH & CO (reducir, objetivo 423 DKK +): La compañía danesa de equipos mineros ha publicado resultados del 2T18. Ventas 4,73 bn DKK > 4,66 bn DKK e cons. Ebit 299 M DKK < 328,4 M DKK e cons. Margen Ebita 8,1%. Pedidos 5,06 bn DKK. Mantienen guías anuales.

*PADDY POWER BETFAIR (añadir, objetivo 9.819 p -): La compañía de juegos de azar ha dado a conocer unos resultados del 1S18 mixtos, según nuestros analistas (bien en ventas +7% yoy y a tcc, pero peror en la parte baja).

*SAMPO (añadir, objetivo 48,6 € +): La aseguradora finlandesa de No vida ha dado a conocer resultados del 2T18. BAI 708 M€ < 727,9 M€ e cons. BPA 1,06 €/acc < 1,08 €/acc e cons. Ratio combinado de No vida del 85,8%.

*VOESTALPINE (añadir, objetivo 43,1 € -): La compañía austríaca ha dado a conocer cifras del 1T fiscal. Ventas 3,47 bn€> 3,43 bn€ e cons. Ebit 323,8 M€. Bº neto 224,4 M€. Comentan que no se están viendo afectados por las terifas arancelarias de EE.UU. A nivel anual prevén mantenimiento de los niveles del Ebita y Ebit vs 2017.

*NOKIAN RENKAAT (reducir, objetivo 34,9 € +): La compañía de neumáticos finlandesa ha dado a conocer resultados del 2T18. Ventas netas 429,1 M€ > 410,5 M€ e cons. Ebit 108 M€ > 101,3 M€ e cons. BPA 0,63 €/Acc > 0,57 €/acc e cons. Mantienen expectativas anuales.

*PIRELLI (reducir, objetivo 7,52 € -): La compañía italiana de neumáticos desveló ayer tras el cierre cifras del 1S18. Ventas 2,63 bn€ = e cons. Ebitda ajustado 608,3 M€. Bº neto 172 M€ < 199,5 M€ e cons. Confirmaron guías anuales.

*ATOS (comprar, objetivo 142 € -): Las acciones de la compañía gala de IT Services & Consultancy recortaron ayer un -10,41% tras una bajada de recomendación de una casa suiza que alertaba sobre la capacidad de generación de caja. Comentan nuestros analistas que en el 1S18, Atos se vio afectada por un aumento en los WCR (working capital requirements) (-140 M€ vs € -37 M€ en 1S17), debido fundamentalmente a tres puntos: 1) fuerte desarrollo en B & PS que requirió más working capital (fondo de maniobra) que IDM y la desaceleración de las ventas de ésta en los EE.UU. 2) aumento de nuevos clientes en banca y finanzas con plazos de pago más largos que debería cambiar en 2S18, y 3) la baja actividad en Europa en mayo dificultando la facturación y el cobro en junio. Entre estos ítems, creemos que una cuarta parte del aumento podría ser recurrente en 2018 (relacionado con la debilidad de IDM en EE.UU.). Nuestros analistas creen que el precio actual de las acciones es un punto de entrada en Atos. El PER 2018 no es excesivo (14,6x excluyendo Syntel), y la aportación de Syntel debería tener un impacto positivo en los resultados del grupo. Enviamos nota.

*PANDORA: La joyería danesa conocida por sus pulseras cayó ayer un contundente -24,42% tras anunciar un inesperado profit warning.

*AP MOLLER-MAERSK (comprar, objetivo 11.800 DKK -): Las acciones de la compañía danesa de transporte marítimo repuntaron ayer un +6,44% a pesar de que advirtió que el Ebitda anual estará entre 3,5-4,2 bn$ vs 4-5 bn$ previstos anteriormente. Sin embargo, la compañía se mostró optimista de cara a la recuperación.

*SUEDZUCKER (reducir, objetivo 12,7 € --): Tereos, una cooperativa azucarera francesa, ha confirmado que padece grandes problemas de gobierno corporativo. El apalancamiento es de 4x Ebitda, algo muy elevado.

*BUZZI (añadir, objetivo 20,6 € --): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los decepcionantes resultados del 1S18 dados a conocer por la cementera italiana. EE.UU. representó el 72% del Ebitda del grupo en 2017 y tuvo el margen Ebitda más alto de todas las divisiones. Además, México representó el 25% del beneficio neto consolidado, por lo que América del Norte representa casi el 100% del beneficio neto. Tras este lanzamiento de resultados, rebajamos nuestra previsión de Ebitda para 2018 en adelante, pero no esperamos un cambio en la recomendación.

*GLAXOSMITHKLINE (añadir, objetivo 1.668 p ++): Comentan nuestros analistas que Iain Mackay (actualmente en HSBC (vender, objetivo 647 p -)) será el nuevo CFO de la farma británica a partir de abril de 2019, cuando se retire el actual Simon Dingemans (como se anunció en mayo de este año).

*RENTOKIL INITIAL (reducir objetivo 314 p -): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados del 2T18 publicados por la compañía británica de outsourcing. Los resultados de este periodo están por debajo de nuestras estimaciones, principalmente por la desaceleración continua de la división de control de plagas, aunque parcialmente compensada por la división de higiene. En el futuro, Los objetivos de ventas y el margen operativo para 2020 para EE.UU. parecen desalentadores. Hemos revisado ligeramente al alza nuestras estimaciones. Sin cambios en la recomendación del valor.

*SECTOR PAPER AND PACKAGING: Después de una actuación estelar desde el comienzo de 2018, el sector estuvo bajo una inmensa presión una vez que las empresas comenzaron a informar de sus resultados del 2T18. A pesar de unos decepcionantes resultados en el 2T18, el beneficio del sector fue del +8, si bien antes de este periodo era de un +18% YTD. En general, el sector paper and packaging aún ofrece un upside potential (promedio de un aprox. +6%). La corrección más reciente debe capitalizarse como una oportunidad para comprar en compañías cuyos cash flow están respaldados por valiosos recursos naturales y productos finales (especialmente en pulp and packaging) que tienen una demanda saludable de mercado.

*SECTOR FARMA: Comentan nuestros analistas que en el 2T18 la mayoría de las compañías bajo nuestra cobertura mostraron una buena actuación, y algunas mejoraron su guía. El saludable +7% yoy a tcc de ROCHE HOLDING (añadir, objetivo 254 CHF ++) aún no ha visto un impacto masivo de los genéricos, mientras que los nuevos medicamentos mostraron una fuerte aceptación, especialmente en los EE.UU., lo que dio una actualización de los objetivos. El crecimiento de las ventas de NOVARTIS (comprar, objetivo 99,2 CHF +), que es miembro de nuestra cartera modelo, del +5% yoy y a tcc fue resultado del crecimiento del volumen de +9 pp, el -2% de fijación de precios (menor que el trimestre anterior) y la competencia de genéricos de 2 pp. Se mantuvo la guía para el año, aunque a nivel de segmento, Sandoz se revisó a la baja y Alcon al alza. SHIRE ((añadir, objetivo 4.836 p ++) es miembro de nuestra cartera modelo) tuvo otro trimestre sólido con un crecimiento de las ventas a tcc del +3% yoy y duplicó los beneficios operativos de GAAP, pero el negocio de la hemofilia mostró signos crecientes de presión por parte de la competencia. El crecimiento de GLAXOSMITHKLINE (añadir, objetivo 1.668 p ++) del +4% yoy (a tcc) superó las expectativas. En consecuencia, mejoró la guía para el año. SANOFI (reducir, objetivo 76,7 € ++), por su parte, vio cómo se debilitaba el negocio de las vacunas, lo que contribuyó en parte al performance mixto del grupo. ASTRAZENECA (reducir, objetivo 5.696 p ++) todavía está en números rojos, pero la recuperación de la oncología es una buena señal. Nuestra cobertura de las pequeñas farmas ha sido menos entusiasta hasta ahora. UCB (reducir, objetivo 71,9 € ++) mostró una mejora en el último trimestre debido a la entrega robusta de Vimpat, pero es probable que los próximos trimestres sean difíciles en medio de una competencia cada vez mayor. FAES FARMA (reducir, objetivo 3,64 € ++) creció en un sólido +37% yoy, gracias a las adquisiciones realizadas el año pasado. El performance del sector (+6,6% yoy) en el último mes (al 6 de agosto de 2018) es un reflejo de los resultados robustos. Si bien nuestros analistas van actualizar las estimaciones para la mayoría de las compañías después de los buenos resultados, el momentum positivo actual ha devorado la mayor parte de nuestro upside en el sector, mientras que los riesgos siguen siendo altos. Más detalles de esta extensa nota en www.alphavalue.com.

*HEIDELBERGCEMENT (añadir, objetivo 82,4 € --): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados del 2T18 dados a conocer por la cementera alemana. Lo que es preocupante es el desarrollo en Indonesia. Mientras que esta región solía generar un Ebitda operativo de 92 M€ en el 2T15, hoy es de sólo 18 M€ en el T2 18. Ya habíamos advertido hace tiempo de este preocupante deterioro. Tras este lanzamiento de resultados, actualizaremos nuestras previsiones. No esperamos un cambio en la recomendación.

*UNICREDIT (comprar, objetivo 17,6 € --): La entidad financiera italiana desveló ayer cifras del 2T18 cotizadas al cierre con avances del +2,88%. Ingresos 4,95 bn€ > 4,92 bn€ e cons. Margen de intermediación (net interest income) 2,68 bn€ > 2,64 bn€ e cons. Bº neto 1,02 bn€ > 930,6 M€ e cons. Provision for loan losses 504 M€ < 709,4 M€ e cons. Respecto a solvencia, el ratio CET1 fully-loaded queda en el 12,5%. El banco milanés reclamó 90 M€ al fondo británico Caius Capital por unos bonos híbridos convertibles y subordinados.

*DEUTSCHE POST DHL GROUP (comprar, objetivo 44 € -): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados del 2T18 publicados ayer por la compañía alemana y cotizados al cierre con subidas del +3,79%. Ventas 15,03 bn€ > 14,97 bn€ e cons. Ebit 747 M€ < 761,4 M€ e cons. Bº neto 516 M€. Mantuvieron estimaciones anuales (Ebit 3,2 bn€ vs 3,32 bn€ e cons) y estrategia a 2020 (Bº operativo > 5 bn€). Comentaron que la división PeP (Post-e Commerce-Parcel) contribuirá en 2018 a nivel Ebit con 0,6 bn€ y esperan alcanzar un Ebit de la división de 1,7 bne para 2020. Los resultados de este periodo estuvieron marcados de manera negativa por la divisa, reduciendo el fuerte momentum orgánico. Revisaremos nuestras estimaciones para 2018 y posiblemente hagamos algunos ajustes, pero no modificaremos nuestras previsiones para 2019 y 2020.

*BEIERSDORF (reducir, objetivo 93,2 € ++): Nuestros analistas han escrito una nota en www.alphavalue.com sobre las cifras del 1S18 dadas a conocer ayer por la compañía alemana de cosméticos (cremas Nivea) y cotizadas al cierre con caídas del -0,74%.Ventas 3,61 bn€ > 3,57 bn€ e cons. Ebit 585 M€ > 579,8 M€ e cons. La compañía subió las estimaciones anuales de ventas tras el fuerte 1S18 (+5% yoy vs +4% estimado anteriormente). Mantuvieron expectativas de margen Ebit para el conjunto del ejercicio 2018 similar a lo obtenido en 2017. Debido a la aceleración más fuerte de lo esperado en el crecimiento orgánico, haremos algunos ajustes al alza respaldados por el movimiento NWC (net working capital).

*COMMERZBANK (añadir, objetivo 10,4 € -): Nuestros analistas han escrito una nota en la www.alphavalue.com sobre los resultados del 2T18 publicados ayer por el banco con sede en Frankfurt y cotizados al cierre con bajadas del -1,54%. Ingresos 2,22 bn€ > 2,17 bn€ e cons. Bº operativo 389 M€ > 331,7 M€ e cons. Bº neto 272 M€ > 219,2 M€ e cons. Provision for loan losses 84 M€ < 103 M€ e cons. Respecto a solvencia, el ratio CET1 quedó en el 13% vs 13,3% e cons. Destacamos la fortaleza a nivel de concesión de crédito, pero el incremento en el nivel de costes. El equipo directivo se mostró satisfecho con las cifras y la implementación progresiva del plan estratégico. Reconocieron que con los estándares contables IRFS 9, las cifras anuales podrían estar ligeramente por debajo de la estimación inicial. La rentabilidad de Commerzbank aún es baja en este periodo a pesar de su buen desarrollo y la economía alemana. Muestra que Commerzbank todavía tiene un largo camino por recorrer para poder sobrevivir a una próxima desaceleración económica. Sin embargo, el precio / valor en libros es el segundo más bajo en nuestra cobertura bancaria y parece estar por delante de su comparable alemán DEUTSCHE BANK (vender, objetivo 9,24 € +) con respecto a la reestructuración. Nuestras previsiones están bajo revisión.

*INTERNATIONAL HOTELS GROUP (añadir, objetivo 5.027 p +): Nuestros analistas han escrito una nota en www.alphavalue.com sobre las cifras del 1S18 desveladas ayer por la cadena hotelera británica y cotizadas al cierre con recortes del -2,99%. Ventas 900 M$ +7% yoy > 899 M$ e cons. Underlying operating profit 398 M$ +8% yoy = e cons. BPA ajustado 1,421 $/acc. Ingreso medio por habituación comparable (Rev Par LFL) Americas +3,2% yoy y EMEA +3% yoy. Propusieron un dividendo intermedio de 36,3 $/acc. Debido al aumento en el número de viajes de negocios y a la gente joven, Holiday Inn Express se volvió más rentable en China. Se mostraron optimistas optimistas de cara al conjunto del ejercicio 2018. Nuestros analistas mantienen la buena visión sobre la compañía a largo plazo respaldada por el fuerte crecimiento del tamaño del sistema, las iniciativas de ahorro de cestos y la expansión de las marcas. Os recordaros que IHG pertenece a nuestra Buy & Hold Portfolio.

*HEIDELBERGER DRUCKMASCHINEN (reducir, objetivo 2,28 € -): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados del 1T fiscal dados a conocer ayer por la compañía alemana de maquinaria de impresión y cotizados al cierre con alzas del +1,97%. Ventas 541 M€ > 532,6 M€ e cons. Ebitda ajustado 20 M€ > 18,2 M€ e cons. Mantuvieron perspectivas anuales. El aumento de las ventas fue insuficiente para impulsar los beneficios, siendo una decepción para nosotros. En base a lo anterior, necesitamos modificar nuestras previsiones, pero no de manera importante.

*ORIFLAME HOLDING (comprar, objetivo 420 SEK -): La compañía de cosméticos desveló ayer cifras del 2T18 cotizadas al cierre con abultadas pérdidas del -10,36%. Ventas 321,9 M€ < 325,7 M€ e cons. El crecimiento orgánico de las ventas fue del +1% yoy. Ebitda 51,9 M€ > 44,6 M€ e cons. El CEO reconoció que las ventas durante el 2T18 encontraron dificultades debido a complicadas situaciones en algunos mercados como Rusia, Indonesia y Turquía. También entonaba el mea culpa con lanzamientos de productos menos exitosos a lo previsto. La falta de tracción vista en en el 1T18 parece continuar

*OERLIKON (comprar, objetivo 18,7 CHF -): Nuestros analistas han escrito una nota en www.alphavalue.com sobre los resultados concernientes al 2T18 dados a conocer ayer por la compañía suiza de maquinaria industrial. Dichos resultados fueron cotizados al cierre con subidas del +3,06%. Ventas 665 M CHF. Ebitda 113 M CHF vs 69 M CHF yoy. Margen Ebitda 17,1%. Ebit 72 M CHF. Margen Ebit 10,8%. Pedidos 677 M CHF. A nivel anual apuntaron a que esperan conseguir unas ventas en torno a 2,6 bn CHF, un margen Ebitda por encima del 15,5% y una cartera de pedidos superando los 2,6 bn CHF. Ajustaremos nuestro modelo con respecto a la desinversión en Drive Systems y el performance operativo positivo. Mantenemos nuestra recomendación actual.

*ELRINGKLINGER (añadir, objetivo 12,1 € --): Nuestros analistas han escrito una nota en www.alphavalue.com sobre las cifras del 2T18 desveladas ayer por la compañía alemana de piezas para autos y cotizadas al cierre con subidas del +4,82%. Ventas 430,8 M€ +5,6% yoy. Ebit ajustado 26,3 M€. Pedidos 1,04 bn€. Confirmaron el crecimiento anual de ventas estimado y el margen Ebit ajustado entorno al 7%. No obstante, reconocieron que el entorno del sector automóvil es más “incierto” para el 2S18. Dicho escepticismo sectorial fue compartido por nuestros clientes.Todos los números anteriores nos obligan a ser más cautelosos para el futuro inmediato. Reduciremos nuestras previsiones y también podemos cambiar algunos de nuestros ratios de valoración ya que nuestro precio objetivo actual parece ser excesivamente alto.

*MEGGITT (añadir, objetivo 609 p ++): La compañía aeroespacial y de equipamiento de defensa publicó ayer resultados del 1S18 cotizados al cierre con recortes del -1,44%. Ventas 952,2 M£ > 908,7 M£ e cons. Ebitda ajustado 197,3 M£. BAI ajustado 136,1 M£. Propusieron un dividendo intermedio de 5,3 p/acc. En julio subieron la guía de crecimiento orgánico de las ventas anuales hasta el +4 a +6% yoy.

*SGL CARBON (añadir vs comprar, objetivo 12,7 € ++): Nuestros analistas han escrito una nota en www.alphavalue.com sobre las cifras del 2T18 publicadas ayer por la compañía alemana especializada en materiales de carbón y grafito. El mercado cotizó ayer al cierre la publicación con fuertes avances del +12,66%. Ventas 265,9 M€ > 260,3 M€ e cons. Ebit recurrente 23,7 M€ > 19,3 M€ e cons. Tras el buen 1S18, subiremos ligeramente estimaciones anuales de Ebit y Bº neto. La recomendación se ajusta un peldaño por movimientos de mercado.

*UNIPER: La utility de Dusseldorf desveló ayer cifras del 1S18 cotizadas al cierre sin grandes cambios en la cotización. Ebit ajustado 601 M€ -35% yoy vs 930 M€ yoy. Pérdidas netas -522 M€ vs Bº neto 1,06 bn€ yoy. La compañía reconoció que el Ebit ajustado fue inferior debido al pago del seguro por la planta Berezovskaya (Rusia) del año anterior. Confirmaron perspectivas anuales (Ebit ajustado 800 M€ - 1 bn€), incluida propuesta de dividendo.

*ZALANDO: La textil alemana online publicó ayer cifras del 2T18 y ajustó ligeramente las guías a la parte baja del rango estimado. Dichas cifras fueron cotizadas al cierre con recortes del -5,56%.Ventas 1,33 bn€ < 1,36 bn€ e cons. Ebit ajustado 94 M€ > 93,6 M€ e cons. A nivel anual esperaban crecer en ventas en la parte baja del rango +20 a +25% yoy vs +20-25% anterior y en cuanto a Ebit ajustado apuntaron que prevén estar igualmente en la parte baja del rango 220-270 M€.

*STANDARD LIFE ABERDEEN: Las compañía de inversiones de Edimburgo dio a conocer ayer las cifras del 1S18 cotizadas al cierre con avances del +4,79%. BAI ajustado 478 M£. Net outflows from cont. ops. 16,6 bn£. Entradas brutas de activos bajo gestión 38 bn£. Mantuvieron que las condiciones de mercado son “exigentes”. Comentaron que ven más movimientos de concentración en el sector de gestión de activos.

*SCHAEFFLER: La compañía alemana auxiliar del automóvil dio ayer a conocer resultados del 1S18 cotizados al cierre con fuertes subidas del +8,27%. Ventas 7,2 bn€. Ebit 773 M€. Ebit ajustado 795 M€. Margen Ebit ajustado 11,1%. Subieron las guías anuales de ventas para la división industrial, aunque mantuvieron las expectativas para el ejercicio 2018 a nivel grupo.

*GEA GROUP (reducir, objetivo 30,4 € vs 31,5 € +): Nuestros analistas han bajado el precio objetivo de la compañía alemana de other capital goods un -3,41%. Ver detalles en www.alphavalue.com.

*VERBUND (reducir vs vender, objetivo 32,5 € ++): Nuestros analistas han subido un peldaño la recomendación de la utility austriaca. También ha subido la valoración DCF un +19%. Más detalles en www.alphavalue.com.

*HANNOVER RE (añadir, objetivo 134 € ++): La reaseguradora alemana desvela cifras del 2T18.

*RAIFFEISEN BANK (comprar, objetivo 34 € +): El banco austriaco desvela cifras del 2T18.

*LEGAL & GENERAL (comprar, objetivo 320 p -): La aseguradora británica de vida desvela cifras del 1S18.

*H LUNDBECK (vender, objetivo 383 DKK ++): La farma danesa publica resultados del 2T18.

*COLOPLAST (vender, objetivo 597 DKK ++): La compañía danesa de med tech da a conocer resultados del 3T fiscal. Os recordamos que Coloplast es miembro de nuestra cartera Buy & Hold.

*PRUDENTIAL (reducir, objetivo 1.849 p --): La aseguradora británica de vida publica resultados del 1S18.

*VIFOR PHARMA (vender, objetivo 141 CHF ++): La farma suiza desvela cifras del 1S18.

*GENMAB (comprar, objetivo 1.393 DKK -): La compañía danesa de biotech publica resultados del 2T18.

*BARRY CALLEBAUT: La chocolatera suiza desvela cifras del ejercicio fiscal.

*TELEFÓNICA (añadir, objetivo 8,46 € -): La telecom española se ha adjudicado un total de 40 MHz en la subasta de frecuencias celebrada en México para la banda de 2,5 GHz, que mejorará los servicios de 4G y posibilitará el despliegue del 5G, por un importe total 32,7 M€.

*SECTOR FERROVIARIO: La empresa pública española administradora de las infraestructuras ferroviarias (ADIF) y la compañía de transporte Virgin han firmado un protocolo para establecer en Bobadilla (Málaga) un centro de experimentación del nuevo medio de transporte hyperloop.

*ENDESA: Según apuntamos ayer la compañia española invertirá 425 M€ para construir 13 parques eólicos en Aragón. Las acciones cotizaron al cierre con una ligera subida del +0,13%.