La semana pasada tuve la suerte de presentar en el segundo ValuEspaña, el congreso de value investing dirigido a profesionales. Allí presenté dos de las ideas de inversión que tengo en la cartera Solventis EOS. Una de ellas la que explico en la carta mensual de este mes y que aquí reproduzco: Draegerwerk, AG.

Valor en Cartera: Draegerwerk, AG

Precio: 57,70 EUR (31 marzo 2016)

Capitalización: 1.025 millones EUR

Deuda Neta ajustada: 522 millones EUR

PER ajustado (2016e): 10x

Si fueran un doctor que cuida a neonatos, ¿en qué aparato confiarían? Y si fueran un bombero, ¿en qué equipo confiarían? La respuesta a estas preguntas parece simple, en la primera es la incubadora y en el segundo en sus equipos de respiración.

La confianza en estos productos ha sido el pilar de crecimiento de Draegerwerk. La empresa familiar (actualmente la lleva la quinta generación) nació hace más de 125 años de la mano de los aparatos de anestesia y máscaras de oxígeno para los mineros. A principios del siglo XX las anestesias solían terminar mal por un exceso o defecto de gas. Frente a ello, el fundador de la empresa, Johann Heinrich Dräger, ideó un aparto de anestesia que regulaba los gases y con él, la probabilidad de sobrevivir aumentó notablemente. El éxito fue tal que rápidamente sus aparatos estaban en los principales hospitales europeos. El 10 de marzo de 1906 hubo el peor accidente minero en Europa, con 1.099 muertos. Bernhard Dräger, hijo del fundador, vio tal tragedia y acudió al lugar de los hechos para ver qué podía hacer. Gracias a su experiencia en anestesia y aparatos respiratorios, ideó un equipo de respiración autónoma para rescatar a mineros. Igual que los aparatos de anestesia, el éxito fue tal que rápidamente se vendieron por toda Europa y EEUU. Como curiosidad decir que en EEUU los equipos de rescate en minería se les llaman Drägerman (Hombres de Dräger).

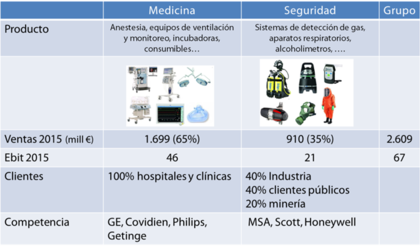

Por su largo historial y sus excelentes productos, la empresa ha logrado ser líder en los dos segmentos en los que opera, Medicina y Seguridad, cuyas barreras de entrada son elevadas. Por citar algunas: aprobaciones del regulador, complejidad del producto o confianza del consumidor en el producto. Hemos de recordar que sus productos salvan vidas, de aquí el lema de la empresa: I will be there (Yo estaré allí).

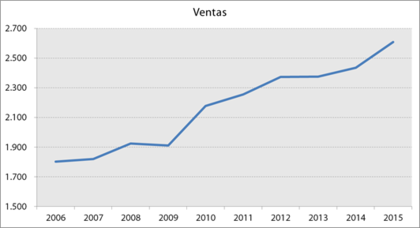

Si miramos el crecimiento de las ventas observamos que ha sido ejemplar, con crecimientos superiores al PIB mundial. Desde 1980 el crecimiento ha sido de un 5% anual y en los últimos 10 la aceleración ha sido del 10% anual.

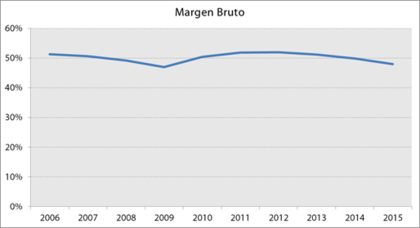

Por su parte, el margen bruto se mantiene relativamente constante en el 50%, en los últimos dos años ha disminuido debido al mix de productos vendidos, que han tenido menor margen. Esto se debe en parte al aplazamiento de maquinaria con mayores márgenes por parte de algunos de sus clientes, recordemos que algunos de ellos son hospitales públicos o pseudopúblicos y empresas mineras.

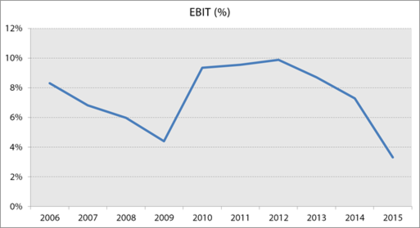

No obstante, la evolución del margen ordinario (EBIT) ha bajado notablemente estos últimos 3 años, pasando del 10% a niveles del 4%.

¿Por qué? pues las razones las podríamos resumir en:

- a) Tipo de cambio. Los centros de producción situados en EEUU hacen que no sea favorable una apreciación del dólar.

- b) I+D. El incremento del I+D mayor a las ventas provocó una reducción del margen.

- c) Gastos Generales. Pasaron de niveles del 29% al 33% sobre las ventas. La ineficiencia de la estructura, con repetición de cargos o excesivos mandos intermedios, han hecho que los costes aumenten.

Hablando con clientes y usuarios suyos, nos comentan de la excelente calidad de sus productos, incluso a veces sin comparación. Por lo que no parece ser problema de consumo. Donde se observa el problema es en los empleados. Ellos remarcan dos aspectos: la calidad de los trabajadores y la falta de flexibilidad a la hora de tomar decisiones por culpa de los demasiados mandos intermedios.

Los gestores de la empresa se han puesto manos a la obra y han diseñado el programa de eficiencia Fit for growth (ajustado para crecer). En él destacan tres pilares de optimización:

- 1.En los Servicios Generales. Optimizar la estructura o descentralizar ciertas decisiones a nivel local juntamente con más de 250 propuestas de mejora, permitirán a la empresa ahorrar 100 millones de euros y bajar el ratio de gastos generales de 33% a 30% en dos años.

- 2.En la Innovación. Ajustar el I+D para ser más eficiente y reducir el tiempo que transcurre desde la idea hasta producto final de 10 a 5 años.

- 3.En la producción. Inversión en centros de Lüdbeck (Alemania), cierre de Pittsburg (EEUU) o traspaso de producción a centros con menor coste como República Checa, permitirán a la empresa ajustar costes y ganar en eficiencia.

Y todo esto, ¿Cómo aplica a la valoración?.

Partiendo de los últimos datos y sin tener en consideración incrementos de ventas a futuro (que el sector espera entre 3-5% en los próximos años), vemos que la empresa puede generar un beneficio neto de unos 115 millones de euros. Este importe sale del margen operativo (EBIT) de 2015 que fue de 67 millones de euros. Si le sumamos unos costes extraordinarios de su fábrica china de 20 millones y el ahorro de 100 millones en gastos generales, nos da un margen operativo (EBIT) de 187 millones de euros. Si ajustamos por impuestos y gastos financieros nos da un beneficio neto de unos 115 millones.

Si le exigimos a la empresa un múltiplo PER de 14 veces nos da un valor de 1.610 millones (14 x 115), si le añadimos unos 130 millones que tiene en créditos fiscales y le restamos el coste de reestructuración de 20 millones nos arroja un valor de 1.720 millones de euros. Si este valor lo comparamos con la capitalización bursátil de 1.025 millones de euros, nos da un margen de seguridad del 68%. Margen nada despreciable para una empresa líder en sectores con altas barreras de entrada.

“Detrás de una empresa de éxito, hay alguien que tomó una decisión importante”. Peter Drucker.