El Dow Jones Industriales cerró ayer en máximos históricos. Desde los mínimos de la sesión del miércoles hasta el cierre de ayer jueves, el futuro del Dow Jones ha subido un 8%. En el siguiente gráfico de la evolución del Futuro (he puesto el futuro para que se vea la corrección de la madrugad de las elecciones), vemos que hemos pasado esta semana de luchar por no perder el canal bajista y la media de 50 semanas, a romper los máximos anuales e históricos.

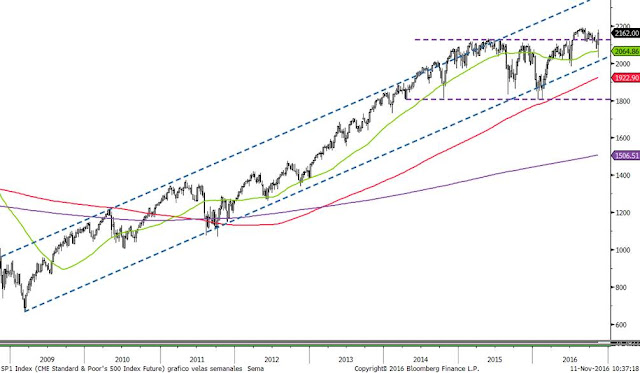

El futuro del S&P500 no ha superado máximos anuales e históricos, pero presenta una figura similar en lo que respecta a la media de 50 sesiones y base del canal alcista iniciado en 2009.

Y en Europa, también nos hemos ido directamente a la zona de máximos del año. Ayer el Eurostoxx 300 se giró a la baja justo al acercarse a la resistencia de máximos de abril, septiembre y octubre.

Al céntimo de esa resistencia se quedó el Eurostoxx 50. Además en este índice, los máximos de los meses comentados coinciden con la línea que une los máximos desde abril del año pasado.

Por tanto, a pesar de la victoria de Donald Trump, hemos visto en los mercados la reacción que esperábamos si hubiese sido Clinton la vencedora. Decíamos la semana pasada que una victoria de Clinton llevaría a las bolsas a máximos anuales o incluso los podría superar, y con Trump se esperaba una fuerte caída para ver después una reacción vertical.

Pero lo que de verdad me ha extrañado del comportamiento de los mercados de ayer es la espectacular rotación de activos. No recuerdo una sesión con tanta disparidad de comportamiento como la que vivíamos ayer a media sesión. Los sectores más cíclicos como el sectorial bancario, el industrial, recursos básicos, Construcción y materiales presentaban subidas iguales o superiores al 3%, mientras que los sectores defensivos (Utilities, consumo básico, sanidad, distribución) presentaban correcciones del 3%. Habría que tirar de históricos para ver una diferencia del 5% o 6% entre el grupo de mejores y peores de cualquier índice europeo.

Podemos justificar a toro pasado este movimiento en que los valores defensivos tienen un comportamiento similar al precio de los bonos (han sido la alternativa estos últimos meses) y que los valores cíclicos se van a ver beneficiados del previsible aumento del gasto público. Es evidente que esto afecta, pero que lo haga todo en un día es bastante llamativo. En una cartera diversificada no se puede tener sólo valores agresivos o valores defensivos.

Si hoy pasamos todo el dinero a valores agresivos y resulta que los índices se atragantan con las resistencias, a buen seguro que esto valores serán los que más corrijan en las próximas sesiones. Igualmente pasa con los bonos. Tras las fuertes subidas de rentabilidad de los bonos de las dos últimas sesiones (hoy sigue el movimiento) se empiezan a ver rentabilidades bastante atractivas. Si nos dejamos llevar por la euforia o el pánico, quizás sea un error grave vender el bono español a 10 años cerca del 1.5% de rentabilidad, o el bono de Estados Unidos al 2.15%. A principios del mes pasado el bono español estaba al 0.88% y el americano estaba al 1.54%.

En el siguiente gráfico podemos ver la evolución de la rentabilidad del bono del tesoro americano a 10 años. Ayer tocó la línea que une los máximos desde septiembre del año pasado por lo que al igual que las bolsas están en resistencias, los bonos están en zona de compra (subida de Tir es bajada de precio).

Al igual que ocurre con lo comentado de valores defensivos y agresivos, estamos seguros que si las bolsas vuelven a atragantarse con las resistencias, cómo llevan haciendo todo el año, el dinero volverá a los bonos haciendo bajar de nuevo la Tir. Por tanto, tal y como venimos comentado estos días, la situación invita a mantener carteras muy diversificadas y sobre todo no ir detrás del mercado. Ir detrás del mercado nos puede generar tanto el riesgo de vender en el peor momento como el de comprar justo en techo y tardar mucho en recuperar la inversión.

No queremos decir que las bolsas no tengan argumentos suficientes para romper resistencias y que la rentabilidad de los bonos no pueda seguir subiendo. Lo que apuntamos en las claves de hoy es que volvemos a estar de nuevo en zonas en las que este año los mercados se han girado. Es un aviso para aquel que se quedó en liquidez esperando a las elecciones para tomar una decisión. Que no se deje llevar por la euforia y compre lo que más está subiendo estos días. Que sea prudente y apueste por carteras diversificadas. A través de ellas, si realmente los mercados terminan superando resistencias y dejamos atrás la corrección (Europa) o el lateral (Estados Unidos) iniciada el año pasado, su dinero acompañará al mercado. Pero si vuelve una corrección, su cartera caerá bastante menos que el mercado.