Recurrimos a las buenas costumbres populares para el título de nuestro artículo de este mes, el cual pretende reflejar el actual posicionamiento inversor de Acacia Inversión, que puede resumirse en que estamos tomando beneficios tras capturar en gran medida el fuerte rebote de inicio de año.

¿Quiere esto decir que hayamos cambiado nuestro mensaje y ahora estemos negativos con los mercados? Rotundamente NO.

No existe la capacidad de adivinar el futuro, pero sí contamos con información suficiente para proyectar diferentes escenarios ponderados por sus probabilidades para así, de forma acorde, construir carteras de inversión que puedan funcionar en las distintas situaciones que puedan acaecer.

Así, seguimos teniendo un escenario principal que consideramos más probable y que ya fue explicado en nuestro anterior artículo La línea Maginot. Si bien es cierto que esta visión se está cumpliendo, la volatilidad podría volver a adueñarse de los mercados financieros. De esta manera, preferimos consolidar parte de los beneficios generados en este arranque de año en el que hemos mantenido una decidida posición inversora.

De este modo, tras aprovecharnos de la situación de estrés del último trimestre del año pasado en el cual subimos nuestra exposición a renta variable, y con unos mercados que vuelven a retomar cierta estabilidad, rebalanceamos las probabilidades y asignamos un mayor peso a otros escenarios no tan favorables. Si bien pensamos que éstos continúan siendo improbables, también creemos que no debemos dejarnos cegar por el optimismo que empieza a cuajar (de la misma forma que no lo hicimos por el pesimismo reinante de final del año pasado).

En definitiva, tenemos un enfoque patrimonialista en el que, dentro de los rangos de bolsa asignados para cada perfil de riesgo inversor (nunca tomamos decisiones drásticas de vender o comprar todo ya que no somos especuladores), pretendemos tener una mayor captura en las subidas y una menor en las bajadas, es decir, un perfil asimétrico.

De ese modo, preferimos vender cuando las bolsas están subiendo, aunque pensemos que sigan teniendo potencial de subida, y así tener margen de maniobra para poder comprar cuando sufran correcciones, ya que nadie tiene la bola de cristal para saber exactamente cuándo llegarán los máximos y los mínimos. Y no debemos olvidarnos de que, en el largo plazo, el activo más rentable es la Bolsa y la obsesión por estar fuera y no sufrir las caídas acaba suponiendo habitualmente un coste de oportunidad mayor que el ahorro que provoca.

Así, una de nuestras bazas es mantener cierta templanza para ir a contracorriente y comprar cuando el mercado está moviéndose llevado por el pánico, siempre que ciertas métricas objetivas no confirmen dichas señales de sentimiento y creamos que los activos se sitúan con valoraciones atractivas. Pero para poder volver hacerlo en un futuro, debemos dejar pólvora seca (liquidez) para tomar nuevas posiciones en los mercados si de nuevo nos encontráramos ante una sobrerreacción similar a la del cierre año pasado. Consideramos que “salir para poder entrar” (como titulábamos esta reflexión) es un ejercicio de prudencia.

“Compra cuando la mayoría de las personas, incluidos los expertos, son pesimistas, y vende cuando sean activamente optimistas”

– Benjamin Graham

Sirva de ejemplo uno de nuestros fondos multiactivo Acacia Globalmix 60-90 FI, en el que, como su propio nombre indica, podemos tener una exposición a Bolsa de entre el 60% y el 90% de su patrimonio. Pues bien, siendo coherentes con nuestro contundente mensaje de oportunidad (Put your money where your mouth is, que dicen los sajones) arrancábamos 2019 con una exposición del 87% a renta variable, prácticamente en el máximo permitido. Así, pese a los informes y titulares agoreros que hablaban de recesión y fin de ciclo, a 4 de marzo el fondo ofrecía una rentabilidad de +10,28%, prácticamente recuperando toda la perdida sufrida en 2018.

Gracias a este posicionamiento, se ha situado en el Top 10 de su categoría en Europa en 2019. Pero no nos dejemos llevar por los datos de los rankings, pues esa toma de riesgo (87% invertido en renta variable) que ahora nos sitúa arriba es la misma que nos “estropeó” la foto a cierre del año pasado. En nuestro Comité de Inversiones nos guiamos por las oportunidades de largo plazo dejando a un lado las posibles implicaciones de empañar la foto comercial del corto plazo.

Y de la misma forma que tomamos riesgo a lo largo de la caída de 2018, a lo largo del rebote de estos dos meses hemos ido reduciendo la exposición a bolsa y llevándolo mayoritariamente a liquidez (pues creemos que, salvo excepciones contadas, la renta fija en general no tiene un perfil atractivo, no remunerando de forma adecuada el riesgo asumido). Acacia Globalmix actualmente tiene una exposición a Renta Variable del 76%, lo que le sitúa en la neutralidad de riesgo (entre el 60% y el 90% de su política de inversión). Debemos destacar el agresivo y rápido movimiento en el que, en apenas dos meses, hemos reducido más de 10 puntos de Bolsa tras la subida tan vertical de los mercados.

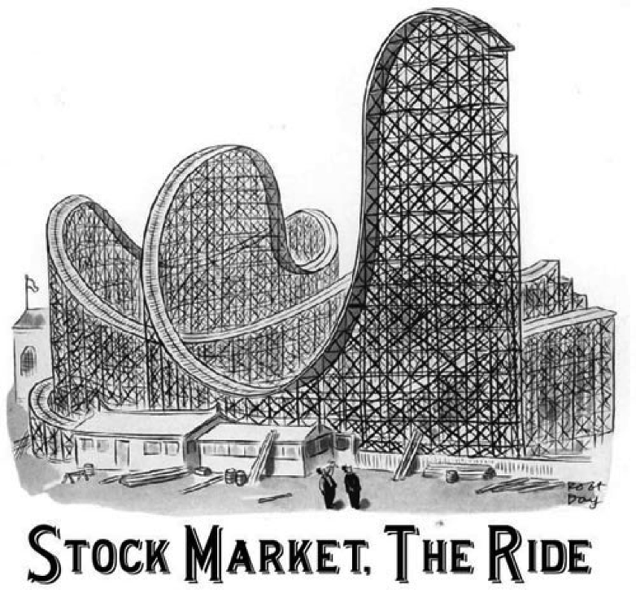

¿Por qué esta agilidad? No se debe olvidar el lector de la sabiduría del parquet que dice que “La Bolsa sube por la escalera y baja en el ascensor”, es decir, por mucho que algunos gurús nos traten de decir lo contrario, quitarse el riesgo justo antes de la caída es imposible.

Una de las ventajas de estar invertido en un fondo de estas características es que este tipo de decisiones no recaen en el inversor, quien suficientes preocupaciones tiene en su día a día, al margen de la posible lentitud de los traspasos o esos remordimientos que son tan habituales, esos ¿me estaré equivocando? ¿y si sigue subiendo?…

Así que es preferible ir reduciendo el riesgo cuando la marea es favorable y, aunque sea difícil, es mejor hacer como los Beatles y retirarse en lo alto, porque durante la caída las decisiones son más complicadas. No olvidemos los sesgos conductuales: la Aversión a la Pérdida (Loss-aversion bias) por el que las personas preferimos no perder antes que ganar y la Aversión al remordimiento (Regret Aversion Bias) que nos lleva a no vender por miedo a afrontar las pérdidas. En definitiva, es mejor tener una sistemática que minimice la decisión visceral a la hora de invertir.

Volveremos a aprovechar oportunidades, pero para volver, hay que irse.

Get back, get back

Get back to where you once belonged

Get back, get back, get back