Ayer comentábamos que el principal motivo de las fuertes caídas era el temor a la publicación hoy de malos datos de la producción industrial de China. Sin duda el principal argumento bajista de los mercados sigue siendo China y las posibles implicaciones de su desaceleración en el resto de economías del mundo, sobre todo en los países desarrollados. Antes de conocerse el dato, las bolsas europeas corrigieron todas más de un 3%, sin duda anticipando que el dato iba a ser malo. Finalmente se ha conocido esta madrugada que el dato de producción industrial ha corregido de 47.3 puntos de agosto a 47 puntos en septiembre. Un dato peor de lo que esperaba el mercado (47.5) y el peor dato desde 2009. Y a pesar de ello las bolsas europeas han abierto en positivo con subidas en torno al 1%.

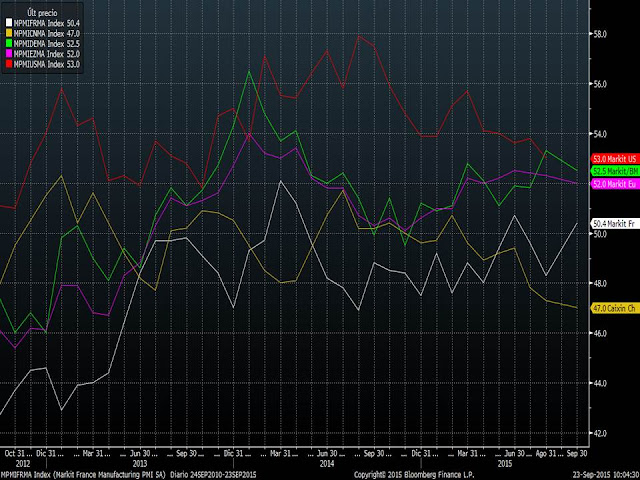

Se ha vuelto a cumplir lo de comprar con el rumor y vender con la noticia. En este caso ha sido al revés. Ayer los inversores vendieron previendo el desastre de hoy tras el PMI y ya hoy no quedaban más vendedores en el mercado por lo que hoy se recupera gran parte de lo perdido. Y es que además de la producción industrial de China se han publicado datos de producción industrial de Europa. En Europa los datos siguen estando por encima de la barrera de 50 puntos (expansión de la economía) y destaca el mejor dato de Francia (50.4 frente a 48.3 anterior y 48.6 previsto), aunque los de Alemania han salido ligeramente inferior a lo esperado (52.5 frente a 52.6 esperado y 53.3 de agosto). El del conjunto de la eurozona ha cumplido estimaciones (52 puntos frente a 52.3 anterior y 52 puntos estimado).

En definitiva, se demuestra que los peores datos macro de China de momento no están afectando, o por lo menos no tanto cómo se pensaba, a la economía europea. En el siguiente gráfico vemos la evolución de los últimos años de los datos de producción industrial. Los datos de China (línea amarilla) y EE.UU. (línea roja) están decreciendo desde septiembre del año pasado. Sin embargo en Europa la tendencia es claramente creciente desde principios de año, e incluso la producción industrial de Francia vuelve a recuperar el nivel de 50 puntos.

Sin duda no está correlacionado el movimiento de las bolsas europeas con los datos de producción industrial. Así pues, la corrección de las bolsas de momento se observa más por una fase de pánico que por fundamentos de la economía, lo que puede generar una oportunidad de compra a medio plazo.

De todas formas quiero seguir insistiendo en que las bolsas mundiales siguen encuadradas en un movimiento lateral tras las fuertes caídas, y seguimos repitiendo los movimientos del verano del 2011. Insisto porque cada día que hay correcciones de más de un 2%, recibo llamadas preguntando si ha cambiado la tendencia y entraremos en una fase bajista de largo plazo. Basta mirar el gráfico semanal del S&P500 en el que comparo el movimiento de este verano con el del 2011. Ya dije en agosto que tras la fortísima caída del verano del 2011, el mercado estuvo en ese movimiento lateral hasta final del año 2011. Así pues, podemos seguir sin una tendencia clara alternado días de subidas con días de bajadas aún durante unos meses más. Incluso, cómo se ve en el gráfico, en el 2011 el S&P500 acabó el año haciendo nuevos mínimos respecto a los marcados en agosto.

Viendo el gráfico, está claro que puede seguir habiendo recortes a corto plazo, y no se descarta que veamos al S&P500 acercarse a la zona de 1.800 puntos que es la directriz alcista iniciada en 2009 y mínimos de 2014. Pero este sería el peor escenario teniendo en cuenta la situación macro actual. Y si los datos macro de este trimestre y del próximo no son tan malos cómo anticipa el mercado, lo más probable es que se produzca un fuerte rebote tras este lateral. A pesar del pánico que supone ver los precios de las acciones y los índices corregir a pesar de estar en zona de mínimos del año no nos tenemos que dejar llevar por la corriente y vender porque es lo que hace todo el mundo.

- Países desarrollados en fase expansiva y con sus bancos centrales dejando claro que seguirán apoyando para mantener al alza las expectativas de crecimiento futuro.

- China en desaceleración. Revisa expectativas de crecimiento al 6,8% desde el 7%. Es normal que los datos de producción industrial se contraigan porque desde hace años el gobierno quiere vincular el crecimiento del gigante asiático de la exportación al consumo interno. Además la fortaleza de su divisa evidentemente afecta a las exportaciones. Pero la demanda interna e importaciones seguirán creciendo con fuerza compensando el deterioro de sus exportaciones, y esto es muy positivo para las multinacionales de los países desarrollados.

- y sólo algunos emergentes en recesión. Pero sus divisas están muy castigadas, por lo que en algún momento el tipo de cambio servirá de mecanismo de ajuste para que estos países puedan salir de la recesión gracias a la mejoría de competitividad vía devaluación.

- Las materias primas y energía están en mínimos históricos (o mínimos de la última década según el caso), y seguirán estando baratas a corto plazo. Este es otro dato positivo para las compañías europeas y de Estados Unidos puesto que abaratan los costes de producción.

- Los tipos de interés seguirán estando en mínimos históricos. Es otro claro apoyo a los activos de riesgo. Las empresas seguirán reduciendo sus costes de financiación y los inversores seguirán viéndose obligados a asumir algo de riesgo en renta variable si quieren obtener rentabilidad por sus ahorros.

Con este panorama que he resumido, sinceramente creo que no es momento de vender renta variable y sí para ir aprovechando el movimiento lateral para hacer una cartera de largo plazo con exposición a renta variable. O al menos, el que ya tenga renta variable no parece que sea el momento de venderla. Y dentro de la renta variable siempre es mejor apostar por renta variable global con sesgo a países desarrollados manteniéndose de momento al margen de los mercados emergentes.

Si dejamos de prestar atención al ruido de fondo, y nos centramos en lo importante. El camino está claro.

Y si hay miedo y vendemos todos, no veas la que se va a armar. De todas formas, la burbuja china ha empezado a estallar y el anclaje de la divisa china al dólar la ha revalorizado un 30 por ciento sin darse tiempo a respirar. Esto hay que digerirlo y supone bajadas en la bolsa que asustan. A ver quién aguanta el tirón impávido....... Y sin vender...

Tampoco está contagiando a la macro de EE.UU. Mejor de lobesperado el dato de producción industrial y solicitudes de hipotecas.

Hola te leo hace tiempo,parece como los datos pmi europa y algunos de europa(alemania),y eeuu son algo peores que los anteriores

Evidentemente son peores y seguirán empeorando. Pero no tanto cómo descuenta la bolsa. Es ahí donde está la clave

No consideras eso el posible inicio de algo recesivo ,,los datos van cambiando poco a poco y no de golpe?

a lo mejor la bolsa descuenta un un proceso del que solo se ve el inicio?El hecho de que vayan a peores no es buena señal y menos si las valoraciones americana y alemanas no son una ganga en absoluto?

Está claro. Es una posibilidad real. Por eso está corrigiendo la bolsa. Mi escenario mas probable es que seguiremos en el lateral antes de tomar una tendencia al alza si solo hay leve desaceleración oba la baja si la situación se complica. Pero oportunidades de reducir riesgos a precios mas altos de los actuales entiendo que habrá en las próximas semanas. En fase de pánico o capitulación no se debe vender y el que tenga liquidez puede comprar. A partir de la segunda semana de octubre tendremos más pistas sobre las verdaderas implicaciones de la debilidad de China en los resultados de las empresas. Si vendes ahora y esperas a que el mercado rebote para comprar puede que lo hagas con el pie cambiado y ponerse corto con los mercados en soportes, la economía en expansión, los bancos centrales con políticas muy agresivas puede salir caro.