¿Cuál es el propósito de realizar una operación de compraventa de valores fuera de las bolsas de valores reguladas? Pueden ser varios: desde la negociación de un valor no admitido a cotización, la transmisión interna de valores que realiza un intermediario para satisfacer las órdenes de sus clientes o hasta la posibilidad de negociar grandes cantidades de valores sin dar a conocer el volumen negociado, operación que se lleva a cabo en los famosos dark pools.

Pues bien, este tipo de operaciones están al alza. Según señala Sam Mamudi en este artículo, a principios de junio de este año, el volumen negociado fuera de las bolsas de valores reguladas suponía un 40,4% del total, siendo el nivel más alto desde junio de 2012.

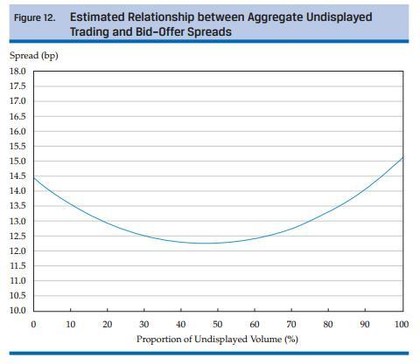

Sin embargo, el incremento de actividad registrada en los dark pools no tiene porqué ser necesariamente negativa para el mercado, como se demuestra en el estudio dirigido por Rhodri Preece, junto a otros colaboradores, titulado Dark Pools, internalization, and equity market quality. Sus autores concluyen que el incremento de negociación fuera de las bolsas de valores reguladas es positivo para la liquidez del mercado siempre y cuando el volumen negociado de un valor fuera de bolsas reguladas sea inferior al 50%. En el caso de que el volumen negociado supere el 50%, la liquidez del valor sí se vería perjudicada. Según los autores del estudio anteriormente mencionado, existe una relación cuadrática entre el bid-offerspread (indicador de liquidez)y la proporción de volumen no mostrada, como se puede observar en el siguiente gráfico:

Fuente: Dark Pools, internalization, and equity market quality, Rhodri Preece, CFA Institute.

Ahora bien, con independencia de lo anterior es preciso preguntarse hasta qué punto es ventajosa la existencia de los dark pools tal y como están planteados en la actualidad, teniendo en cuenta que las consecuencias negativas que tienen para el mercado sobrepasan por mucho sus ventajas.

Una de estas consecuencias es el efecto que tiene el High Frequency Trading (HFT, en adelante) en la formación de precios. Los operadores HFT tienen acceso a algunos dark pools, de tal manera que pueden explotar diferencias de precios (arbitraje) entre las bolsas reguladas y los dark pools (¿se acuerdan del Flash Crash que ocurrió en mayo de 2010?).

Curiosamente la mayoría de dark pools no son creados por sus usuarios, sino por los bancos de inversión de los que esos usuarios son clientes. Se da la circunstancia de que algunos de estos bancos, que obtienen cuantiosas comisiones por permitir a sus clientes operar en sus dark pools, permiten también operar a empresas de HFT. Estas empresas de HFT, que pueden tener algún tipo de conexión con el banco de inversión gestor del dark pool donde operan, en ocasiones, pueden llevar a cabo prácticas de front-running contra otros inversores. ¿Alguien dijo conflicto de intereses? ¿Es alta la tentación de cobrar comisión a un cliente por operar en el dark pool y luego obtener una rentabilidad extra con el HFT? Supongo que sí, ya que en la actualidad no hay ningún procedimiento que regule este claro conflicto de intereses. Claro, luego pasa lo que pasa. Parece ser que los clientes todavía tienen la consideración de muppets, como diría Greg Smith…

Todo esto no genera más que inestabilidad para el mercado, que en un momento de pánico o euforia puede verse sobrealimentado por este tipo de prácticas. Tanto es así, que como bien apuntan desde zerohedge en este artículo, el incremento de negociación fuera las bolsas reguladas podría estar distorsionando la percepción de los usuarios de las bolsas reguladas con una complacencia infundada, como muestra el descenso del VIX:

Fuente: Why An End To Dark Pools Would Be A Clear Nightmare For The Fed, www.zerohedge.com

¿Es posible regular este tipo de prácticas? Sí, aunque bien es sabido por todos que los reguladores siempre han ido por detrás de los acontecimientos, y que los participantes del mercado siempre han encontrado una manera legal de eludir los controles regulatorios que se establecen sobre ellos. Poca esperanza nos queda a los pequeños inversores…