Esta pregunta aparece cuando se intenta valorar una empresa

cuyo único activo es una montaña, eso si llena de plata, cobro, oro… o cuando

queremos saber cuánto vale un nuevo yacimiento de petróleo encontrado por

Repsol, para poner un ejemplo.

Pues la respuesta debiera ser simple: coste de oportunidad. Imaginaros

que somos los CEO de BHP Billiton, la mayor empresa minera del mundo, y se nos

presenta delante una empresa de plata cuyo único activo es una montaña y nos

pide X millones de dólares por ella. Nosotros lo único que debemos hacer es

hacernos dos preguntas:

a) ¿cuánto

me costaría a mi encontrar la misma montaña? Los llamados finding & development costs.

b)

¿qué calidad de reservas se trata?

Para responder a la primera pregunta se necesita un trabajo

de estudio, ya que debemos desgranar en los estados financieros de las empresas

cuánto se han gastado en encontrar una onza de plata, de oro, o una libra de

cobre o un barril de petróleo. Una vez tenemos el número lo multiplicamos por

las reservas y ya está.

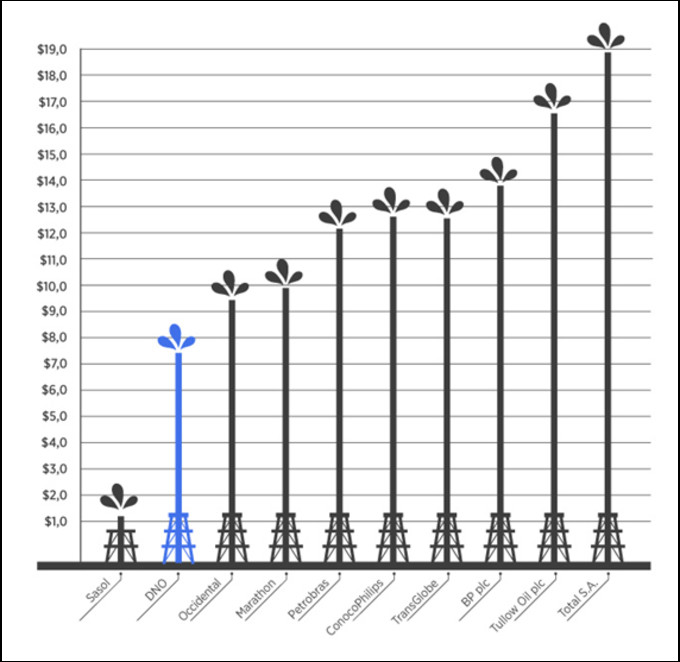

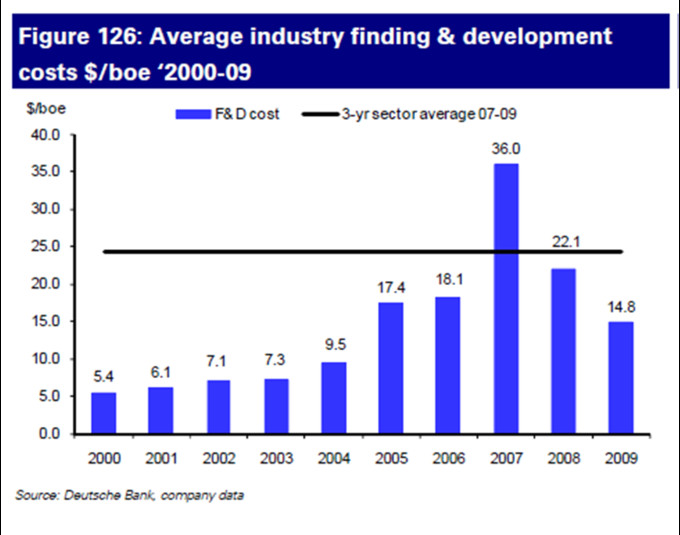

Para el petróleo, los finding costs se sitúan entre un rango

amplio (ver gráficos), pero en promedio podríamos decir que cuestan unos 15

usd, es decir, te gastas 15 dólares en encontrar un barril de petróleo

adicional. Por tanto, si una empresa cotiza a un múltiplo EV/bbl (barril) <

15 usd podríamos decir que es barato. O cuando Repsol dice que ha encontrado x millones

de barriles, la valoración debería subir en X millones x 15 usd.

Finding &

development costs usd/bbl 2008-2011

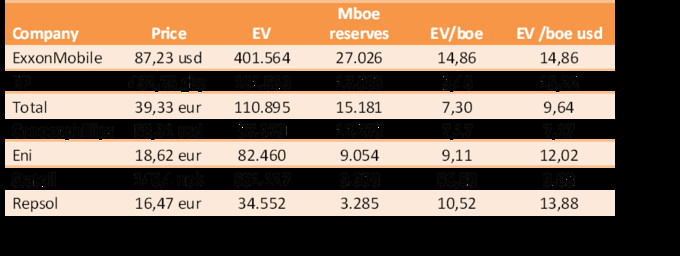

Vayamos a ver algunos ejemplos:

La lectura que sacamos es que al mercado le cuesta unos 15x

encontrar un barril de petróleo y en cambio las empresas cotizan a unos

múltiplos menores. Por tanto, o bien las empresas deben subir hasta un múltiplo

de unos 15 usd/boe o bien hay exceso de petróleo y no hace falta encontrar más

o bien dentro de las empresas hay algo que destruye valor y que no se aprecia a

simple vista.

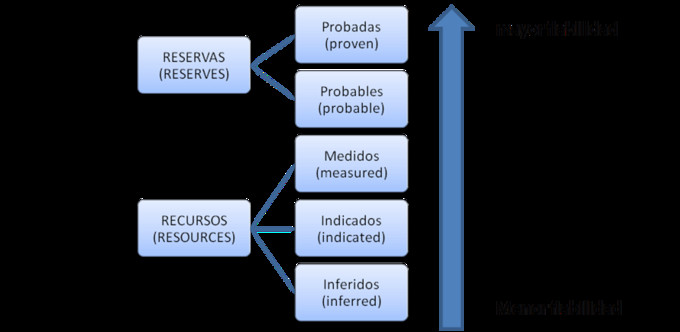

El otro aspecto que debemos tener en cuenta es la calidad de

las reservas. En este punto, hemos de diferenciar entre reservas y recursos. Las

reservas son aquellos barriles de petróleo, onzas de oro, de plata o libras de

cobre que se encuentran bajo tierra y que son económicamente viables sacarlas.

Los recursos en cambio todavía no se ha demostrado su viabilidad económica. Por

tanto, tienen más valor las reservas que los recursos.

Al mismo tiempo, las reservas se agrupan en probadas y

probables y los recursos se agrupan en medidos, indicados e inferidos.

Permítanme graficar las reservas y los recursos de mayor a

menor calidad.

Si me permiten la analogía de un lago con peces entonces:

-

Reservas probadas: has encontrado el lago, has

buceado en él varias veces y tienes la certeza de cuántos peces hay. Incluso has

pescado alguno y has visto el tamaño que tienen.

-

Reservas probables: has encontrado el lago, has

buceado en él varias veces, pero no has pescado ningún pez.

-

Recursos medidos: has entronado el lago, has

tomado un bote y has estado por encima observando un poco cuántos peces hay.

-

Recursos indicados: has encontrado lo que parece

un lago y desde la orilla estas observando cuándos peces saltan.

-

Recursos inferidos: desde la cima de la montaña

has visto lo que parece ser un lago con peces saltando.

Obviamente, no todas las reservas tendrán el mismo valor y

de aquí la diferenciación entre las cotizaciones.

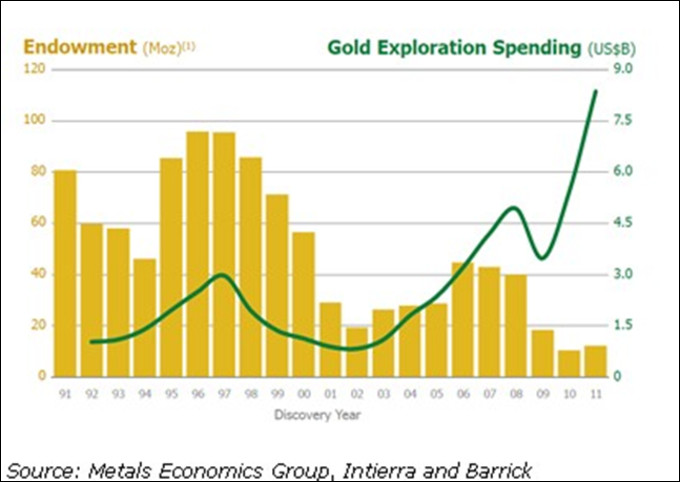

Pero quisiera dejarles con un pequeño ejercicio, el gráfico

siguiente muestra la cantidad de dinero que se han ido gastando las empresas de

oro para encontrar “lagos” y la cantidad de “peces” (onzas de oro) que han

encontrado. ¿cuánto es el “finding costs”?

Parece que Conoco esta barata entonces y vale el doble ¿se tiene en cuenta ahí la escisión??, estoy fuertemente invertido en ella, gracias

ver comentario

Hola feliz año!

Primero de todo disculparme por la tardanza. Voy a responder a tu email pero no puedo ofrecer ninguna recomendación de compra o de venta...

la respuesta de si está incluida o no la escisión la respuesta es no. esto hace que suba a unos 10$ el ev/boe.

he aprovechado tu pregunta para hace un mini-post sobre como analizar las petroleras que adjunto aquí.

un saludo!

Voy a comentarte que creo que para mi es importante a la hora de valorar una empresa de oil.

a) Ratio de upstream (extracción) con downstream (refino), no a nivel de ventas, sino a nivel de ebitda. La razón es que el downstream tiene altas ventas con bajo margen. A mi me gusta cuanto más upstream mejor. En este caso casi todas las empresas tienen un 70-80% de exposición a upstream a excepción de Repsol que tiene un ~40% (sin YPF). Por tanto, Conocophillips pasaría este filtro.

Una empresa de estas me gustará saber si tienen o no buenos activos. Un buen activo lo mido por coste de extracción, vida media de los pozos y capacidad de mantener producción (esto se mide con la ratio de reposición – replacement ratio)

b) La vida media de los pozos es la cantidad de años que puedo estar extrayendo petróleo de un pozo al ritmo actual. Por tanto, cuantos más años mejor. En este caso, COP tiene unos 14 años, lo que le hace estar en una buena posición, ya que una empresa petrolera/ minera debería tener un promedio de unos 15 años. En la parte baja encontramos a Repsol con 8 años.

c) La ratio de reposición. Esto se mide por barriles encontrados en un año dividido por producción. Si esta ratio es menor a 100% significa que la producción actual no la va a poder mantener y por tanto sus resultados. En este caso, la mejor situada es Eni con una ratio de 192% para 2011, total con 185%, luego viene el grupo de Repsol, Conoco y statoil con un nivel de 120-130%. Y por último BP con 75%. No obstante, esta ratio debe mirarse como promedio de los últimos años para ver realmente el impacto sobre la producción futura. En este caso la cosa cambia, ya que únicamente Exxon, Total y eni tienen una ratio superior al 100%, Conoco tiene un 78% y Repsol 76%. Por tanto, estas dos últimas empresas van a necesitar invertir en compras / exploración en el futuro.

Luego hemos de mirar de dónde vienen las ventas, si de gas o de petróleo y cuánto ha sido el precio promedio hedged.

d) El mix de todas las empresas está sobre el 50%, destacando statoil que tiene un 60% y BP con un 62%.

e) Precio de venta: el cuanto al precio de venta, casi todas las empresas tienen un precio que poco tiene que ver con el benchmark. Normalmente suele tener un descuento por calidad, lugar, etc…

f) Finalmente, por la parte de cuenta de resultados miramos el margen ebitda, donde la mejor posicionada es statoil con un 39% seguidas del “pelotón” del 15-20% para finalizar con Repsol (13%) y BP (10%).

Hasta ahora hemos visto calidad de las reservas, de la producción y margen obtenido. Para mi por calidad me quedo con total, conoco y statoil (tienen mucho upstream, con larga vida, razonables replacement ratios con buenos márgenes)

Ahora vayamos a ver los comparables teniendo en cuenta el precio.

g) En las empresas petroleras es mejor (para mi) mirar el PE y los flujos de caja que el EV/ebitda. La razón son las altas tasas que pagan las empresas (hasta un 70% en algunos casos) que desvirtúan el ev/ebitda. Como ejemplo, statoil que tiene un ev/ebitda de 2x y un PE de 8.5. Creo que para este tipo de empresas (petroleras) un PE de 10-12 ya debería ser suficiente. La razón es por lo intensivo en capital que resulta este negocio.

h) Por último cabe mirar las rentabilidades de los últimos 10 años obtenidas por las reinversiones (el llamado ROCE de reinversión pre tax). En este punto distan mucho entre empresas, destacando Statoil con unos 30%, Exxon con unos 18% y Conoco con unos 15%. Luego ya vienen 10% de eni, total y un nada despreciable 2% de Repsol. Por tanto, parece que el management de las tres primeras sabe obtener buenas rentabilidades a los accionistas.

Para terminar, las empresas con buenos recursos parecen ser exxon, conoco y statoil.

Exxon por las buenas rentabilidades que obtiene, la política de dividendos y buy backs (en los últimos 4 años se ha gastado unos 75 bill usd en recompras), y aunque deberá invertir unos 50-70 bill (140 $/boe) en lso pozos de Kearl lake, Alaska gas, greater gorgón y kashagan (entre otros) para incrementar la producción en un 60% en 2020) parece que los podrá financiar con los más de 30 bill de caja que genera.

Conoco por sus buenas reservas y su también buena tasa de reinversión (aunque menor que exxon y statoil). Deberá invertir unos 50 bill (197$/boe) en sus pozos, entre los que destacan alska gas, poseidon, y grater thurbury que aportarán un 60% más de producción en 2020. Aunque menos agresivo que exxon, conoco también se ha gastado lo suyo en buy backs (un total de 21 bill en los últimos 4 años).

Por último statoil, que con las mayores rentabilidades de reinversión se sitúa en una posición atractiva. No obstante, no tiene tantos proyectos a largo plazo como los que pueda tener conoco y exxon, aunque más rentables. Statoil se gastará unos 134 $/boe en sus proyectos para incrementar un 70% su producción en el 2020.

Para concluir, decir que las empresas de commodities- materias primas- hay que mirar tres factores: calidad de los activos/producción actuales, calidad de los activos/producción futuros y la rentabilidad/beneficio que obtendrá en el futuro.

Genial, gracias.