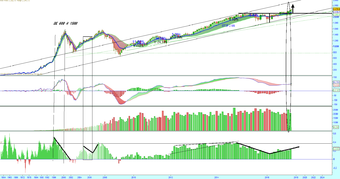

El mercado norteamericano con mejor comportamiento global hasta la fecha es el del Nasdaq, pues el NYSE y el antiguo AMEX no han superado aún la resistencia de 2015 y 2014 respectivamente. Como muestra un botón, el indice Nasdaq compuesto (Nasdaq 100 también) sube pero el volumen (la gasolina) se reduce impidiendo fortalecer las subidas. Por supuesto que el gráfico trimestral no es el ideal para trabajar las operaciones de entrada y salida del mercado pero si para visualizar la idea de este post.

El gráfico de todo el rally alcista desde marzo de 2009 refleja, en promedio de 20 trimestres, un volumen creciente hasta la fecha actual en que dicha media se ha frenado incluso apunta hacia abajo. Desde el segundo trimestre de 2009 cuando el mercado cambió de sentido hasta el tercer trimestre de 2015 el volumen siempre ha estado por encima de la media. Desde el último trimestre de 2015 hasta el cuarto de 2016 las cosas han cambiado, el volumen está por debajo de esa media. En resumen, el volumen ha disminuido mientras el indice ha continuado subiendo. En otras palabras, el combustible para subidas prolongadas es muy dudoso. No se trata de intentar diseccionar que parte de volumen corresponde a las manos fuertes y que parte a las manos débiles, el hecho irrefutable es que globalmente se sube con menos volumen y eso va contra la teoría.

¿Cuanta importancia tiene este hecho? De momento poca salvo que el viejo postulado de la teoría de Dow ya no se cumple, es decir que el volumen debería de acompañar a la tendencia. Los teóricos del volumen como Murphy, Wickoff, Pring, Elder, Ord, de entre otros, no se han alejado demasiado en sus estudios del viejo postulado de Dow. En el ejemplo del Nasdaq se puede decir que esto ha sido así hasta el cuarto trimestre de 2015. En el pasado ha ocurrido a veces que el volumen llega a un clímax comprador y a partir de ese punto entra en descenso mientras el precio continua subiendo. Los teóricos del volumen son concluyentes en este sentido, la tendencia se debilita cuando ello sucede. Por tanto si se debilita la tendencia el precio puede girarse en cualquier instante, bien la próxima semana, bien dentro de un año. Los poderosos inversionistas decidirán cuando y como. También se ha demostrado (crack de 1987) que la economía puede estar sana y la bolsa corregir sustancialmente. Como ejemplo que no como profecía, el oscilador de volumen mensual Chaikin señalaba una distribución de las manos fuertes un año antes del crack de 1987.

Algunos Indicadores característicos de volumen también apoyan el debilitamiento actual de la tendencia, o dicho en otras palabras, demuestran la fuerte distribución de las manos fuertes hacia el público en general que está pasando desapercibida en muchos analistas técnicos.

Flujo de dinero.

El clímax comprador se produjo durante el segundo trimestre de 2015.

Flujo de dinero Chaikin

Aquí señala el punto máximo de volumen comprador durante el primer trimestre de 2015.

Oscilador Chaikin

Igualmente la máxima presión compradora fue durante el primer trimestre de 2015.

El oscilador de volumen Chaikin muestra de manera muy visual la debilidad del volumen en la ultima parte del actual rally. Por supuesto que también en otros indices al tratarse de una debilidad generalizada. Por ejemplo:

S&P 500

Dow Jones Industrial.

Increiblemente se trata del indice mas débil en cuanto a volumen, decreciendo desde 2011.

Dow Jones Transportes.

ETF del Russell 2000

Comp siempre extraordinario

Buenos analisis, pero el mercado tiene su timing. Y uno no muere hasta que dios no lo quiere.

Un saludo.

Hay un buen artículo de Fisher en Marketminder.com tranquilizador:

CAPE ( Nothing to) Fear.

EL problema es el timing, en el análisis técnico todo es interpretable, esa es la grandeza, incluso en el hipotético caso de un razonamiento de divergencia de nada sirve si hasta que se activa se han subido xxx puntos, bajo mi gusto me gusta ver todo en contexto, creo que tengo memorizado el comportamiento de todos los indicadores estándar y propios y a todas las escalas, ojala tuviera una bola de cristal, solo comentare algo, con los indicadores que comenta FCO, por ejemplos de chaikin o flujo de dinero, valen para otros parecididos, traigo un SP500 últimos 20 años MES, mismo indicador, pues resulta que a principios del año 96 con un sp oscilante en 600 puntos y pico aprox tenemos un descenso de este mismo indicador hasta marzo de 2000 que alzanca los 1550 puntos, si hubiéramos hecho caso a esa indicación ?? de enero de 2006 hasta marzo de 2006 parece que desciende y SP500 se mantiene lateral alcista para luego el indicador seguir alcista y el precio SP también, DESDE Junio de 2013 HASTA DICIEMBRE 2014 el indicador flujo de dinero se mantiene lateral pero el precio SP500 consigue escalar desde los 1600 a casi 2100, desde diciembre de 2014 a diciembre de 2015 se mantiene el indicador chaikin en descenso y el SP500 empieza a tener problemas si bien es cierto que el precio sigue tocando los máximos 2100 determiandos meses hasta que en enero / febrero 2016 viene piñazo en precios para tocar el 1800, desde entonces se aprecia un aumento del Chaikin y aumento de precio en SP500 ya estamos casi 500 puntos por encima de esos minimos de 2016, yo entiendo que la divergencia se ha anulado, al final es como todo el tema este de indicadores / divergencias, etc que los precios siguen su dirección hasta que una vez se activan pues ......, pero el problema es ese, determinar el timing, de nada vale perderse tramos , conclusión no hay indicadores mágicos si no los combinas con otras cuestiones, eso es la dificultad del análisis técnico, en escalas amplias los procesos divergencia / precio pueden ser amplios, activarse o no activarse.

Buena aportación Beño.

Un saludo.

Muy buena aportación Juan,bien documentada,como siempre.

El timing está en el intradia , abrir y cerrar una posicion se hace en el intradia,

El Sp rompe el 2200 y gace un lateral por encia del 2250 , rompe el 2250 , pero desde maximos lo hace en dos modulos de Elliot, eso ya me hace sospechar del tipico fallo bajista , a continuacion un modulo de Elliot ,asea una onda de arranque al alza que lleva a romper maximos y tener una estructura alcista desde el 2233 que sige vigente y el 2300 como minimo está cantado

El origen de este movimiento es un fallo bajista, por eso los timing resultan dificiles, hay que estar muy familiarizado y para eso hay que estar delante de la pantalla

Particularmente los parametros que sigo solo me han dado situacion de peligro en Enero, es una situacion que duro poco tiempo, dias solo. Pero cada cual sigue sus sistemas.

La verdad es que esas divergencias no son significativas, ni relevantes. No miden la salud del mercado y ahora mismo es muy buena.

Lo digo por la amplitud, fuerza,....