Los principales índices europeos encadenan, con la de hoy, 17 sesiones moviéndose en un estrecho rango de precios. Justo esta indefinición comenzó el día después de las elecciones de Estados Unidos. Quizás el ejemplo más claro lo podemos ver en el Ibex 35 que, tras una apertura el día de las elecciones en 8.595 puntos, en las siguientes 16 sesiones ha cerrado entre 8.614 y 8.718 puntos. En el gráfico del Ibex desde 2012, podemos ver que el movimiento del Ibex se puede encuadrar en un movimiento lateral más amplio entre 8.600 y 9.200, tras romper al alza el canal bajista iniciado en abril del año pasado.

A priori, desde el punto de vista de la teoría de análisis técnico, este movimiento lateral debería ser de continuidad de la tendencia. Si previamente lo que estamos viendo es la ruptura al alza del canal bajista, se supone que se debería estar aprovechando los recortes desde septiembre para comprar. Pero, evidentemente, las dudas sobre cómo podría afectar un "no" a las reformas constitucionales propuestas en Italia está evitando que se produzca este rebote. Con bastante probabilidad, no será hasta el próximo lunes cuando el Ibex salga de este letargo que dura ya más de tres semanas.

Sin embargo, el principal índice italiano, que presentaba un aspecto casi calcado al del Ibex 35, en las dos últimas sesiones, está siendo el índice que más sube en Europa. Justo lo contrario de lo que podría resultar más lógico, ya que se entiende que es el índice que más se vería afectado en el referéndum. Pero los inversores se están posicionando para el caso de que la reacción al referéndum sea positiva.

Y este lateral tras la ruptura del canal bajista, también se está cumpliendo en los índices europeos más alcistas. El DAX alemán se está moviendo entre 10.100 y 10.750.

Viendo estos gráficos, están tan claros los soportes del Ibex y del MIB 30 italiano que los inversores tienen claro que basta con reducir riesgos si se pierde el 8.600 y 16.000, respectivamente. El movimiento fuerte del mercado al alza o la baja se producirá cuando salgamos del citado lateral. No parece que sea una osadía por parte de los inversores asumir el riesgo de comprar bolsa italiana, sino que una vez más parece que lo están haciendo por el respaldo que vuelve a mostrar el BCE. Esta semana en sus comparecencias, el amigo de los mercados Mario Draghi ha declarado que el BCE estaría dispuesto a aumentar significativamente las compras del bono italiano si se tensaran los ánimos tras el referéndum. Simplemente, estas declaraciones han servido para que la prima de riesgo italiana se estreche más de 20 p.b., tal y como se aprecia en el siguiente gráfico (en la parte superior la rentabilidad del bono italiano y alemán a 10 años y en la inferior el spread entre las dos curvas).

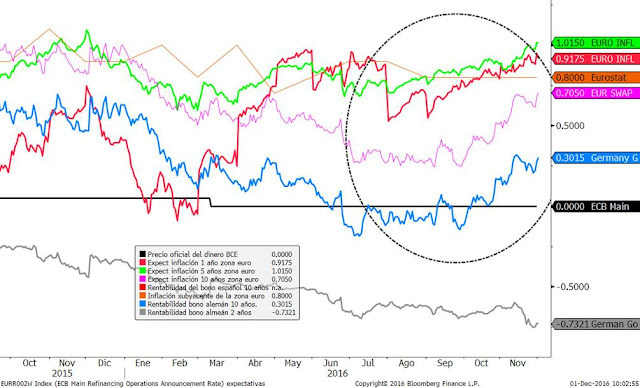

Indirectamente, también se está beneficiando la prima de riesgo española que estrecha más de 16 p.b. en las últimas jornadas (125 p.b. frente a 141 p.b. del pasado lunes). Y es que ayer ya comentamos que quizás en los bonos, el mayor riesgo lo encontramos en los bonos alemanes. La única justificación para que estén cotizando con tanta diferencia por debajo de las expectativas de inflación es por el efecto refugio frente al resto de bonos de gobierno europeos. Y es que las expectativas de inflación en Europa siguen repuntando, yéndose a máximos del año tanto las de 1, como las de 5 y 10 años. En el gráfico vemos cómo ahora sí que la rentabilidad del bono alemán (azul) se está comportando de forma similar a las expectativas.

Si se cumple lo que comentábamos ayer, los inversores de bonos alemanes quizás aún sigan viéndolo como refugio, pero si se confirma que la inflación en Europa tiende a situarse al menos en el 1%, será una presión que no soportarán los bonos y rotarán hacia otros bonos que ofrezcan una rentabilidad que al menos iguale a la inflación. Quizás no sea el resto de bonos de gobierno europeos los más beneficiados, por el enorme riesgo geopolítico existente, pero sí los bonos corporativos. Y es que hoy tenemos bastante presión en la inflación por el fuerte rebote del petróleo de ayer tras aprobarse en la OPET la reducción de la producción de petróleo en 1.2 millones de barriles diarios. Esto es positivo para la renta variable y negativo para los bonos.