Hoy cierra el primer trimestre del año y, a todas luces, el comportamiento es distinto del mismo periodo del año pasado. Todos los principales índices de renta variable, con la excepción de la bolsa japonesa, arrojan importantes revalorizaciones. Mercados emergentes que eran los activos más castigados el año pasado, hoy son los que acabarán liderando las plusvalías del primer trimestre. Los índices europeos este año sí que están acompañando e incluso superando (claramente el Ibex 35) el comportamiento de las bolsas de Estados Unidos.

En cuanto a la renta fija, los diferenciales de crédito se mantienen estables (bonos corporativos) y se aprecia cierta relajación de las primas de riesgo de los bonos de países periféricos. Los principales índices de volatilidad (Vix para S&P500 y V2x para el Eurostoxx) se relajan, lo cual apoya el movimiento alcista de las bolsas. El petróleo y resto de materias primas, a pesar del repunte de esta semana, sufre correcciones superiores al 5% en el acumulado del trimestre, un hecho que sin duda resta presión al alza reciente de las expectativas de inflación.

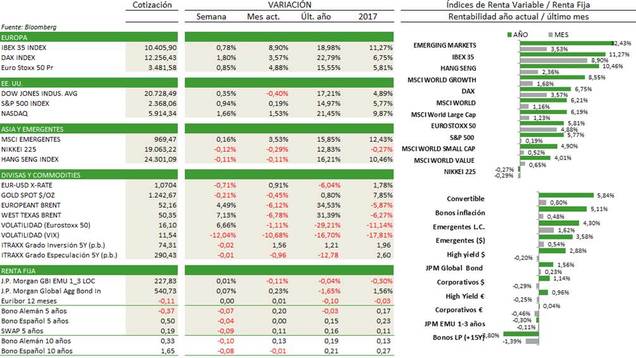

En la siguiente tabla mostramos el comportamiento de las principales referencias a cierre de ayer día 30 de marzo.

En cuanto a datos macro, la mejor forma de ver rápidamente la evolución de los mismos es a través de los índices de sorpresas macro. Tanto la macro en Europa como en Estados Unidos y Emergentes están mejorando expectativas en los 12 últimos meses. Este es otro apoyo claro a la tendencia alcista de las bolsas.

La duda es si, tras este buen inicio de año, podemos ver en el segundo trimestre una recogida de beneficios o una reversión del movimiento desde activos que más han subido a los activos que más han corregido. Evidentemente esto es algo habitual y ya en las últimas semanas estamos avisando de puede haber comenzado esta rotación. Hace varias sesiones advertíamos que las compañías de baja volatilidad del S&P500 estaban superando a las compañías de high beta desde que las bolsas de Estados tras las fuertes subidas desde las elecciones.

Sin ir más lejos, el dólar que comenzó el año con fuertes correcciones, en las últimas jornadas está rebotando. Esta misma semana veíamos que el Dólar Index estaba en soporte y podría recuperar posiciones. Actualizo el gráfico donde se aprecia que efectivamente este rebote se está produciendo.

El petróleo, presionado por la mayor oferta procedente del Fracking de Estados Unidos, ha corregido en el año. Pero podemos ver en el gráfico que el futuro del WEST Texas se ha frenado y está rebotando justo al acercarse a la zona de medias móviles de largo plazo (200 y 500 sesiones).

En los bonos ocurre algo similar. El futuro del BUND (precio del bono alemán) en este inicio de año ha coqueteado con perder la directriz alcista de los últimos años. Sin embargo esta semana está recuperando esta tendencia y cotiza de nuevo por encima de la media de 500 sesiones.

En definitiva, que la cotización de los activos financieros nunca es una línea recta. Aunque todo apoye a que la renta variable debería seguir la tenencia alcista, siempre hay otra serie de activos (incluso la liquidez) en los que a corto plazo se pueden abrir oportunidades en las que la rentabilidad/riesgo sea atractiva. Y esto provoca movimientos correctivos o laterales en los índices de renta variable. No sabemos si en este segundo trimestre que comienza se producirá una rotación de activos, si con la que se ha producido en las últimas jornadas ya será suficiente o si por el contrario, esta rotación no ha hecho más que comenzar.

Pero lo que está claro es que mientras la situación macro continúe la actual senda positiva, los datos micro también mejoran y, por supuesto, si el actual gobierno de Estados Unidos aprobase definitivamente el plan de reducción de impuestos y aumento del gasto público, daremos por seguro que los activos de riesgo seguirán siendo los protagonistas en el segundo trimestre. Además hay que tener en cuenta que en Europa se puede despejar las dudas sobre el aumento del populismo en Francia y Alemania, y el BCE podría despejar incertidumbre sobre el final de la política monetaria expansiva, lo que ayudaría a los bancos de la zona euro.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)