Feliz año a todos!

Dando respuesta a una pregunta de un internauta me salió

esta respuesta que quiero compartir con todos. No es ninguna recomendación de

compra ni de venta, únicamente unas reflexiones sobre cómo valorar una empresa

petrolera. Que al fin y al cabo se trata de valorar los activos / pozos actuales, los futuros y si voy a mantener la

rentabilidad a largo plazo.

CARACTERÍSTICAS DEL NEGOCIO

Las empresas petroleras suelen tener varios negocios

integrados cuyas rentabilidades y variables están relacionadas pero no siguen

el mismo patrón. En este punto hemos de diferenciar entre extracción (upstream)

y refino (downstream). Por tanto, a valorar sería:

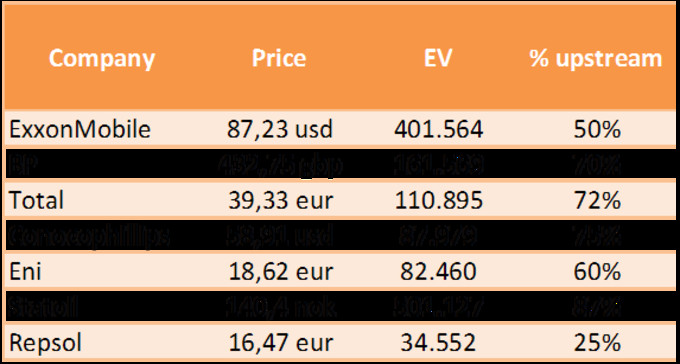

- Ratio de upstream (extracción) con downstream

(refino), no a nivel de ventas, sino a nivel de ebitda. La razón es que el

downstream tiene altas ventas con bajo margen. A mi me gusta cuanto más upstream

mejor. En este caso casi todas las empresas tienen un 70-80% de exposición a

upstream a excepción de Repsol que tiene un ~40% (sin YPF). Por tanto,

Conocophillips pasaría este filtro.

CALIDAD DE LOS ACTIVOS

Una empresa de estas me gustará saber si tienen o no buenos

activos. Un buen activo lo mido por coste de extracción, vida media de los

pozos y capacidad de mantener producción (esto se mide con la ratio de

reposición – replacement ratio)

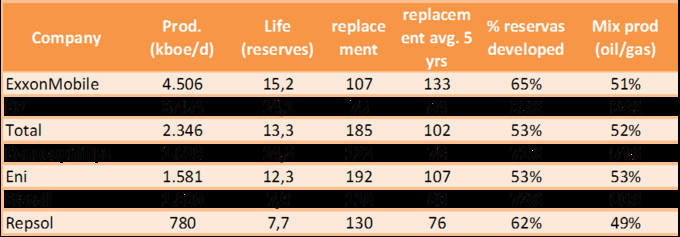

- La vida media de los pozos es la cantidad de

años que puedo estar extrayendo petróleo de un pozo al ritmo actual. Por tanto,

cuantos más años mejor. En este caso, COP tiene unos 14 años, lo que le hace

estar en una buena posición, ya que una empresa petrolera/ minera debería tener

un promedio de unos 15 años. En la parte baja encontramos a Repsol con 8 años.

- La ratio de reposición. Esto se mide por

barriles encontrados en un año dividido por producción. Si esta ratio es menor

a 100% significa que la producción

actual no la va a poder mantener y por tanto sus resultados. En este caso, la

mejor situada es Eni con una ratio de

192% para 2011, total con 185%, luego

viene el grupo de Repsol, Conoco y statoil con un nivel de 120-130%. Y por

último BP con 75%. No obstante, esta ratio debe mirarse como promedio de los

últimos años para ver realmente el impacto sobre la producción futura. En este

caso la cosa cambia, ya que únicamente Exxon, Total y eni tienen una ratio

superior al 100%, Conoco tiene un 78% y Repsol 76%. Por tanto, estas dos

últimas empresas van a necesitar invertir en compras / exploración en el

futuro.

CALIDAD DE LOS RESULTADOS

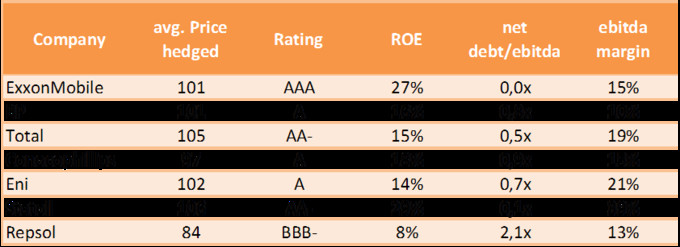

Luego hemos de mirar de dónde vienen las ventas, si de gas o

de petróleo y cuánto ha sido el precio promedio hedged.

- El mix de todas las empresas está sobre el 50%,

destacando statoil que tiene un 60% y BP con un 62%.

- Precio de venta: el cuanto al precio de venta,

casi todas las empresas tienen un precio que poco tiene que ver con el

benchmark. Normalmente suele tener un descuento por calidad, lugar, etc…

- Finalmente, por la parte de cuenta de resultados

miramos el margen ebitda, donde la mejor posicionada es statoil con un 39%

seguidas del “pelotón” del 15-20% para finalizar con Repsol (13%) y BP (10%).

Hasta ahora hemos visto calidad de las reservas, de la

producción y margen obtenido. Para mi por calidad me quedo con total, conoco y

statoil (tienen mucho upstream, con larga vida, razonables replacement ratios

con buenos márgenes)

VALORACIÓN

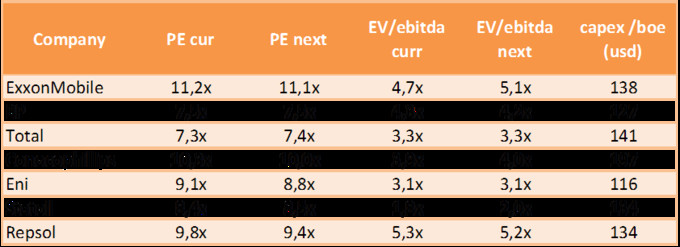

Ahora vayamos a ver los comparables teniendo en cuenta el

precio.

- En las empresas petroleras es mejor (para mi)

mirar el PE y los flujos de caja que el EV/ebitda. La razón son las altas tasas

que pagan las empresas (hasta un 70% en algunos casos) que desvirtúan el

ev/ebitda. Como ejemplo, statoil que tiene un ev/ebitda de 2x y un PE de 8.5.

Creo que para este tipo de empresas (petroleras) un PE de 10-12 ya debería ser

suficiente. La razón es por lo intensivo en capital que resulta este negocio.

- Por último cabe mirar las rentabilidades de los

últimos 10 años obtenidas por las reinversiones (el llamado ROCE de reinversión

pre tax). En este punto distan mucho entre empresas, destacando Statoil con

unos 30%, Exxon con unos 18% y Conoco con unos 15%. Luego ya vienen 10% de eni,

total y un nada despreciable 2% de Repsol. Por tanto, parece que el management

de las tres primeras sabe obtener buenas rentabilidades a los accionistas.

Para terminar, las empresas con buenos recursos parecen ser

exxon, conoco y statoil.

Exxon por las buenas rentabilidades que obtiene, la política

de dividendos y buy backs (en los últimos 4 años se ha gastado unos 75 bill usd

en recompras), y aunque para incrementar la producción en un 60% en el 2020 deberá invertir unos 50-70 bill (140 $/boe) en lso pozos de Kearl lake, Alaska gas,

greater gorgón y kashagan (entre otros) en 2020) parece que los podrá financiar

con los más de 30 bill de caja que genera.

Conoco por sus buenas reservas y su también buena tasa de

reinversión (aunque menor que exxon y statoil). Deberá invertir unos 50 bill (197$/boe)

en sus pozos, entre los que destacan alska gas, poseidon, y grater thurbury que

aportarán un 60% más de producción en 2020. Aunque menos agresivo que exxon,

conoco también se ha gastado lo suyo en buy backs (un total de 21 bill en los

últimos 4 años).

Por último statoil, que con las mayores rentabilidades de

reinversión se sitúa en una posición atractiva. No obstante, no tiene tantos

proyectos a largo plazo como los que pueda tener conoco y exxon, aunque más

rentables. Statoil se gastará unos 134 $/boe en sus proyectos para incrementar

un 70% su producción en el 2020.

Frente a este gasto en capex se debería ver entonces cuánto

se llevan empresas como seadrill, fred olsen o Halliburton porque quizá sea más

interesante.

Para concluir, decir que las empresas de commodities-

materias primas- hay que mirar tres factores: calidad de los activos/producción

actuales, calidad de los activos/producción futuros y la rentabilidad/beneficio

que obtendrá en el futuro.