El espectáculo aparentemente interminable de la campaña presidencial de Estados Unidos está entrando en su acto final. Al final de la noche del 8 de noviembre, Hillary Clinton o Donald Trump se convertirán en el nuevo presidente electo de la economía más grande del mundo. Aunque parece que los medios de comunicación han disecado todos los aspectos de las próximas elecciones, desde los servidores de correo electrónico a los tamaños de las manos, comparativamente poca tinta se ha derramado sobre cómo la elección podría afectar a los mercados de activos globales.

Este informe especial busca llenar esas lagunas. En las siguientes secciones, ofrecemos una visión general del proceso electoral de Estados Unidos y el calendario; Un vistazo a una pareja de las políticas económicas más orientadas al mercado de los candidatos; y un examen de cómo los mercados han reaccionado históricamente bajo diferentes regímenes políticos, incluyendo acciones accesibles para usar en su propio comercio.

¿Qué dicen las encuestas?

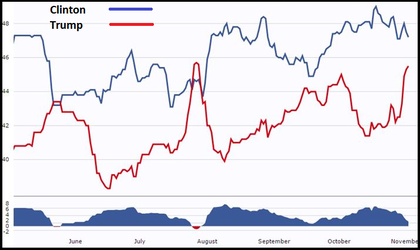

Las encuestas de opinión han sido volátiles a lo largo de las campañas nacionales, aunque Hillary Clinton generalmente ha mantenido una ventaja sobre su rival republicano. Dicho esto, las noticias de la semana pasada de que el FBI ha reabierto su investigación sobre el controvertido servidor de correo electrónico de Clinton, ha traído a Donald Trump de nuevo a una distancia sorprendente. Según el agregador de encuestas Real Clear Politics, Clinton actualmente está votando en 47.2% a nivel nacional contra 45.5% para Trump y la situación sigue siendo altamente fluida:

Empleando otros pronosticadores se puede extraer que Hillary Clinton tendría una probabilidad del 99 por ciento de ganar si las elecciones fueran hoy.

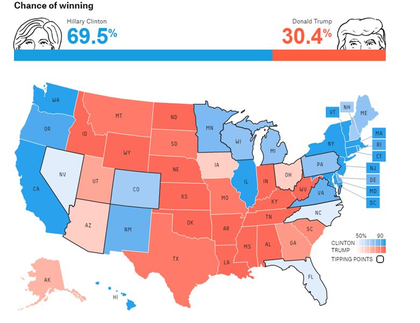

De hecho al considerar los datos históricos desde 1952-2012, es decir, los últimas 15 elecciones, el rango probable de movimiento en el margen de dos candidatos partir de este momento hasta el día de la elección ha sido de 10 puntos porcentuales, lo cual es la desviación estándar de las 15 elecciones pasadas. Por lo tanto, a pesar de que Clinton supera actualmente por un margen promedio de 7 por ciento (12 encuestas nacionales) y sin duda ganar una elección celebrada hoy, aún podía perder la presidencia, y desde un punto de vista puramente basado en la encuesta, sólo es favorecida por poco de ser Presidente elegido en noviembre (probabilidad: 70%), tal y como se muestran en los resultados obtenidos por FiveThirtyEight.com.

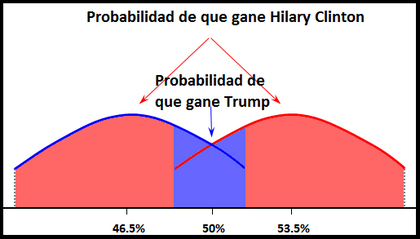

Sin embargo, en el caso de incorporar a las encuestas actuales la desviación típica de los posibles movimientos que se puedan dar en los resultados durante las ultimas 16 elecciones para tratar de estimar el movimiento que pueda producirse en las encuestas estas aún no arrojan una victoria asegurada para Clinton, pero si le dan un mayor margen.

En forma de diagrama que se ve algo como esto: dos curvas de campana centrada 7 puntos de distancia el uno del otro, cada uno con una desviación estándar de 10 puntos.

Al interrelacionar las curvas de desviaciones de los candidatos se formaría la gráfica anterior. En la imagen se aprecian dos zonas una rosa y otra azul.

En el caso de la zona azul se encuentra el escenario de que pueda ganar Trump, como se observa las posibilidades son mucho menores, de hecho, solo le concenden el 30%. Mientras que el 70% restante se le atribuiría la victoria a Clinton.

Política presidencial de los candidatos y su influencia en los mercados

Entre ambos candidatos, Trump y Clinton, existe una gran diferencia en cuanto a su influencia en los mercados. En el caso de Hillary Clinton se estima un panorama de estabilidad que ante un escenario de recuperación económica mundial sería bastante ventajoso para las bolsas mundiales ya que estas tenderían a desarrollarse al alza.

Mientras tanto, Trump desarrollaría un escenario completamente distinto, sus propuestas de renegociación de tratados de comercio internacional, migración y reducción de impuestos generaran gran incertidumbre en el mercado, así como un incremento del riesgo país ya que al reducir los impuestos no se favorecerán el desarrollo de estímulos económicos.

Por ello, la propuesta fiscal de Hillary es plausible mientras que la bajada de impuestos de Trump podría suponer un incremento del riesgo país y con ello los mercados se verían seriamente perjudicados.

Entre las propuestas de los dos candidatos se tienen muy pocas coincidencias, entre ellas se encuentran los estímulos económicos a Estados Unidos en el más profundo keynesianismo, es decir, a través de la inversión en infraestructura con el fin de reactivar la economía, así como incrementar el nivel de competitividad del país.

Sin embargo, para las compañías nacionales en Estados Unidos podrían verse perjudicadas por un incremento del proteccionismo y tratar de impedir el traslado de fabricas desde EE.UU. a otros países para así poder generar los puestos de trabajo en el propio país.

En el caso de Trump se esperaría que en el caso de ser presidente se incrementasen los aranceles a los productos exteriores, lo cual generaría que al eliminar la competencia de los productos extranjeros, los productores nacionales podrían tratar de aprovechar la protección para acaparar mercados e incrementar los precios de los productos, con los que solo se perjudicaría a la población estadounidense, los cuales se verían sometidos a la posible imposición de comprar productos más caros y/o de peor calidad los cual influirá negativamente en la competitividad de la empresa y, finalmente, en su capacidad de exportación desacelerando el crecimiento, ya que las empresas tenderán a centrarse en el aumento de la producción y en la distribución del producto y no en ofrecer productos de calidad.

Por otra parte, Clinton no se tiene claro que medidas tomaría pero si parece que tiene pensado replantear el tratado de libre comercio entre Estados Unidos, México y Canadá mediante el cual se proteja el empleo manufacturero del país, lo cual impactará en la economía mexicana especialmente, ya que gran parte de las exportaciones de México son productos manufacturados.

En cuanto al plano fiscal, Trump propone una bajada generalizada en los impuestos a empresas (del 35% al 15%), personas (0% para rentas inferiores a 29000 dolares anuales y el 33% a las personas que ganen más de 154000 dolares al año), eliminación de impuesto de herencias. Mientras que Clinton, mantendrá los impuestos actuales, pero reduciría al 0% los impuestos para las personas que ganen menos de 9275 dólares anuales.

Por otra parte, es necesario matizar una cosa, las políticas presidenciales, independientemente del candidato que gane las elecciones, aún tendrían que recabar el apoyo del Congreso antes de ser ratificadas en la ley. Tanto el Senado como la Cámara de Representantes están actualmente controlados por el partido republicano, pero los demócratas podrían concebir el Senado con una fuerte muestra el día de las elecciones.

Los dos candidatos también tienen puntos de vista muy diferentes sobre la política energética. Clinton ha declarado públicamente su meta de tener energía renovable "el poder de cada hogar en América dentro de 10 años" y reducir el consumo de petróleo en un tercio. Mientras tanto, Trump promete revivir el sector de los combustibles fósiles, incluyendo la eliminación de regulaciones onerosas sobre la industria.

Mientras tanto, el precio del petróleo se mantiene en un rango lateral, dentro de la tendencia bajista que se generó este año sosteniendo como resistencia los 53.2 dólares y como soporte los 45.

En el caso de que Trump llegue a la presidencia tendrá un impacto masivo en la producción de Estados Unidos reduciendo drásticamente los precios por el aumento de la oferta. Mientras que en el caso de Hillary Clinton, el efecto sería el contrario incrementando el precio por la reducción de la producción.

Por ello, uno de los principales afectados durante estas elecciones va a ser el precio de esta materia prima.

La Reserva Federal: El destino de Buck a corto plazo se entrelaza con Yellen

Posiblemente el impacto más significativo de la presidencia de Estados Unidos en la política económica mundial será de la elección de la presidencia de la Fed. La campaña de Hillary Clinton ha dejado claro que le gustaría aumentar la diversidad dentro de la Fed. Dicho esto, Clinton probablemente volverá a nombrar a la actual presidenta Janet Yellen (o quizás al actual gobernador de la Fed, Lael Brainard, quien es aún más pálido); De una manera u otra, una presidencia de Clinton seguramente aseguraría que las palomas gobiernen la Reserva Federal.

Trump, por otro lado, tiene un registro público confuso cuando se trata del Dr. Yellen. En el pasado, dijo que tiene mucho respeto por ella, pero sus comentarios últimamente han sido mucho más críticos, afirmando que Yellen debería estar avergonzada de sí misma y que está dejando las tasas de interés bajas para beneficiar a Obama. En este punto, parece improbable que Yellen sirviera un segundo término bajo presidente Trump, y su reemplazo sería probablemente más hawkish.

En cuanto al impacto a corto plazo sobre el dólar estadounidense, las expectativas de una presidencia de la Fed más ágil bajo un presidente Trump podrían proporcionar un impulso a corto plazo al dólar estadounidense. En contraste, la paciencia continuada del banco central más importante del mundo probablemente serviría como un contratiempo para el billete verde bajo Hillary Clinton.

Situación del SP500

Siempre pensamos que para vencer al mercado tenemos que ser los primeros en entrar y los últimos en salir, pero la realidad es bien distinta. La esencia para hacer buenas operaciones es conocer perfectamente cómo se mueve el mercado y que características debe de tener la curva de precios, a partir de ahí tener a paciencia suficiente para entrar en el momento de mayor probabilidad de éxito.

Un cambio de tendencia no se predice, se detecta. Considerando esto, podemos ver como en el caso de Estados Unidos, el SP500 ha corregido hasta alcanzar un punto de inflexión, los 2095 puntos, una zona de soporte importante para tomar posiciones alcistas.

De hecho, todo se encuentra acorde con el nivel de incertidumbre existente actualmente en el mercado en base a las elecciones presidenciales.

Por ello, el inversor deberá de confirmar su entrada.

Para confirmar la entrada se debe de esperar aque el precio supere su directriz bajista al igual que el oscilador RSI y el MACD posicionarse al alza. Hasta que estos tres eventos no tengan lugar el inversor no se posicionará en el mercado.

Situación del IBEX35

El aspecto técnico del mercado bursátil español parece ir mejorando paulatinamente, pero aun no se genera la confirmación del cambio de tendencia a corto plazo.

CONFIRMACION DE UN CAMBIO DE TENDENCIA

1.Rotura al alza de media móvil 150.

2. Pequeño recorte sin perder media móvil.

3. Superación del máximo del movimiento 1.

SI estos tres pasos se cumplen estamos ante un cambio de tendencia.

Cierto es que podemos seguir utilizando las líneas de tendencia para que nos avisen, ojo nos avisen de posibles cambios de tendencia, pero la realidad es que un cambio de tendencia es confirmado y por tanto donde tiene mayor probabilidad de éxito es cuando se produce lo siguiente:

- Perforación al alza de media móvil

- Pequeño recorte sin perder la media móvil

- Superación del máximo del movimiento 1

Siguiendo estos 3 pasos somos capaces de detectar la confirmación del cambio de tendencia, puesto que a partir de ahí tenemos en la cotización las características de una tendencia alcista: “una tendencia alcista tiene como características una secuencia de máximos y mínimos crecientes y además su media móvil 150 es ascendente y está por debajo del precio.”

En conclusión, durante las próximas sesiones se encontrará con un mercado volatil e inestable fruto de la incertidumbre a la que se encuentra sometido, los cuales una vez finalice el 8 de noviembre mostrara la dirección que tomará el mercado.

Buen trading amigos!

Les recomendamos los siguientes enlaces: