Estimado inversor,

La razón última de escribir una carta a nuestros inversores es ilustrar los resultados obtenidos. En nuestro mundo ideal, esta carta sería cada cinco años, pues es el horizonte mínimo al que nosotros invertimos. Entendemos, sin embargo, que nuestros co-inversores deben tener la información necesaria para juzgar nuestro trabajo. Con ese espíritu abordamos estas misivas trimestrales.

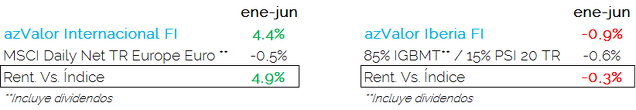

A continuación presentamos los resultados obtenidos por nuestros fondos. La rentabilidad individual de cada inversor depende del valor liquidativo al que suscribió:

Cartera Ibérica

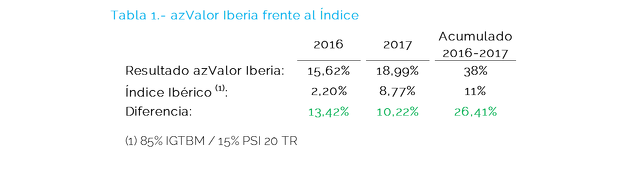

En el primer semestre del año la cartera ibérica tuvo un comportamiento absoluto negativo del 0,9%, ligerísimamente peor que el -0,6% del índice. No es la primera vez, ni será la última, que en periodos trimestrales (o incluso anuales) nuestro fondo se comporte peor que el índice. Lo que usted debe esperar como cliente de azValor Iberia es una rentabilidad significativamente mayor que la de los índices a largo plazo; y esperamos que nos juzgue con esa referencia exclusivamente (esto es válido como filosofía, y por tanto aplicable a TODOS nuestros fondos). La tabla 1 muestra el desempeño histórico de la cartera Ibérica frente al índice.

En dos años hemos generado casi 13 puntos porcentuales al año más que el mercado, y lejos de sacar pecho, debo advertirles de antemano que la probabilidad de repetir estos resultados en los próximos 10 años es cercana a cero. Estaremos muy satisfechos si logramos sacar entre 5 y 7 puntos porcentuales al año respecto a los índices en el futuro.

Entrando en la composición de la cartera, no ha habido movimientos muy significativos en el trimestre. Lo más relevante ha sido la desinversión en Telefónica, tras ganar sólo un 5% de rentabilidad (TIR). Nos siguen gustando mucho algunos activos (como el brasileño) pero vemos menos claros otros mercados.

También vendimos en su totalidad Almirall (TIR +34%) y Catalana Occidente (TIR 9,8%), así como parte de la posición en Técnicas Reunidas, tras las fuertes subidas. Con el importe de todas estas ventas pudimos comprar más acciones de Mota Engil, Jerónimo Martins, NOS, OHL y Tubacex, aprovechando sus fuertes caídas.

Seguimos optimistas con nuestra cartera Ibérica, compuesta por 24 negocios con buenas perspectivas y, lo más importante, comprados a precios que creemos permitirán una interesante revalorización a medio plazo. En concreto, y tras la creación de valor de este trimestre, vemos un potencial del 63% para el azValor Iberia.

Cartera Internacional

Si en el primer trimestre del año la cartera internacional perdía un 5%, a cierre del semestre ha dado la vuelta al marcador y a 30 de Junio ya subía un 4%, mejorando a su índice de referencia, que está ligeramente en negativo.

La serenidad demostrada por nuestros clientes, tolerando estas variaciones, es de agradecer, y como no nos cansaremos nunca de repetir, representa el 50% del éxito en lo que hacemos. Nosotros somos incapaces de prever las fluctuaciones de la bolsa, (nadie lo ha logrado de forma sistemática) y quien crea que hacerlo es esencial para invertir bien, no debería tener el dinero con nosotros. Un cliente me preguntó un día a qué nos dedicamos si no es a saber qué van a hacer los mercados.

Ahí va la respuesta, querido Gerardo. A esto nos dedicamos:

1. En primer lugar, a un trabajo relativamente mecánico:

- Recopilar datos históricos de una empresa como, por ejemplo, cuánto vende y cuánto gana, aunque hay muchos más.

- Ordenar esos datos en un formato nuestro que facilite su comparabilidad.

- Recopilar los mismos datos históricos de todas las empresas de la competencia.

2. A continuación, a un trabajo ya más complicado:

- Hacemos hipótesis de por qué los datos históricos son como son.

- Contrastamos esas hipótesis con expertos del sector.

- Tratamos de entender la adecuación entre los fines y los medios de los directivos principales de la organización, así como su grado de compromiso y honradez.

- Tratamos de obtener la visión que tienen de la empresa los proveedores, los clientes, los empleados, los competidores, el regulador, y en general, la de cualquiera que interactúe con la empresa.

3. Después, al trabajo de análisis que resulta definitivo a la postre:

- Tratar de estimar un rango de beneficios futuros de la empresa con el que estemos muy cómodos a la luz de lo anterior.

- Valorar la empresa.

4. Por último, a tareas específicas de Gestión:

- Tomar la decisión de comprar o no la empresa.

- Asignar el peso a esa empresa en función de su atractivo en relación con el resto de empresas de la cartera.

5. Sin olvidar que una vez que la cartera está confeccionada…

- Verificamos una vez al trimestre, cuando publican resultados, si las cosas marchan conforme pensábamos. También analizamos los resultados de los competidores. Con 70 empresas en cartera entre el azValor Internacional y el azValor Iberia, y a 3-4 competidores por empresa, esto supone tabular al año entre 850 y 1,100 resultados trimestrales.

De lo acertados o no que estemos con este itinerario depende el otro 50% del éxito. Nuestro departamento de análisis se parece pues a una factoría echando humo sin parar tratando de cubrir los puntos 1 y 5. Pero se asemeja, cuando aborda los puntos 2 a 4, al taller de un viejo artesano relojero que trabaja con lupa y bisturí, manteniendo el pulso y cuidando cada movimiento.

No todo el mundo trabaja de esta forma, y quizás tanta exhaustividad no sea ni necesaria, ni esté exenta de defectos. Desde luego, no elimina al 100% los errores, que seguiremos cometiendo, con una altísima probabilidad, en el futuro. A nosotros nos ha funcionado durante más de 20 años y creemos en ello. La prueba es que los empleados de azValor, junto a sus cónyuges, hijos y padres, somos el primer cliente de los fondos, con un 65% más de patrimonio que el siguiente grupo familiar. La intensidad de este proceso de análisis es el factor principal por el que somos tan celosos de nuestra propiedad intelectual y evitamos por norma general hablar de las empresas que estamos comprando.

Otra consecuencia de esta intensidad es que requerirá igualmente que con el tiempo vaya habiendo analistas que se gradúen, cambiando el mono azul de factoría por la lupa y el bisturí de relojero. Eviten la tentación de aplaudirnos a Fernando, a Michael o a mí mismo cuando lleguen los buenos resultados: sin una factoría que funcione no podemos hacer absolutamente nada. Al contrario, den las gracias conmigo a Javier Campos, Jorge Cruz, Victor Echazarra, Alberto Rodriguez-Fraile, Javier Orduna, Victor Moragas, y Will Moller: trabajan de sol a sol, y son una pieza clave en nuestro proceso de inversión.

A nivel de compañías no ha habido variaciones significativas en la cartera frente al primer trimestre. Comparto una reflexión curiosa que nos mandó Michael desde Londres el día de la gran caída de Facebook: todas las empresas cotizadas de Uranio del mundo valen menos de lo que Facebook perdió ese día; y esto, a pesar de producir la materia prima del 20% de la energía mundial, que además es una energía limpia, y sin los problemas de intermitencia de la solar/eólica.

Creemos que las 42 empresas que forman la cartera tienen un valor estimado muy superior al de su cotización actual (vemos un potencial superior al 100%). Las hemos adquirido tras fortísimas caídas en sus cotizaciones, mientras el resto del mercado no ha parado de subir. Aunque un semestre no es suficiente para concluir nada, ya se empieza a notar la mejor rentabilidad de nuestra cartera frente a los índices, y creemos que es sólo el comienzo, por la tremenda disparidad en valoración (nuestra cartera está mucho más barata que los índices).

Novedades en azValor

En este primer semestre se han incorporado cerca de mil clientes nuevos a los fondos de azValor. Con ellos, ya somos diecisiete mil seiscientos. El call center, dirigido por Jorge Santamaría, ha atendido 5,966 llamadas de clientes este semestre. Cada una de esas llamadas es importante para nosotros, porque visionamos 17,600 palomas blancas surcando juntas el cielo, y superando las rachas esporádicas de viento en contra… convencidas de que el viaje merece la pena. Pero siempre hay alguna que se rompe la pata o se lastima un ala; y entonces aparecen Jenny, Pilar, Ana o Jorge del call center que, con suma paciencia, aplican ungüentos, y alzando las manos, la elevan de nuevo, despidiéndola mientras reemprende el vuelo junto al resto. Si usted en algún momento se siente “paloma herida” o “paloma con miedo”, llámeles. Le curarán seguro, y si no saben cómo hacerlo, les remitirán a la UCI, donde el equipo de Beltrán Parages les espera con la bata verde y los guantes puestos. Una cosa es que no hagamos publicidad… ¡pero a los que ya han volado con nosotros no queremos perderles! (esto especialmente cuando la cartera tiene un gran potencial como ahora).

El equipo de Administración y Financiero, dirigido por Sergio Fernández-Pacheco, ha rubricado sin incidencias su tercera auditoría externa y la primera visita del supervisor español a nuestras oficinas. Sergio y su equipo son esa defensa férrea que, mundial tras mundial, se demuestra como la clave de la victoria. Porque para ganar, primero hay que llegar, y en un negocio cada vez más regulado un cumplimiento defectuoso puede resultar letal.

Nuestra iniciativa “Un Café en azValor” ha sido un éxito rotundo con casi MIL inscripciones. Nunca pensé que hubiera tanta gente con ganas de tomarse un café con Fernando y conmigo. De hecho, mi estimación estaba algo por debajo de un tercio... Viva la adrenalina de apuntarse al sorteo, y el equipo de Antonio San José le comunicará si ha resultado premiado. Prometemos una taza de recuerdo “edición limitada”, un buen café, y hablar durante media hora de lo que usted desee en el campo de las inversiones.

Los cursos de verano en El Escorial junto a la Complutense acaban de terminar con un éxito rotundo de participación. A los más de 70 alumnos se unieron cerca de 300 en streaming. Un plantel de ponentes de primera línea, y además los gestores “estrella” Alex Estebaranz, de True Value, Javier Ruiz, de Horos, Alberto Espelosín, de Abante, y Julio López, de Attitude lograron un performance espectacular. Sé que, aunque algunos clientes ansían conocer el detalle de nuestro análisis, a otros lo que hacemos les suena un poco a chino, y prefieren sin duda que dejemos de escribir y volvamos al trabajo. A los primeros les recomiendo encarecidamente que no se pierdan en diferido esa fiesta del Value Investing que hizo vibrar a un público entregado en El Escorial.

Con esto nos despedimos, agradeciendo su confianza. Para cualquier cuestión que tenga, no dude en ponerse en contacto con nuestro Equipo de Relación con Inversores.

Atentamente,

Álvaro Guzmán de Lázaro

Director de Inversiones y Consejero Delegado

(Podéis ver la Carta Trimestral 2T2018 online en .pdf aquí).