Estimado inversor,

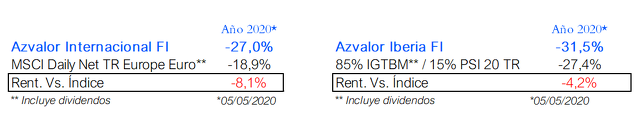

A continuación, presentamos los resultados obtenidos por nuestros principales fondos a cierre del primer trimestre de 2020.

La rentabilidad individual de cada inversor depende del valor liquidativo al que suscribió:

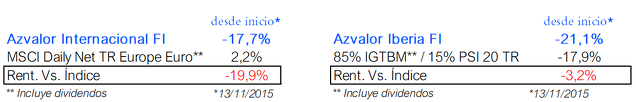

Desde una perspectiva más a largo plazo, a continuación, les mostramos la rentabilidad acumulada desde el lanzamiento de los fondos a finales de 2015 y su comparación con los índices de referencia:

En el primer trimestre de 2020 hemos visto cómo las bolsas se desplomaban. Entre el 19 de febrero y el 23 de marzo, el índice S&P500 caía un 34%, marcando un mínimo en 2.191 puntos, nivel que alcanzó en noviembre de 2016: en apenas un mes, se eliminaron casi 4 años de rentabilidad. Esta dinámica no-lineal de los mercados es su misma esencia, pero los seres humanos no estamos acostumbrados al pensamiento no-lineal. Entender esto ha sido clave para lograr nuestras rentabilidades históricas, y en nuestra opinión lo será para recuperar el atraso de rentabilidad que acumulamos en los últimos 4 años.

Como en otras caídas, una explosión de información nos ha bombardeado de pronto desde todas partes, pero quizás más aún en este caso, por tratarse de una pandemia que nos afecta a todos, de la que aún sabemos poco, y que ha sido narrada minuto a minuto por las redes sociales (algo que no sucedió el 11S). Cuando se juntan el miedo y el exceso de noticias, se incrementa el ratio ruido/señal de la información que recibimos. Si ya de por sí resulta difícil extraer la parte valiosa de cualquier noticia que nos llegue (señal), separándola de la que no lo es (ruido), hoy parece un imposible.

Como gestores de su dinero, nuestro papel es precisamente extraer la señal del ruido para proteger las inversiones. Haremos dos consideraciones: una táctica y una estratégica.

A nivel táctico, los momentos de caídas pronunciadas no son una novedad y en general nunca han sido un buen momento para vender. No sabemos más que usted sobre lo que puede suceder en el próximo mes o siquiera en el próximo año, y no creemos que nadie lo sepa. Esa es la mala noticia. La buena es que no hace falta saberlo para invertir bien.

A nivel estratégico, la rentabilidad de una cartera a medio plazo viene marcada por el nivel de partida de las valoraciones. Si éstas son altas, los retornos futuros serán malos, por muy buenas que sean las empresas. Y si las valoraciones son bajas, los retornos serán buenos a nivel agregado. Esto no solo es un ancla poderosa a la hora de gestionar un patrimonio con vistas a incrementarlo a medio plazo: es el único ancla.

Partiendo del activo de menor riesgo teórico en la moneda más aceptada hoy (el bono del Tesoro americano a largo plazo), la rentabilidad que nos ofrece es del 1%, cuando el objetivo de inflación de la Reserva Federal es del 2%. Así, quien busque seguridad se encuentra en la renta fija con un deterioro garantizado anual del 1% en su poder adquisitivo. No es una alternativa atractiva. Los índices de bolsa han tenido un fuerte rebote desde los mínimos (animados por los programas de estímulo anunciados) y se mantienen cerca de los niveles de valoración más elevados de la historia, y esto a pesar de que las perspectivas económicas no acompañan.

Nuestra cartera mantiene un sesgo muy marcado a empresas productoras de materias primas. Su denominador común es que parten de valoraciones atractivas, y eso es la clave. Sus diferencias son muchas. Veámoslo.

Nuestras inversiones en empresas mineras de oro se han comportado mucho mejor que el mercado, con ganancias de entre el 40% y el 100% en el último año. Y nuestras inversiones en empresas productoras de petróleo se han comportado mucho peor que el mercado en el mismo periodo, con caídas medias del 50%. Nuestras inversiones en empresas mineras de cobre y uranio están a niveles parecidos a los de hace un año. No es cierto, por tanto, el concepto de que las materias primas son una categoría uniforme, más allá de ese denominador común que las une, y que es lo más importante: un precio de partida muy atractivo.

La magnitud de la oportunidad actual de nuestra cartera frente al resto de alternativas de inversión es, en nuestra opinión, la mayor en 23 años. Esto no quiere decir que sea el momento donde más barata ha estado nuestra cartera en términos absolutos, sino donde más potencial tiene frente a otras alternativas.

En 1998 o en 2008 quizás estaba tan barata o más que ahora; pero en 1998 había muchas alternativas muy baratas (compañías de la “vieja economía”) y los bonos aún ofrecían rentabilidad real positiva. Y en 2008 casi todo el mercado de acciones estaba barato. Ahora los bonos están muy caros, el sector inmobiliario por lo general tampoco está barato y los grandes índices de acciones siguen, tras el rebote de abril, en niveles de valoración poco atractivos. Aunque estamos empezando a encontrar alguna oportunidad puntual fuera de los índices en compañías más tradicionales (no productores de materias primas), nos parece que los niveles de infravaloración no son por lo general tan atractivos aún.

Estas consideraciones tácticas y estratégicas son nuestra hoja de ruta, y creemos que es la mejor para navegar cualquier entorno futuro que acontezca.

La parte más difícil para obtener la rentabilidad que esperamos tiene que ver con la actitud del inversor, pues debe ser capaz de aguantar las fluctuaciones del mercado. Esto resulta siempre difícil. Históricamente, hemos comprobado que es aún más difícil cuando se invierte con deuda (por razones obvias, ya que el acreedor puede pedir el reembolso en el peor momento) o cuando psicológicamente se hace imposible porque se ha invertido un dinero que se necesita a corto plazo. En Azvalor siempre hemos recomendado evitar ambas situaciones.

Fuera de ellas, quizás ayude al inversor el símil siguiente. Imagínese que nuestro vecino de planta, con una casa exactamente igual que la nuestra, cada mañana nos hace una oferta para comprarnos nuestra casa (y otra para comprarle la suya). Y que ese precio fluctúa cada día, de tal forma que a lo largo de un año varía tanto como un 50% de máximo a mínimo.

A nadie le debería suponer un problema, pues nuestro vecino nos está regalando una opción. Y nosotros la ejercemos cuando lo consideremos oportuno, comprándole su casa cuando nos la ofrece por cien mil euros, o vendiéndole la nuestra cuando el precio es de 150 mil euros. Esto es exactamente lo que sucede en el mercado. Veámoslo con un ejemplo.

Nuestro “vecino” (el mercado) nos ofrecía acciones de Barrick Gold por debajo de 12$ en mayo de 2019. Parecía interesante comprarle a ese precio. Solo unos meses después, en septiembre de 2019, nos ofrecía ya 19,5$, más de un 50% por encima del precio de hacía solo cuatro meses. Cinco meses mas tarde, a principios de marzo de 2020, subió su oferta ligeramente, a 21$.

Pero en solo 20 días cambió de opinión y el 20 de marzo ya solo ofrecía 15$, un 30% menos que apenas un mes antes. Muchos pensaron: “Algo malo pasa con Barrick Gold”. Pues no. Apenas un mes más tarde, el 20 de abril, cambió de humor y ofrecía 27$ por esas mismas acciones, ¡casi el doble que el precio del 20 de marzo! Barrick Gold es una acción líquida que mueve al día casi $600mn; no se trata de movimientos amplificados, por tanto, por una escasa liquidez.

Otro “vecino” ofrecía por la petrolera americana Chevron 110$ el 20 de febrero y sólo 50$ (una caída del 55%) un mes más tarde, el 19 de marzo. Pero apenas algo más de un mes después, a principios de mayo ya ofrecía 90$ (una subida del 80%). Chevron es una empresa en la que se intercambian diariamente $1,500mn.

Ningún vecino está tan loco como para ofrecer cada día este tipo de precios. Y sin embargo el mercado lo hace cada día. El efecto perverso es que, precisamente porque las acciones son líquidas y se puede entrar o salir apretando un simple botón o haciendo una llamada telefónica, la mayoría de inversores se ven obligados a tener una opinión minuto a minuto, pues las acciones fluctúan minuto a minuto. Y esas fluctuaciones le afectan de forma negativa, generando miedo y euforia alternativamente. Así, lo que es una opción gratuita y algo fantástico en el caso de nuestro “vecino chiflado”, se convierte en una fuente de ansiedad cuando es el mercado quien nos ofrece la opción. En general, la mayoría que sucumbe a esa ansiedad suele comprar arriba (caro) y vender abajo (o sea, vender mal). Por eso es clave NO sucumbir.

En el caso de Azvalor, la gran mayoría de ustedes, los clientes, nos han dado una lección con su paciencia, pues apenas hemos tenido reembolsos en esta caída del mercado. Como grupo, NO HAN sucumbido a las presiones del mercado.

Siempre hay algún cliente que tiene más dudas, y nos recuerda en momentos adversos si “esta vez no será diferente”, añadiendo a la pregunta el recuerdo de nuestro error de inversión más reciente, y su posible repetición “en serie”. Nuestra respuesta a ellos es siempre parecida: todos cometemos errores, porque somos humanos; la clave es cometer pocos, y que los que se cometan tengan un impacto lo más reducido posible.

Así, en nuestras mineras de oro vamos ganando un 40% con Agnico, un 100% con Barrick, un 75% con Newmont… y sin embargo vamos perdiendo un 65% con New Gold. Esta pérdida en New Gold no ensombrece una rentabilidad AGREGADA fantástica en nuestras inversiones en mineras de oro.

De la misma forma, en nuestras inversiones en empresas productoras de uranio, ganamos un 10% en Cameco (que pesa un 9% del fondo) y perdemos un 30% en Nexgen (que pesa apenas un 0,5% del fondo), sin que ello haya empañado lo que es una rentabilidad relativa muy buena frente a lo que ha hecho el mercado (y que creemos que en este caso seguirá la senda que tuvieron las inversiones en mineras de oro, con rentabilidades esperadas muy altas).

En nuestras inversiones de petróleo perdemos de media un 50% y en algunos casos las pérdidas superan el 80%, por lo que la duda aquí es si nos hemos equivocado “en masa”.

Uno de los pilares de nuestro proceso de inversión es orientar los esfuerzos a evitar lo que se llama la Disonancia Cognitiva. Esta se da cuando aceptar la realidad es demasiado duro, y los humanos la negamos porque no estamos preparados para afrontar sus consecuencias. Hay muchos ejemplos de ello en la sociedad (recomendamos el libro de Matthew Syed, Black Box Thinking [Pensamiento Caja Negra]). El mayor, quizás, es cómo los fiscales americanos que han condenado a un inocente a la cárcel renuncian a cambiar de opinión y aceptar el error cuando son confrontados con pruebas irrefutables de ADN: el del condenado no coincide con el encontrado en el lugar de los hechos. En la industria de la aviación, sin embargo, los errores (en forma de accidentes masivos) quedan registrados en la Caja Negra y permiten evitar futuros accidentes.

Nosotros como inversores llevamos años tratando de aplicar el modelo de la aviación: los gestores de Azvalor comparten las cajas negras acumuladas de todos los accidentes de su periplo inversor común, y en el trabajo diario se esfuerzan junto a un equipo de otros 9 analistas por tratar de romper sus propias tesis de inversión a base de estudio, conversaciones con quienes piensan diferente, etc. Así, es casi una certidumbre que, como en el caso de las mineras de oro y uranio, habrá algunas inversiones en empresas petroleras donde la rentabilidad será negativa, o incluso muy negativa. Pero de forma agregada creemos que será, como en general ha sido en nuestros últimos 23 años, muy positiva. Nuestras tesis sobre el petróleo pueden consultarse accediendo a nuestra última conferencia de inversores .

Nuestro deseo es ayudarle a usted, nuestro inversor, a incrementar su confianza en nuestra gestión, para intentar no sucumbir a las presiones del mercado; el equipo liderado por Beltrán Parages de forma diaria, y los gestores con sus cartas trimestrales y las conferencias anuales, todos en Azvalor, estamos a su disposición para explicar más en detalle lo que hacemos, compartir la autopsia de nuestros errores, y el margen de seguridad que creemos contienen nuestras valoraciones. Vamos a ello.

________

Cartera Internacional

La cartera internacional ha sufrido una caída superior a la de los índices, por su mayor exposición al sector del petróleo. Podríamos dejar el análisis de su comportamiento reciente ahí, pero eso ocultaría una gran cantidad de información valiosa.

Como hemos comentado ya, nuestras mineras de oro, uranio y “tanqueros” (que suman un 40% del fondo) han ido bien, mientras nuestras empresas de petróleo (20% del fondo) han alcanzado nuevos mínimos históricos. ¿Y qué hay de valioso en lo anterior, si de todas formas la cartera, en neto, lo ha hecho algo peor que el mercado? Veámoslo.

En primer lugar, la buena marcha del oro, uranio y tanqueros creemos que pone en valor nuestras tesis de inversión en esos sectores, los fundamentales son muy favorables y de carácter estructural. Y, lo más importante, partían de valoraciones muy bajas y todavía calculamos un gran potencial.

Para ilustrar esto, les daremos solo algunos datos: el precio del oro y, en general, de las mineras, sigue por debajo de los máximos de 2011, mientras que todo lo que “le importa” al oro (masa monetaria, deuda global, tipos de interés, política fiscal, etc.) hace tiempo que pulverizó la cota de lo que, hasta hace pocos años, era siquiera imaginable; y todo apunta a que vamos a seguir avanzando por este territorio. Las compañías de tanqueros siguen cotizando a niveles por debajo de la media, a pesar de que están fletando los barcos a precios récord y de que, por factores de diversa naturaleza, el crecimiento de la flota global va a ser históricamente bajo. En el sector del uranio asistimos al mayor recorte de producción acumulado en una materia prima del que tengamos constancia, cuya demanda es esencial y prácticamente inelástica al precio. De momento el precio del uranio ha rebotado más de un 40% en el último mes, pero a 34$ por libra sigue lejos de los máximos históricos de 150$ (2007), y de los 75$ a los que cotizaba antes de Fukushima.

En segundo lugar, el shock sufrido por el sector petrolero ha abundado en la severa crisis que ya arrastraba desde final de 2014, lo que la ha convertido por un amplio margen en la peor de su historia. Esto ha deteriorado en mayor o menor medida el valor de las diferentes inversiones que tenemos en el sector, incluyendo la quiebra de una (puede que no la última) de las compañías de plataformas petrolíferas. A la hora de juzgar este error de inversión, y conscientes del riesgo de entrar en la estéril Disonancia Cognitiva antes mencionada, creemos relevante apuntar que la probabilidad condicionada de lo ocurrido (pandemia que ha paralizado la movilidad global, más guerra de precios en un cartel con casi 50 años de historia) seguramente fuera inferior al 0,1%. De poner el umbral por debajo y aplicarlo a nuestra historia, no lo habrían superado empresas como Virgin Media o Smurfit Kappa, que tantos puntos de valor liquidativo nos aportaron. Aun así, en todo momento mantuvimos limitado el peso (sobre un 6%) agregado de las compañías con riesgo de sufrir pérdidas permanentes de valor.

La buena noticia es que esta crisis va a causar un daño permanente en una parte de la producción global de crudo que ya se está produciendo a ritmo vertiginoso. Además, va a agudizar de forma intensa la situación de falta de inversión que acumula ya 6 años, con el ulterior impacto en la producción global. El shock en demanda es, sin embargo, temporal, en nuestra opinión, y la gradual reversión a la media tiene una alta probabilidad, lo que nos conduce a una situación de relativa escasez de crudo a medio plazo. Por tanto, si bien con un retraso, creemos que nuestro escenario ha ganado en grado de certidumbre. La bolsa descuenta otra cosa, y ha llevado las cotizaciones a niveles abismales (el índice del sector ha caído un 90%, algo que ya sucedió en su día con las mineras de oro); en algunos casos, líderes mundiales con balances y negocios sólidos han vuelto a cotizar a niveles de hace más de 30 años, lo que hemos aprovechado para elevar la calidad y robustez de esta parte de la cartera. Para ilustrar la oportunidad, piensen en el caso de Schlumberger, el número 1 mundial en servicios para la industria del petróleo y gas, con presencia en los 5 continentes, y que ha generado una rentabilidad media histórica sobre el capital empleado de más del 30%. La compañía llegó a valer 154.000 millones de dólares, y hoy vale 22.800 millones, lo que supone menos de 3 veces los beneficios que generó en el año 2014.

Como siempre hacemos en momentos de volatilidad, hemos tratado de crear valor con nuestras inversiones y desinversiones, intentando maximizar el binomio potencial y calidad. En el primer trimestre hemos reducido o vendido enteramente Hudson’s Bay, Eurocash, Compañía de Minas Buenaventura, Teranga, Sandstorm, Range Resources y EQT, fundamentalmente. Y hemos incrementado en Schlumberger, National Oilwell Varco, Galp, Maersk Drilling, Mosaic, Suzano, Golar y DHT, principalmente.

Pensamos que esta rotación ha generado valor. Sin embargo, el impacto de la presente crisis ha detraído una parte.

En concreto, hemos bajado nuestra estimación de precio de equilibrio del crudo a 50$ por barril, desde los 65$ que utilizábamos anteriormente. Esta hipótesis quizás resulte excesivamente conservadora, dado que con nuestro análisis este precio no será suficiente para abastecer el mercado a largo plazo, pero hemos preferido errar por el lado de la cautela.

Destaca también la reducción de nuestra valoración de Compañía de Minas Buenaventura. Los problemas surgidos en la mina de Orcopampa, y una revisión de las perspectivas en la mina de Yanacocha nos ha llevado por prudencia a reducir el valor estimado.

Con todo ello, nuestra estimación del valor del fondo internacional es de 206€ por participación, un 15% inferior a los 242€ que calculábamos anteriormente. Esto representa un potencial del 155% sobre el valor de mercado a la fecha de escribir esta carta* . Cualitativamente, la cartera es además una combinación de activos sólidos, incluyendo un buen número de compañías que son líderes mundiales. Algunas están atravesando un momento muy favorable (mineras de uranio, tanqueros, mineras de oro), y otras (petroleras) están a precios que solo se producen una vez cada 20-30 años. Apenas quedan compañías con deuda que tengan un peso importante, y es la cartera más líquida que hemos tenido desde que arrancamos a finales de 2015. Es esta una consideración importante, pues en el caso de que hubiera otra sacudida de los mercados que llevara a reembolsos en nuestra industria de fondos, los inversores que permanezcamos no nos veríamos afectados.

________

Cartera Ibérica

La cartera ibérica ha caído en línea con la bolsa española en lo que va de año (-30%). El mayor peso del sector petrolero se ha visto compensado por una menor exposición a los negocios que más sufren el impacto de la pandemia (especialmente algunos tipos de servicios); y nuestros negocios apenas tienen una exposición del 30% a la economía española, previsiblemente entre las más afectadas a nivel global.

En el trimestre hemos rotado la cartera a un ritmo superior al de costumbre, dadas las oportunidades surgidas a raíz de la gran volatilidad registrada. Las principales compras o incrementos han sido en compañías como Altri, Arcelor Mittal, Aena, Logista, Mapfre, Euskaltel y Bankinter. Y entre las reducciones o ventas destacan Ibersol, Zardoya y Acerinox.

Tras revisar la valoración de nuestras compañías, ejercicio que hemos abordado con el mismo filtro de prudencia ya comentado al referirnos a la cartera internacional (en general y específicamente en el sector petrolero), estimamos un valor de 186€, un -11,5% respecto al último publicado. Esto supone un potencial del 130%* . Aunque el valor estimado es algo inferior al anterior por la irrupción de la pandemia, la CALIDAD de la cartera ha mejorado. La crisis nos ha brindado la oportunidad de entrar en compañías que nos gustaban pero que cotizaban caras. De esta forma, los negocios con ventajas competitivas y sin apenas deuda actualmente pesan más de lo que lo hacían al final de 2019.

________

Actividad copartícipes

En lo que respecta a la actividad con inversores, durante el primer trimestre del 2020 hemos tenido ligeras salidas netas de nuestros fondos, aunque también una fuerte actividad de suscripciones brutas. Y no solo las suscripciones brutas, también la actividad de la compañía, en términos de operaciones, mantiene buen tono; hemos tenido un nivel de altas de nuevos inversores y nuevas aportaciones muy elevado. De hecho, en el tiempo que hemos estado en confinamiento (desde el 13 de Marzo) el número de nuevas altas de inversores y aportaciones adicionales se ha incrementado un 60% respecto a esas mismas fechas del año 2019, y marca un nuevo récord de operaciones en un periodo de ocho semanas. Agradecemos la confianza a los más de 300 nuevos inversores que se han incorporado en este periodo a los fondos de Azvalor y que se unen a los más de 17.000 ya existentes. La puesta en marcha del nuevo canal 100% digital de alta de participes ha ayudado sin duda a facilitar la incorporación de ese elevado número de nuevos clientes.

En este tiempo en el que hemos estado confinados, nos hemos visto privados de las reuniones presenciales con cada uno de los coparticipes. Pero ello no ha evitado que hayamos seguido manteniendo vivo el necesario contacto, más necesario aún en estos tiempos de incertidumbre y volatilidad. Y es que tras el preceptivo cambio del trabajo en nuestras oficinas al teletrabajo hemos mantenido nuestra actividad, supliendo las reuniones presenciales con un aumento de la comunicación escrita y telefónica.

Adicionalmente, hemos lanzado un nuevo canal de comunicación, complementario a los ya existentes (presencial, atención telefónica, Azvalor You, Azvalor en Twitter), en la plataforma Telegram. Pretendemos con ello seguir creciendo en compartir y divulgar ideas que nos han aportado algo de valor, y que confiamos interesen también al lector.

Finalmente, queremos presentar una novedad más. Al igual que hiciéramos con la iniciativa de “Un Café en Azvalor”, queremos ampliar la cobertura de las inquietudes específicas de nuestros partícipes. Para ello recogeremos las preguntas que vayamos recibiendo de ustedes, y nuestro equipo de gestión elaborará un documento escrito con las respuestas a todas ellas dos veces al año, que se enviará a los clientes que se den de alta en este servicio. Con esta iniciativa ampliamos a cuatro los foros en los que usted puede hacer oír su voz: nuestra conferencia anual a principios de año, el “Café en Azvalor” durante todo el curso, y estas respuestas por escrito de nuestros gestores otras dos veces al año (previsiblemente junio y diciembre). Confiamos en que sea de su interés y esperamos con ilusión sus preguntas. El equipo comercial se pondrá en contacto con usted para informarle de los detalles de este nuevo procedimiento.

________

Operaciones

Desde el punto de vista operativo, y por exigencias de la pandemia, hay que destacar el esfuerzo derivado de la necesidad de una migración urgente hacia el teletrabajo. El resultado ha sido muy positivo, y el 16 de marzo prácticamente todos los trabajadores de Azvalor estaban ya trabajando desde sus casas sin incidencias significativas, incluyendo todas las funciones que exigen interfaz con administradores, custodios y supervisores. La robustez de nuestra plataforma tecnológica nos ha permitido dar respuesta, en este nuevo entorno, al fuerte crecimiento del número de operaciones y nuevas altas de inversores que hemos procesado durante las últimas semanas. La nueva funcionalidad, que permite el alta de nuevos inversores a través de un proceso 100% digital, ha sido sin duda una herramienta muy útil en una situación en la que la gestión de documentación física es más complicada para muchos usuarios. Actualmente casi el 80% de las nuevas altas se están gestionando de forma totalmente digital, mejorando con ella la eficiencia de la compañía y reduciendo el riesgo operacional.

________

Conclusiones

Los resultados obtenidos desde que lanzamos Azvalor distan mucho aún de ser satisfactorios a nivel agregado. Nosotros, como principales clientes de los fondos, tampoco estamos satisfechos. Sin embargo, sabemos que aceptar momentos duros es el corazón de lo que hacemos, y confiamos en que, como otras veces en el pasado, los bajos precios pagados serán fuente de alegrías.

Retomando el concepto de no-linealidad con el que empezamos esta carta, los frutos pueden llegar en unos meses o en unos años, no demasiados. Detrás de nuestra cartera se esconde una brújula táctica y otra estratégica probadas en el tiempo, valoraciones de partida más atractivas que nunca en relación a los índices, un equipo de analistas cada vez más sólido y compenetrado, una cultura transparente de comunicación con el cliente, y una sólida gestión de las operaciones. En nuestra opinión, la combinación de todo ello arroja una alternativa muy sólida en un momento de mercado especialmente difícil de navegar.

Equipo Azvalor