Acabamos de publicar nuestra Carta Trimestral, correspondiente al cierre del año 2018, en la que Fernando Bernad, Codirector de Inversiones, junto con el resto de socios fundadores, exponen nuestra visión sobre las carteras y comentan las principales novedades de Azvalor.

Estimado inversor,

Me dirijo a ustedes por segunda vez en estas misivas trimestrales. Como solemos hacer en el último trimestre del año, más adelante en esta carta también participan los socios fundadores, Álvaro Guzmán de Lázaro, Sergio Fernández-Pacheco y Beltrán Parages.

La razón última de escribir una carta a nuestros inversores es ilustrar los resultados obtenidos. En nuestro mundo ideal, esta carta sería cada cinco años, pues es el horizonte mínimo al que nosotros invertimos. Entendemos, sin embargo, que nuestros coinversores deben tener la información necesaria para juzgar nuestro trabajo. Con ese espíritu abordamos estas misivas trimestrales.

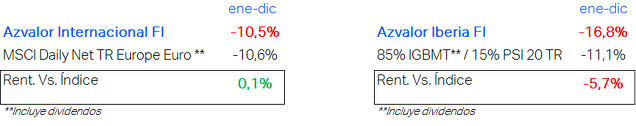

A continuación, presentamos los resultados obtenidos por nuestros principales fondos en el año 2018. La rentabilidad individual de cada inversor depende del valor liquidativo al que suscribió:

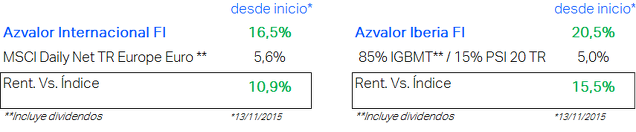

Si nos remontamos algo más de 3 años, desde su lanzamiento en noviembre de 2015, la rentabilidad de nuestros fondos es positiva y ha batido a sus índices de referencia, como refleja la siguiente tabla:

A final del año 2018 sumamos 1.300 coinversores más, que ya alcanzan los 18.100 en total, y hemos recibido entradas por valor de 82,2 millones €, todo en términos netos. Como hemos dicho muchas veces, nuestro objetivo es la rentabilidad y NO el crecimiento y, de hecho, tenemos un compromiso de capacidad máxima en 2.500 millones € en nuestros fondos principales que NO vamos a rebasar, precisamente para privilegiar la capacidad de generar rentabilidad frente al tamaño (asuntos que están reñidos).

Pero en el contexto de caídas recientes de las bolsas y en nuestros fondos es especialmente positivo y un mérito suyo (recuerden que el inversor medio suele “huir” en estos casos) que hayamos recibido entradas netas. Les recuerdo que la “fórmula” del éxito en el camino para lograr una gran rentabilidad tiene dos factores: 1) que el gestor acierte en elegir las inversiones: este es todo nuestro empeño y estamos convencidos de ello, y 2) que los coinversores estén alineados, no obligando al gestor a vender lo que, al contrario, quiere comprar, precisamente en el peor momento.

Adelanto del capítulo que solemos dedicar a novedades una de ellas que me parece especialmente pertinente. Desde el 4 de diciembre de 2018 ofrecemos la posibilidad de dar orden de suscripción periódica. En Azvalor siempre hemos recomendado la inversión en renta variable a largo plazo, y en la anterior carta recordábamos que históricamente ha generado mejor rentabilidad que las alternativas. El largo plazo es requisito porque la naturaleza de la renta variable es alternar ciclos de alzas y caídas más o menos pronunciados. Pero los datos demuestran, de forma aplastante, que apenas nadie ha sido capaz de acertar de forma sistemática cuándo es el momento óptimo de invertir. Por tanto, un buen consejo es no perder el tiempo pensando en el cuándo y hacerlo automáticamente, conforme se genere dicho ahorro. De hecho, la mejor estrategia es hacerlo de forma periódica y mejor cuanto mayor y más regular sea la frecuencia. Así, al beneficio inherente de invertir en bolsa a largo plazo sumamos la diversificación temporal en cuanto al momento.

Veamos un ejemplo extremo: supongamos que tenemos la mala suerte de decidir invertir en bolsa en el peor momento registrado de los últimos 100 años, en el Dow Jones en octubre de 1929, tras lo cual se produjo la mayor caída registrada en la bolsa americana, un 90% hasta el mínimo alcanzado en julio de 1932. Si esa hubiera sido nuestra única inversión, ¡habríamos tenido que esperar más de 30 años para recuperar el valor de nuestra inversión en términos nominales! Vaya mala suerte…. Supongamos ahora, sin embargo, que comenzamos a invertir una cantidad en ese mismo inoportuno momento, pero ahora hacemos una inversión periódica, mensualmente, de la misma cantidad durante los siguientes 34 meses hasta el mínimo de julio de 1932. Pues bien, en este segundo escenario el inversor ya habría ganado dinero en términos reales en 1936, y al cabo de los 30 años, ¡habría obtenido una rentabilidad real anualizada del 13%! Tal es el efecto positivo de la diversificación temporal a los precios que se dieron en un caso real, nada más y nada menos que en pleno “crash” del 29.

Podéis leer la carta completa, aquí: https://www.azvalor.com/anunci...