Después de la polémica

que está levantando últimamente el inversor Carl Icahn debido a las

cartas y “recomendaciones” que está mandando a los directores y

consejeros de Ebay, decidí hacer un pequeño estudio sobre como

afecta la entrada del Bárbaro, así es como lo apodan, a la

cotización de las compañías.

Vamos a empezar viendo

como se comporto la más grande de las compañías tecnológicas,

Apple, después de que Icahn se pusiera en contacto con Tim Cook y le

dijera que la compañía tenía demasiado dinero y que no era un

banco. Por lo que tenían que repartir las ganancias. Además de

escribir una carta en su blog donde pedía que Apple recomprara

acciones por valor de 50000 millones. La carta la podéis leer aquí

http://www.shareholderssquaretable.com/our_letter_to_tim_cook/

En el gráfico de arriba

podemos ver como en un principio la entrada de Carl Icahn en el valor

tiene un efecto llamada sobre el resto de inversores lo que hace que

la cotización suba rápidamente. Pero es un efecto efímero ya que

unas semanas después el valor vuelve a precios incluso inferiores de

los que presentaba en un primer momento.

Al fijarnos en el momento

en que Icahn pone a disposición del público general sus

recomendaciones respecto a Apple, mediante una carta en su blog, se

observa como la acción comienza una nueva senda alcista, seguramente

por que los especuladores entienden que las recomendaciones que hace

este lobo son beneficiosas para la empresa. Por último, vemos como

una vez llegado a un acuerdo con la empresa el valor de la compañía

se estabiliza. Tendremos que seguir observando su comportamiento en

el futuro para ver el efecto final pero en un vistazo rápido

podemos apreciar un fuerte efecto inicial que se disipa a lo largo

del tiempo. Lo que puede ver con la política de inversión del

Bárbaro, pues a diferencia de Warren Buffet, cuando entra en una

acción no siempre es para quedarse durante mucho tiempo.

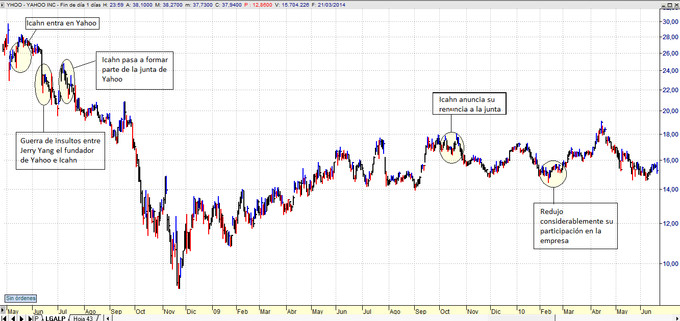

En el caso de Yahoo la

relación entre Icahn y sus dirigentes acabo siendo más peliaguda,

pues llego a haber una guerra de insultos entre ellos hasta

que paso a formar parte de su junta y así consiguió llevar a cabo

sus exigencias. El asunto incluso llego a los tribunales. En cuanto

a la evolución de la acción se puede apreciar como, tanto en el

momento en el que entró, como en el momento en que pasó a formar

parte de su junta, la empresa se apreció. Si bien el saldo total de

su periplo por Yahoo sería negativo pues se desarrolló en una época

muy díficil para la renta variable. (el inicio de la crisis).

Netflix es quizás la

mejor de sus operaciones en los últimos años, aunque tampoco estuvo

exento de sus trifulcas con los propietarios ya que pretendía vender

la compañía a uno de los gigantes tecnológicos y estos se oponían

a ello. En cuanto a lo que reflejan los números es que su entrada a

la empresa le supuso una revalorización a esta del 14% en un día.

Esta subida prosiguió en el tiempo, apoyada en los buenos resultados

empresariales que obtuvo en esos ejercicios. La nota peculiar esta

vez se da cuando vende el 5% de su accionariado, pues su hijo estaba

en contra de tal operación al entender que el precio todavía estaba

infravalorado e Icahn le dijo que en caso de equivocarse con la venta

él le haría un pago que compensase las posibles minusvalías.

En el caso actual, el

cual provoca este reflexión, el accionariado de Ebay se ve en una

situación muy similar a la que vivieron los de Apple o Yahoo. Pues

Icahn les reclama que realicen un spin-off de la compañía

Paypal, piensa que Ebay frena la expansión y las posibilidades de dicha compañía. (Podéis leer una de las cartas que les manda aquí). En

cuanto al valor bursátil de la empresa en un principio muestra un

comportamiento favorable gracias a la entrada de Icahn y ahora parece

que existe una pequeña depreciación debida a las trifulcas

interiores que se están produciendo entre inversor y dirigentes.

Veremos como acaba esto, pero de pasar como en el caso de Apple y

acabar ganando el Bárbaro podíamos ver buenas revalorizaciones en

esta compañía, motivadas en mi opinión por la disipación de la

incertidumbre que en este momento aleja a los inversores más cautos

de la acción.

De este análisis podemos

sonsacar las siguientes conclusiones:

Cuándo Icahn entra

en una empresa está tiende a revalorizarse en los días sucesivos.

Este efecto llamada

inicial suele disiparse en el tiempo.

Si invierte en estas

empresas tiene que esperar cierta volatilidad pues sus comentarios

afectaran tanto negativamente como positivamente a la acción y

tenga por seguro que el Bárbaro no es de los que se calla.

En todas o casi

todas las operaciones en las que se inmiscuyó salió con

plusvalías.

Sea como fuese, Icahn es

uno de esos inversores a tener en cuenta pues su fondo el Icahn

Enterprises lleva un rendimiento del 840% desde el año 2000,

batiendo incluso al Bekshire Hathaway, fondo del oráculo de Omaha,

que lleva un 250% en el mismo periodo.