A día de hoy Gowex se llevaba todos o casi todos los titulares cuando se hablaba de una empresa del MAB que estaba registrando un crecimiento espectacular en sus cuentas y que además su evolución en bolsa también estaba siendo impresionante.

Pues parece que va a tener que empezar a compartir este honor con Carbures. He hablado en alguna ocasión de Carbures pero sinceramente no he mirado apenas sus cuentas. Estaba esperando los resultados anuales de 2012 para empezar a profundizar en la compañía. La verdad es que dada la evolución en bolsa que lleva registrada la acción de Carbures, voy a adelantarme y empezar a seguir más de cerca de esta compañía.

Por dar algunos datos de su impresionante evolución en el MAB, dejo los siguientes puntos:

- Debutó el 23 de marzo de 2012 a 1,08 euros por acción con una capitalización de 14,1 millones de euros.

- El 28 de marzo de marzo de 2013 cerró en 4,39 euros (+306%) con una capitalización de 74,8 millones € (+430%)

- La capitalización ha crecido mucho más que el precio por acción al haber realizado durante este año 3 ampliaciones de capital con las que ha captado 7,7 millones de euros y que ha hecho pasar de tener 13,1 millones de acciones el día de la salida al MAB, a tener hoy 17,1 millones. Por lo tanto, la subida en bolsa tiene todavía más merito cuando se han emitido durante este tiempo 4 millones más de acciones (un 30% más de las que había en el debut en el MAB).

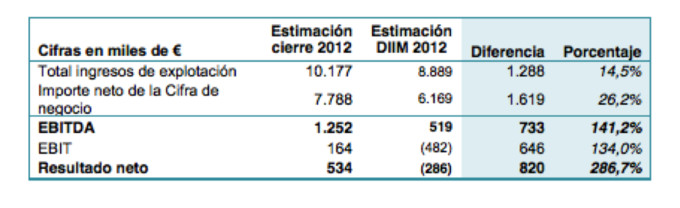

En cuanto a los resultados anuales, aunque no tenemos todavía los resultados auditados, sí que tenemos un avance y una estimación que dio la compañía el 27 de febrero. Los ingresos suben un 14,5% hasta los 10,1 millones de euros, la cifra neta de negocio un 26%, el EBITDA sube un 141,2% pasando de un beneficio de 0,5 millones en 2011 a uno de 1,25 millones en 2012, y por último el resultado neto pasa de unas pérdidas en 2011 de 0,28 millones de euros a un beneficio neto de 0,53 millones de euros.

Como siempre lo importante es intentar conocer el futuro de las cuentas de Carbures para intentar hacernos una idea de lo que puede valer a día hoy la empresa. Al no tener apenas información, se me hace un poco difícil intentar estimar los resultados de 2013. Intentaré buscar más información y analizarla para ver si realmente la compañía sigue estando atractiva o por el contrario se están descontando unos números que harán muy difícil que la acción siga subiendo dada la exigencia de las previsiones que se esperan.

A bote pronto, y como digo sin apenas información y sin haber analizado la empresa, una capitalización de casi 75 millones de euros con un beneficio neto de 0,5 millones de euros (PER 2012 aproximado de 150x) y con un EBITDA de 1,2 millones, me hace pensar que la valoración en bolsa de Carbures es elevada. Como digo, lo importante es el futuro y tener ciertas previsiones de los resultados de 2013 y de 2014 por lo menos para intentar situarnos un poco. Pero es que aún pasando el beneficio de 0,5 a 4 millones en dos años, lo que supone multiplicar por 8 el beneficio neto, el PER lo tendríamos en 18,7x lo cual es un PER ya algo elevado aunque se podría justificar perfectamente por el elevado crecimiento registrado y esperado. Pero repito que tendría que multiplicar por 8 el beneficio neto en dos años para justificar más o menos la cotización de hoy. En cuanto al EBITDA, pasa más o menos lo mismo. Multiplicando por 8 el de hoy tendríamos un EBITDA para 2014 de 9,6 millones de euros. Habría que conocer la deuda neta de la empresa, pero estimando una deuda neta de 5 millones de euros, la cual creo que va a ser superior durante este tiempo, tendríamos un Valor Empresa / EBITDA de 8,3x para 2014. Digo lo mismo que con el PER. Sería un ratio aceptable y bueno dado el crecimiento de la compañía, pero que tiene detrás unas previsiones que cumplir muy exigentes (multiplicar por 8 el EBITDA en dos años y el beneficio neto también). No se si la compañía mueve estos números, pero si mueve la mitad, es decir multiplicar por 4 los beneficios lo cual sería impresionante también a nivel de resultados, tendríamos que irnos a 2016 o más adelante para justificar la cotización de hoy, ya que tendríamos que sacar ratios a dichos años para obtener unos buenos y aceptables. A mí personalmente irme a 4 ó 5 años en adelante para justificar una inversión no me gusta. Si de un año para otro o pasados dos años las compañías pueden cambiar radicalmente por diferentes motivos, irnos más allá de dos años para justificar ratios a día de hoy de por ejemplo un PER de 100x o un VE/EBITDA de 30x creo que es asumir un riesgo que pocas veces debería asumirse.

Pero bueno, cada uno invierte con la información que tiene, con los números que estima oportunos en cada empresa y con la confianza que le da el negocio de una determinada empresa y si equipo directivo.

Intentaré obtener más información de Carbures, pero siento ser un poco aguafiestas, pero la cotización de hoy me parece demasiado exigente para los números y previsiones a futuro de la compañía.

P.D. Alguno me dirá que la evolución en bolsa de Gowex, de la que soy accionista, es también espectacular y que sigo confiando en ella como inversión. Como siempre las comparaciones son odiosas pero es que Gowex nunca ha tenido los ratios que presenta Carbures. Además es que si Gowex duplicara en un par de años los beneficios de 2012, lo cual no lo descarto, presentaría un PER 2014 de 13,5 o menos y un VE/EBITDA de 5 o menos (a la espera de conocer los números oficiales de 2012) lo cual sí que entiendo que son unos ratios muy buenos dada la evolución de la compañía y el crecimiento registrado en los últimos años (desde 2008).

Corrección:

Sobre la deuda neta he cometido un error al mirar las cuentas del primer semestre. Dejo un comentario que he dejado en mi blog sobre la deuda financiera neta. En vez de 5 millones de euros, casi podríamos decir que es nula.

"El tema de la deuda financiera, sólo he mirado las cuentas del primer semestre de 2012 y la verdad es que he tomado erróneamente las deudas totales a largo plazo y a corto plazo, cuando creo que debería haber tomado las deudas con entidades de crédito a largo plazo y a corto plazo.

Por lo tanto, podíamos estimar que la deuda financiera podría llegar incluso a ser nula en un escenario positivo. De todas formas, es cierto que sería baja. Estimando que no hay deuda, el VE / EBITDA 2012 sería de 62,5 veces (exagerado). Entiendo que lo que hay que mirar es el futuro. Si consigue como he comentado multiplicar por 8 el EBITDA, el VE / EBITDA en 2014 sería de 7,8 veces. Un ratio bueno pero que exige multiplicar por 8 el EBITDA. Por lo tanto, digo lo mismo que en el post, que cada uno invierte según sus previsiones y con la info que dispone. Yo creo que estos ratios exigen mucho para que la cotización de hoy (4,39 euros) siga siendo atractiva."