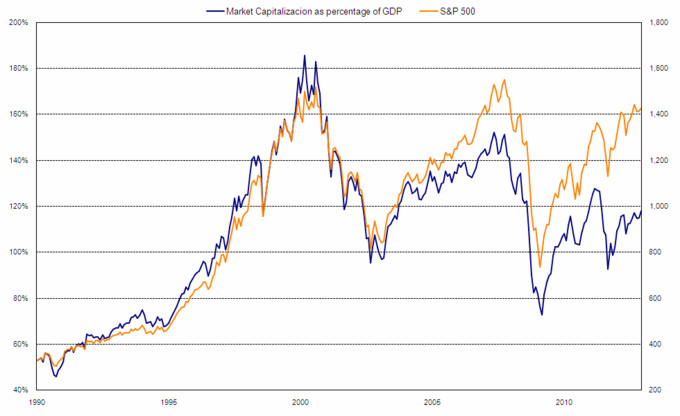

El gráfico de esta semana representa la capitalización de la bolsa en porcentaje sobre el PIB en Estados Unidos frente a la evolución mensual del índice S&P 500 desde el año 1990.

Este ratio es popularmente conocido como uno de los preferidos por el inversor multimillonario Warren Buffett, actualmente el cuarto hombre más rico del mundo. Según él mismo comenta, es una de las mejores medidas de valoración del mercado de renta variable, de manera que se pueda detectar si la bolsa está cara o barata en un momento dado.

En una entrevista a finales del año 2001 en la revista Fortune, Buffett señalaba que un nivel de compra entre el 70% y 80% podría funcionar bien, mientras que cuando se aproxima a 200%, como sucedió en el año 2000, marcaría un mercado muy recalentado y, por tanto, peligroso. La última vez que se situó en niveles atractivos para la compra de acciones fue en el suelo de Marzo de 2009.

Asimismo, como se puede observar en el gráfico la correlación con un índice de mercado representativo, como es el S&P 500, ha sido muy fuerte, como no podía ser de otra manera. En estos momentos, la capitalización del mercado es aproximadamente un 18% superior al PIB, mientras que en el máximo en Octubre de 2007 este valor alcanzó el 51%. Por lo tanto, atendiendo únicamente a este indicador la bolsa aún estaría relativamente barata. Como curiosidad, en el periodo de estudio considerado de 23 años el valor medio se situó en el 9%.

Sin embargo, me gustaría llamar la atención sobre el último tramo de subida con otro enfoque, ya que parece que se ha perdido parte de esa correlación que tenían el indicador y el índice. Como se aprecia, el S&P 500 se acerca a máximos, mientras la capitalización del mercado sobre el PIB se encuentra todavía al nivel de Junio de 2011.

Observando cada componente, por un lado la capitalización a finales de Diciembre sólo alcanzaba el nivel más alto desde Mayo de 2011, de manera que parece que no todos los valores estén acompañando la subida. Por otro, el reciente estancamiento del PIB en el último trimestre del año ha influído de hecho positivamente en el indicador, ya que de lo contrario el nivel sería más bajo aún.

Esta divergencia, sumada a varios indicadores que marcan un techo en el medio plazo, estaría quizá advirtiendo de posibles caídas. En mi opinión, uno de los motivos podría ser que una buena parte de la subida de las bolsas desde mínimos se ha producido gracias a los estímulos de la Reserva Federal, conocidos como expansiones cuantitativas o QE's.

Aunque quizá no es fácil de ver, pero en los dos techos anteriores en el año 2000 y 2007, se produjo en ambos una ligera divergencia con el indicador y, mientras el S&P 500 volvía a superar los máximos de los meses previos, el primero se mantuvo constante o ligeramente decreciente.

Más datos y gráficos a diario en Twitter: @_perpe_

Perpe.