La actual corrección de las bolsas mundiales está provocando temores a una nueva recesión global. La cuestión es si los mercados pueden estar corrigiendo en exceso ante un escenario macroeconómico incierto.

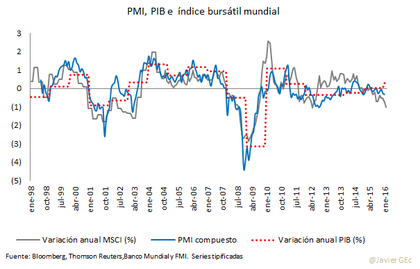

A partir de una serie de gráficos, voy a tratar de arrojar algo de luz sobre la evolución, en perspectiva, de las bolsas, indicadores de confianza PMI y PIB mundiales.

Existen referencias tanto de las bolsas mundiales –a partir del MSCI ACWI- de los indicadores de actividad - PMI de Markit- y de la variación del PIB -estimaciones del FMI y Banco Mundial- que permiten hacerse una idea de la coyuntura global aún a riesgo de perder detalle, dado que cada área geográfica tiene su propia coyuntura macroeconómica y características singulares en sus mercados de acciones.

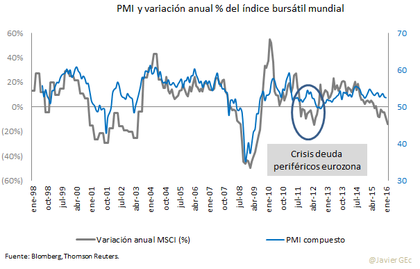

Una comparativa entre las bolsas y el PMI indica que los mercados posiblemente hayan corregido en exceso

La evolución del PMI compuesto -manufacturero y servicios- muestra cierta corrección en el inicio de año (datos a enero 2016) pero tampoco en la proporción que descuentan los mercados. Una buena referencia sobre la situación de las bolsas, es el indicador de confianza ZEW de los analistas que se publicó el martes, y cuyo componente de expectativas sobre Alemania ha pasado de 10,2 en enero a 1,0 en febrero. El instituto cita en su último informe las preocupaciones sobre un creciente riesgo de impagos del crédito y su impacto en un desplome en el precio de bonos y acciones de muchos bancos en Europa, Japón y EE.UU.

Podríamos estar en un episodio como el de 2012, cuando las dudas sobre la supervivencia del euro tras la crisis de la deuda soberana griega, y más en general de las economías periféricas, afectaron a los mercados que registraron descensos anuales. En esos momentos los indicadores PMI no evolucionaron de igual forma.

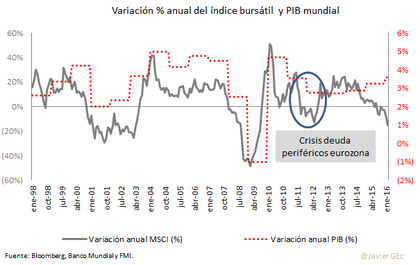

Divergencia aún mayor entre PIB y bolsas

Esa divergencia es aún más notable entre la evolución de los mercados y las previsiones de crecimiento del PIB -en este caso del FMI- para 2016. Hay que considerar que actualmente confluyen diversos factores que podrían explicar la elevada incertidumbre para el inversor como son el cambio en el sesgo de la Fed, las perspectivas de crecimiento en China, la solidez de las economías emergentes, la caída del precio del crudo como señal de menor demanda y actividad, o la situación de los bancos en determinados países.

Como se puede observar en el siguiente gráfico, en el citado episodio de crisis financiera de 2012 la economía global no entró en recesión - si bien es cierto el PIB de la eurozona sí que obtuvo tasas negativas.

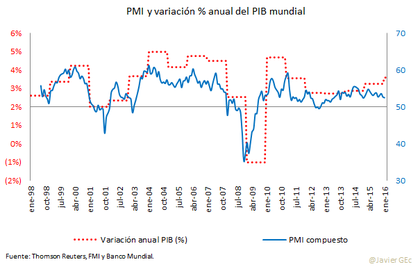

PMI sí indican menor crecimiento del PIB global

Más recientemente, las previsiones son de un mayor crecimiento del PIB mundial -en el caso del FMI 2016 3,6% vs 2015 3,2%- mientras que los indicadores de actividad PMI apuntan en la dirección contraria.

Hay por lo tanto un deterioro en las expectativas de actividad que no estaría aún incorporado en las previsiones macroeconómicas -en el caso de los analistas privados, estiman un mantenimiento del crecimiento del PIB global en el 3,1% según consenso de Bloomberg-.

Resumen: es posible que las bolsas corrijan parte de sus descensos y que las previsiones de crecimiento económico se revisen a la baja

En definitiva, bolsas, previsiones de crecimiento del PIB e indicadores de actividad divergen en el inicio de 2016. El escenario más plausible -con la información de la que se dispone hoy, hay que destacar que los escenarios cambian continuamente con el tiempo- es que la actual incertidumbre mundial esté pesando notablemente en los mercados financieros y, que por otra parte, se produzca una revisión a la baja en las estimaciones de crecimiento del PIB.