Siempre se ha creído de manera generalizada que

la bolsa ofrece más riesgo pero también mayor recompensa que los bonos si se

aguanta el suficiente tiempo invertido. Últimamente, a raíz de

la crisis, numerosos estudios empiezan a poner en tela de juicio que esto sea

así.

Por ejemplo, la prestigiosa Escuela de Negocios

de París publicó un estudio minucioso al respecto, y los resultados son

chocantes. El estudio se remonta a 1854. A mí no me interesan

los datos tan antiguos, no me parecen fiables y la coyuntura es tan distinta

comparada con los últimos años que la representatividad de esos datos la

considero mínima. Por eso tiendo a centrarme en los datos de las últimas

décadas para poder extraer conclusiones.

El estudio trata de hacer los cálculos lo más

realistas posibles. Es cierto que este tipo de cálculos son muy complejos.

Según cómo se realicen las diferencias en los resultados pueden ser enormes y

de hecho hay estudios que defienden la ventaja de la bolsa frente a los bonos,

y otros que van surgiendo en los últimos años poniéndolo en entredicho.

El estudio de París afirma que entre 1914 y 1983,

en la bolsa de París se ha perdido dinero. Así que empezamos planteándonos la

afirmación de que “la bolsa a largo plazo sube”. Entre 1914 y 1982, y aún

reinvirtiendo dividendos se habría perdido un 2,82 % anual deducida

inflación. Los bonos del tesoro francés habrían perdido el 4,92%.

Como ya comentaba, prefiero los datos más

actuales, por ejemplo de 1983

a 2006 (el estudio no hace referencia a años

posteriores). Se trata de un periodo de bonanza y crecimiento que todos tenemos

en la mente y que probablemente sea la causa de la creencia que en la bolsa

siempre se gana a largo plazo. De 1983 a 2006 el estudio afirma que la bolsa ganó

en ese período de media el 13,50% anual. Pero resulta que los bonos del estado

rentaron el 11,97%.

Así que otro de los mitos es atacado y al

contrario de lo que parece, los bonos no son el reverso de las bolsas mirando

estos resultados, y de hecho los bonos se comportan bien cuando la bolsa

también lo hace, y al contrario cuando va mal.

Uno de los gestores de mayor prestigio a nivel

mundial, Bill Gross, habla del culto a las acciones y cómo se ha sobreestimado

su rendimiento a largo plazo.

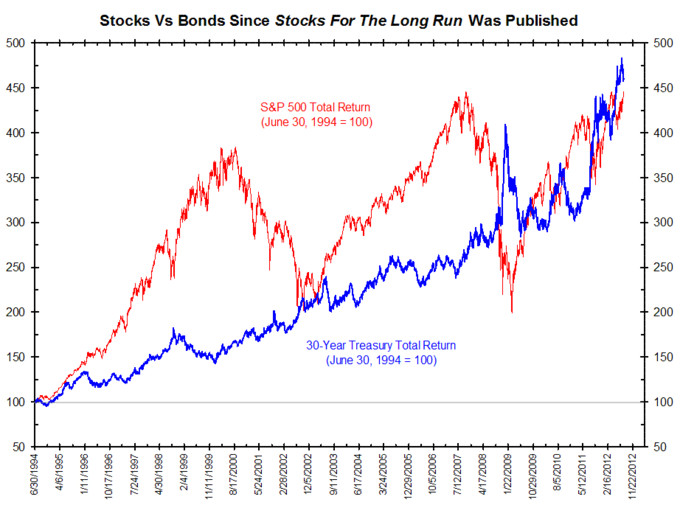

Si todo esto es cierto, tenemos la gran pregunta,

¿esa mínima diferencia en el rendimiento de acciones frente a bonos merece la

pena? Si nos centráramos en los bonos, estaríamos ahorrándonos los batacazos

descomunales de las bolsas periódicamente. Y ahí va un ejemplo, esta vez con

Estados Unidos:

Con los bonos nos habríamos evitado la crisis

de las tecnológicas y la crisis subprime.¿Y en los últimos 10 años en Estados Unidos? Datos obtenidos de about.com

- Emerging

Markets 11.12%

- High

Yield 9.75%

- Long-term U.S. Government Bonds

8.92%

- Long-term U.S. Corporate Bonds

8.45%

- TIPS

7.23%

- Barclays U.S. Aggregate Bond

Index 5.63%

- S&P

500 Index 5.33%

Claro, con la crisis en medio es normal. ¿Y en los últimos 30 años en Estados Unidos? Los bonos del gobierno de

largo plazo han ganado el 11.5% anualmente comparado con un 10.8% del SP500.

Por supuesto que hay estudios que reflejan lo

contrario, por ejemplo el análisis de Ibbotson Associates en 2010, que se

remonta a 1926, nos demuestra que el SP500 ofrecería un 9.9%

anual frente al 5.5% de los bonos de largo plazo (aquí no se ha tenido en

cuenta la inflación).

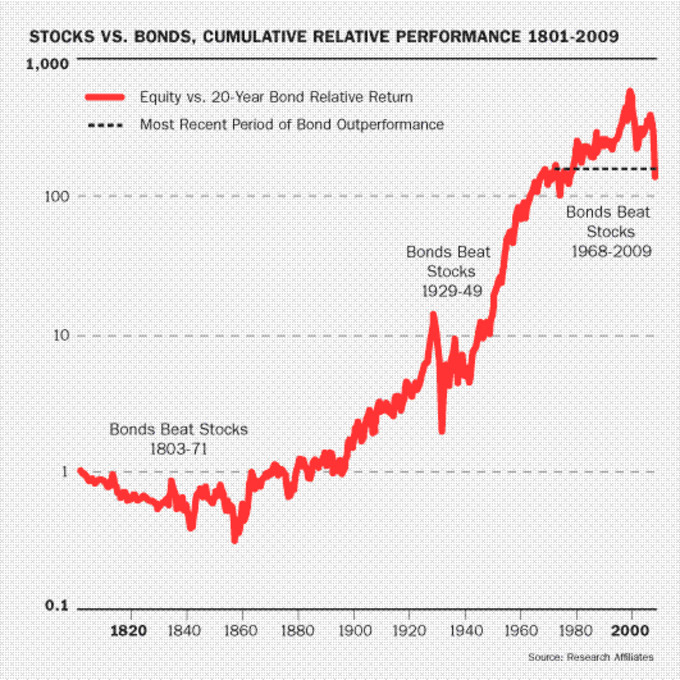

Otro de los expertos que también realizó un

estudio que apoya esta tesis es Jeremy Siegel, profesor de la Wharton School y

autor del famoso "Stocks for the Long Run."

En este gráfico, uno de dichos estudios

muestra el rendimiento relativo de acciones vs bonos, apoyando que las acciones

suelen comportarse mejor salvo en periodos determinados como el actual.

Queda claro que todo depende de cómo se

calcule el rendimiento, especialmente de las acciones, y la dificultad aumenta con

la antigüedad de estos datos. Si tomamos datos antiguos, unos argumentan que

los rendimientos son semejantes y otros que las acciones son superiores. Si

tomamos datos recientes, como los últimos 30 años todos coinciden, los bonos han

funcionado igual o mejor que las acciones, pero con mucha menor volatilidad.¿Así que con las acciones siempre se gana a

largo plazo? Parece que no, de hecho se pueden pasar muchos años perdiendo

dinero por caídas en los precios o porque la inflación supera el rendimiento.

¿Estamos ante el final de un ciclo a partir

del cual las acciones superarán en rendimiento a los bonos? Muchos defienden

esta postura, y es difícil pensar que los bonos puedan seguir subiendo mucho

más si nos atenemos a sus bajísimas rentabilidades. Los bonos de largo plazo no

parecen una buena inversión en este momento. Pero es muy difícil predecirlo con seguridad, vivimos en

tiempos excepcionales con los mercados sujetos a la influencia de los Bancos

Centrales.