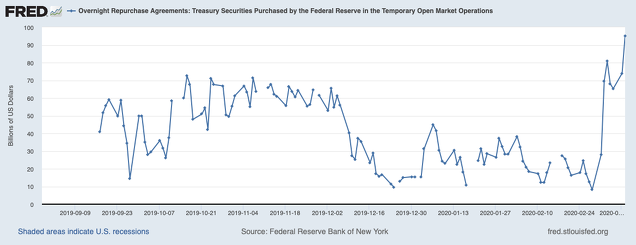

El 17 de septiembre algo empezó a ir mal cuando el mercado repo estallaba en un shock de liquidez, ese día nadie salió a prestar en el sector interbancario nocturno, desde ese día la FED es la única que presta dinero en el mercado repo, la situación lejos de calmarse se ha descontrolado, esta semana la FED ha tenido que aumentar los límites de compra diarios, en una misma semana. ¿ Ha sido suficiente ? Para nada las necesidades de liquidez se han disparado, el enorme apalancamiento de la economía mundial ha mutado en en monstruoso agujero negro de deuda tóxica, que esta drenando de liquidez todo el sistema.

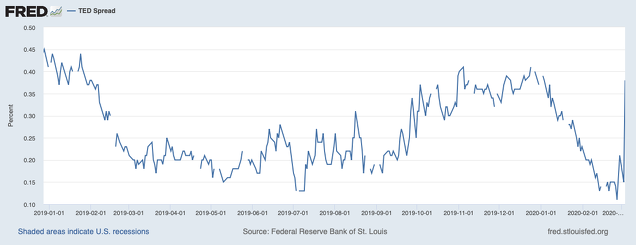

Los dos diferenciales el TED spread y el Libor/OIS, llevan mostrando unas tensiones en el mercado crediticio desde hace semanas solo vistas desde la quiebra de Lehman Brothers, el mercado crediticio esta parándose, puesto que los bancos ya no se fían, piensan que el riesgo de impago crediticio va en aumento, en los últimas horas estoy viendo como muchos analistas y economistas se extrañan de ventas en todos los mercados, acciones, materias primas, bonos,... La explicación viene en una crisis de liquidez galopante, que muta en una desconfianza por el impago crediticio, debido al enorme apalancamiento.

Inyecciones cada vez más monstruosas de la FED, las continuas demandas de liquidez por alto apalancamiento de empresas, bancos,... Economía apalancada en general son monstruosas, no llegan las inyecciones de liquidez de la FED, y aquí es donde entra un sentimiento que no tiene nada de económico, la confianza, en el sistema, en la FED se ha hecho añicos, esa falta de confianza se esta viendo en la inestabilidad económica actual. Y se aprecia en una FED reaccionando a golpe de mercado, no tienen el control del mercado, y el mercado no tiene confianza en los Bancos Centrales.

Los Credit Default Swap no paran de subir de forma vertical, el mercado sigue asustado por una quiebra corporativa en masa y bancaria, por eso los que más sufren son los bancos en este momento, debido a los tipos 0 y la trampa de liquidez, por mucha liquidez que se emita no se va a arreglar un problema sistémico que ha mutado en un esquema Ponzi.

Los rendimientos del tesoro se caen a mínimos históricos, los inversores están buscando protegerse en un activo seguro, por las enormes inestabilidades creadas en los mercados de liquidez y ahora en los mercados crediticios.

Esta falta de liquidez sostenida en el mercado repo. Está amenazando la capacidad de actores para mantener sus posiciones en bonos, esto esta provocando liquidaciones de posiciones en todos los mercados. Los de más riesgo son los que están apalancados. Estos suelen invertir en bonos y cubrir su exposición a los tipos de interés con futuros del tesoro. Esta estrategia es rentable, ya que los bonos se negocian "a precios bajos" para futuros debido al costo del balance general asociado de mantener la seguridad de los bonos frente a la cobertura de los futuros. Esta actividad respalda la emisión elevada de deuda al proporcionar una fuente significativa de demanda mientras mantiene los bonos dentro y fuera de la operación en spread relativamente ajustados.

El tamaño de la comunidad en UST apalancada es difícil de estimar, pero la magnitud de su crecimiento se puede ver a través del crecimiento del mercado de repos del Tesoro de los Estados Unidos. El mercado de repos del Tesoro durante la noche se ha duplicado en tamaño desde 2016. El mercado de repos del Tesoro de los Estados Unidos se compone esencialmente de inversores de dinero real que prestan efectivo a los distribuidores que luego transfieren este efectivo a los inversores apalancados. El crecimiento del mercado de repos de tesorería de los Estados Unidos puede ser un indicador del crecimiento del apalancamiento en el mercado de UST.

El riesgo en el entorno actual es que la falta de liquidez sostenida del mercado de UST y el abaratamiento de USTs frente a OIS podrían causar que los inversores de UST apalancados reduzcan sus posiciones del Tesoro a gran escala. Esto esencialmente resultaría en un "shock de oferta" del Tesoro ya que estos fondos reducen sus posiciones y obligan a los concesionarios a vender esas posiciones en un mercado muy poco líquido. La reducción significativa de la posición de un gran inversor UST apalancado probablemente conduciría a un efecto en cascada por el cual los rendimientos del Tesoro de EE. UU. Aumentan bruscamente y obligan a liquidaciones de otros inversores similares. Esto empeoraría las condiciones de los intermediarios al riesgo intermedio en el mercado del Tesoro de los Estados Unidos, exacerbaría el aumento de los rendimientos del Tesoro de los Estados Unidos y abarataría aún más los bonos del Tesoro frente a OIS o swaps.

Este efecto debería haber sido usado como una oportunidad de compra, pero como vemos los prestamistas no se fían, no hay liquidez y piensan que el mercado crediticio va a quebrar, prefieren esperar. El mercado del Tesoro de EEUU es la base de todos los demás mercados, si este mercado como esta pasando experimenta una crisis de liquidez a gran escala, será muy difícil para los demás mercados fijar de manera efectiva los precios, provocando enormes liquidaciones de posiciones en los ademas mercados a gran escala, como ocurre en las MBS, crédito, bolsas, materias primas... También provocará la reducción en las facilidades del gobierno de EE UU para financiarse, como vemos todo se esta desarrollando ahora mismo en los mercados, como vemos caen las bolsas, cae el bitcoin, cae el oro,... Cae todo esta es la razón, la crisis de liquidez brutal, y la falta de confianza. Esta anomalía es lo que ha pillado por sorpresa a BofA que ahora dice que hay problemas en el mercado crediticio, cuando hace 24 horas le decía a Trump que no pasaba nada.

El mercado ha colapsado.

En el momento de escribir la FED ha inyectado 500.000 millones de usd en el mercado repo. Posiblemente no sea suficiente.

DIEGO QUEVEDO SANCHEZ TRADER INDEPENDIENTE.