Cuando leemos una noticia de prensa y nos dicen que la Bolsa ha tenido una subida o bajada del 2% ó del 20% al año, no quiere decir que la subida o bajada se haya producido de forma rectilínea. Jamás ha sido así y jamás será. Esto es lo que espera el cuentaplacista de toda la vida, que si su banco le dice te doy el 5%, ese porcentaje se está produciendo durante cada día del año a razón del 5%/365. Por suerte en Bolsa se producen, tanto los movimientos alcistas como los bajistas en forma de diente de sierra, en un continuo zig zag. Cuando estamos en un ciclo alcista principal, las bajadas secundarias no llegan al origen del movimiento alcista anterior y así sucesivamente y por el contrario si estamos en ciclo bajista, las momentáneas subidas no tapan la totalidad de la bajada anterior.

Señalo la palabra “por suerte” porque aunque ningún primerizo lo entiende, verdaderamente es una suerte que se produzcan los dientes de sierra, ya que de lo contrario desaparecería la magra rentabilidad de la bolsa. Para aclararlo os pongo un ejemplo:

- Supongamos que una empresa llamada ABC SA, cotiza el día 01 de enero a 5 euros la acción y está obteniendo un beneficio de 500 millones de euros. Si mejora sus perspectivas de resultados empezará a subir, supongamos que rectilíneamente, sin dientes de sierra, con lo que al cabo de 1, 2 ó 3 meses está a 8 euros la acción, ya que ha habido muchos nuevos accionistas que han querido comprar. Si ese precio de 8 euros quedara consolidado de alguna manera, sería problemático, pues nadie tendría interés en volver a entrar ni salir, ya que no tendría interés comprar una vez que el precio ha llegado a arriba.

- Por el contrario dado que ha habido accionistas que han entrado a 5 euros y no tienen seguro que el precio se vaya a mantener en 8 euros, al llegar a 8 euros la cotización y dado que la cotización no está consolidada en ningún momento, hay accionistas que ven oportuno deshacer posiciones y vender y realizar la rentabilidad, pero como hemos dicho, el precio es considerado caro y ya nadie compra a ese precio pero puede seguir siendo rentable vender a 7,50 euros o a 7 euros, por lo que gracias al diente de sierra el mercado ha funcionado y dependiendo de la fuerza de los compradores frente a los vendedores se volverá a producir un equilibrio a 7, a 6 o a 4 euros, dependerá de las nuevas expectativas de obtener beneficios futuros.

- Por lo tanto, los inversores vuelven a comprar porque si bien a 8 euros la acción se les hace cara, a 7 euros la acción, o a 6 euros se les hace barato, porque el pequeño inversor (las manos débiles) siempre piensa que el precio va a volver a su máximo anterior, lo cual unas veces se cumple a los 2 meses, otras a los 2 años y otras no se cumple nunca. Pero la psicología de la mente humana es así: Lo que nosotros compramos tiene que subir necesariamente.

Pues bien, si lo anterior esta entendido entonces ¿por qué los dientes de sierras son tan mal acogidos por ciertos inversores?

Pues lo resumiría diciendo que es por la falta de capacidad para aprovechar los citados dientes de sierra, pues cuando empiezan nunca nadie sabe si será el inicio de un movimiento primario, secundario o terciario.

- Los dientes de sierra terciarios, que duran una o dos semanas, no nos preocupan porque sabemos que no somos capaces de detéctalos desde el primer día, además hacen perder tiempo y dinero, pues las vueltas a positivo se producen rápidamente en uno o dos días y si hubiéramos salidos del mercado seguro que volvemos a entrar más caro, o sea, perdiendo dinero.

- Los dientes de sierra secundarios que duran un mes o más, sí que los detectaremos con nuestro sistema de Zarabolsa, pero no el primer día, ni la primera semana, pues cuando se forma una reacción o diente de sierra contrario a la tendencia principal del momento, nadie avisa de si es una reacción del 3% y en una o dos semanas se ha superado, o por el contrario es secundaria del 15 ó 20% y va a durar varios meses y efectivamente nos va a permitir volver a entrar en el mercado a precios más bajos y encima haber salvado la incertidumbre de la caída, ya que si no nos avisan de si es secundaria, tampoco nos avisan si se nos viene encima un mercado bajista como en 2008 con una caída de más del 50%.

- Pues bien, no tenemos certeza, pero si muchas posibilidades de que detectaremos los cambios secundarios a través de nuestros pronósticos semanales donde todos los sábados a primera hora de la mañana actualizamos nuestro pronóstico en base a un sistema informático depurado de continuo a lo largo de los años y donde analizamos los índices directores en tendencia semanal como son el DAX 30, el S&P 500 de USA, el S&P 350 de Europa, el Russell 2000 de USA y el TRANS. A continuación estos mismos índices los analizamos en tendencia diaria y a continuación pasamos a analizar los principales valores guías de mercado, como son Telefónica, Santander, VW, Siemens, Apple, Ford, etc, etc. Según el resultado conjunto que sacamos de la aplicación de los diferentes indicadores, sogas, y pronósticos individuales de los índices y valores, más la apreciación de la actualidad macroeconómica del momento acordamos las 3 posibles opciones: MANTENER ó SALIR ó ENTRAR.

- Pues bien, con nuestro sistema actual, teóricamente tenemos testeado el DAX30 desde el año 1991, índice que solemos seguir muy de cerca, pues le forman 30 mayores empresas de Alemania y los resultados son de 35 entradas ya cerradas, solo ha habido 2 cierres con pérdidas y estas han sido escasas. Lo que supone un acierto de más del 90% y la posición actual no la contamos por no estar cerrada pero de momento es claramente ganadora, como mas arriba hemos explicado.

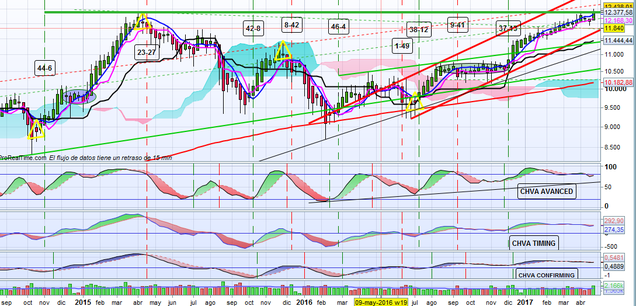

Os explico el último movimiento del año 2016, ver la linea vertical verde dentro del grafico de precios, y que es donde estamos ahora y podrás entender por qué digo Benditos Dientes de Sierra:

El día 07 de diciembre, nuestro sistema dio señal de pasar los fondos de FIAMM a Renta variable, la explicación es la siguiente:

- El CHVA AVANCED había dado seña de entrar la semana anterior. Ver cruce líneas y color verde.

- El CHVA TIMING esa semana dio señal de entrar. Ver cruce líneas y color verde.

- Los valores directores, según el cuadro estaban en 37-13, esto es había 37 dando señal positiva y solo 13 negativa.

- Y para rematar la soga azul cambio a creciente

En vista de todo lo anterior, entramos a fondos de Renta Variable.

El resultado provisional es bastante satisfactorio pues el índice DAX el dia 07 de diciembre de 2016 estaba en torno a 10.500 y hoy día 28-04-217 ha cerrado a 12.438, lo que supone una subida del 18%. Aunque no hemos comprado índice DAX 30, lo cierto es que los fondos siguen una correlación con la evolución de los índices principales y muchos superan a los índices, que son los que buscamos con más ahínco.