A finales de los 90 la bolsa europea suponía el 36% de la

capitalización mundial. Luchaba así en protagonismo con la bolsa americana y su

41% de ponderación. Atrás quedaba una década en la que las acciones europeas

cotizaban con prima de valoración respecto a sus homólogas americanas. Quince

años después, el paisaje es diferente: mientras la bolsa de EEUU supone ya más

de la mitad del valor bursátil global, las bolsas europeas en su conjunto no

llegan a una cuarta parte, situando su valor por debajo incluso de las bolsas

asiáticas.

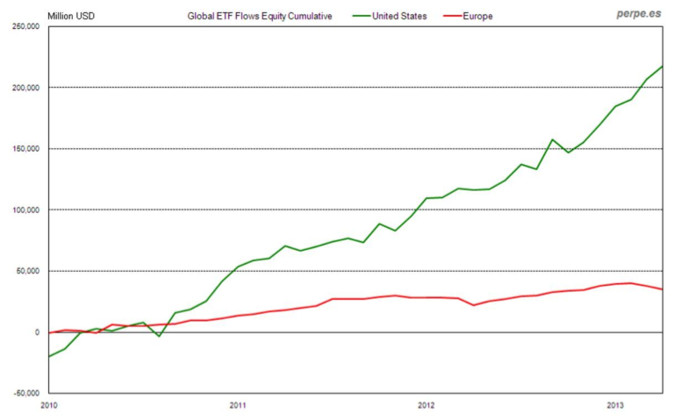

El inicio de la descorrelación de la bolsa americana y europea tiene

su origen en las primeras semanas de 2010, cuando el nivel de deuda en Grecia

empezó a resultar preocupante. Durante los tres años siguientes, la sucesión de

desastres financieros en Europa ha ido ensanchando el diferencial entre ambos

mercados. Desde 2010, el Long USA – Short Europe se traduce en un abultado 50%.

Durante estos tres años y medio la inversión en renta variable se ha dirigido

mayoritariamente a la bolsa americana (una muestra ilustrativa son los flujos

de ETF- ver gráfico), haciendo subir sus valoraciones y colocándola como una de

las bolsas más caras del mundo.

Fuente: www.perpe.es

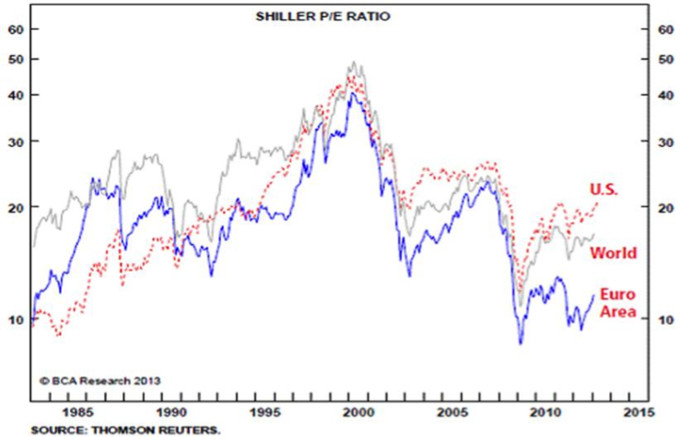

El S&P 500 cotiza a un P/E ratio actual de 18.9 y a un P/E ratio

Shiller de 22.7, ambos holgadamente situados encima de su media histórica. Si

atendemos al coste de reposición (ratio Q), la bolsa de EEUU también se

encuentra en niveles históricamente altos. Y según el ratio favorito de Mr.

Buffett para valorar el mercado (Capitalización sobre PIB), se ha superado el

tercer mayor nivel de la historia tras 2000 y 1929. Si bien esto no implica que la bolsa estadounidense vaya a caer

durante los próximos años, es razonable pensar que su futuro comportamiento

será bastante modesto. Asumiendo un crecimiento a largo plazo de los

fundamentales del 6%, con un P/E ratio Shiller actual de 22.7 y una

rentabilidad por dividendo del 2.2%, el comportamiento del S&P durante los

próximos 10 años sería de un moderado 3.9% anual.

En el otro lado del columpio, tenemos a los índices europeos por

debajo de sus máximos históricos cumpliendo la condena de cotizar bajo el

posible escenario de resolución del Euro, con la única y tímida excepción del

DAX. Aplicando el ratio de Capitalización/PIB a Europa, vemos que se sitúa muy

por debajo de los máximos del año 2000. Sus

principales mercados (Alemania, Reino Unido y Francia) se encuentran en niveles

de P/E ratio Shiller cercanos a 11y

con rentabilidades por dividendo que duplican la ofrecida por el mercado

americano. Estas valoraciones deprimidas se vieron por última vez a

principios de los 80, justo cuando se inició un periodo de 10 años en el que

las acciones europeas cotizaron con prima respecto a las americanas (ver

gráfico).

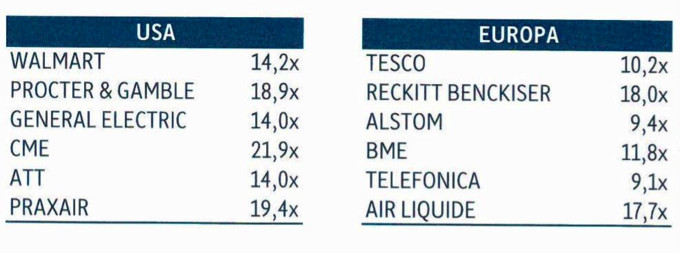

Actualmente el S&P 500 cotiza a 1.4 ventas frente a 0.7 ventas del

Eurostoxx 50. Partiendo de la premisa de que vivimos en un mundo cada día más

globalizado y con multinacionales dependientes del crecimiento mundial -no

local-, sorprende la brecha de valoración entre ambos mercados. Lo anterior

cobra especial fuerza si tenemos en cuenta que el 44% de los ingresos de las

empresas europeas se producen fuera del continente (en el caso de UK la cifra

se eleva al 52%). Además, una cuarta

parte de los beneficios de las empresas europeas provienen de los mercados

emergentes, cifra que dobla lo obtenido por las empresas americanas en dichos

mercados.Estas cifras medias coinciden con la exposición de nuestro fondo EDM Strategy al exterior (45%) y a emergentes (25%), atendiendo a las ventas de

las compañías que tenemos en cartera. Las compañías europeas cotizan por tanto

con una prima de descuento simplemente por su domicilio, sin atender en muchas

ocasiones al origen geográfico de su negocio. Veamos algunos ejemplos:

Fuente: Elaboración propia

Pero quizá uno de los mejores síntomas para medir adecuadamente las

valoraciones son las operaciones corporativas. Frente a la frenética actividad

corporativa a la que asistimos desde hace tiempo en EEUU, ésta ha caído en

picado en Europa (en 2012 un -14%) hasta niveles no vistos desde 2003. Lo

anterior indica que los vendedores no están dispuestos a desprenderse de sus

negocios y activos a estos precios, y estarían esperando unas valoraciones más

realistas. No en vano el valor en libros del S&P 500 es de 2.2 frente al

1.6 del FTSE-Eurofirst 300.

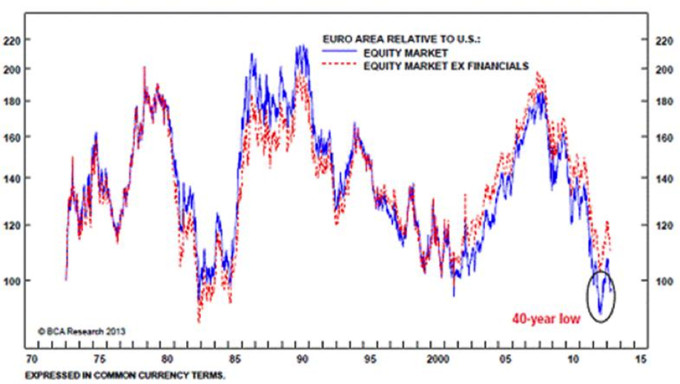

No cabe duda por tanto que las valoraciones relativas de la Vieja

Europa frente a EEUU son muy atractivas, situándose en estos momentos en mínimos no vistos desde hace 40 años:

Fuente:

BCA Research

En este entorno de valoraciones los stock-pickers tenemos más

posibilidades de encontrar inversiones atractivas. De hecho, desde 2006 el 50%

de los gestores europeos de renta variable ha batido a sus índices, frente a

un 16% en el caso de managers americanos.

La Vieja Europa será durante los próximos años una oportunidad clave

que ningún inversor debería ignorar. Igual hasta rejuvenece.