Los índices europeos siguen claramente en el terreno lateral que venimos comentando en las últimas semanas. Tan pronto estamos rebotando cómo al día siguiente se pierde todo lo ganado. La excusa de ayer parece que era las nuevas tensiones en Ucrania. Los gráficos intradía tanto del Ibex como del Eurostoxx son muy ilustrativos del movimiento lateral que comentamos.

Evolución en velas de 60 minutos del Ibex 35. Claro lateral entre 10.000 y 10.500.

Evolución del Eurostoxx 50. Lateral amplio entre 3.000 y 3.150 aunque se aprecia que en últimamente se está respetando el soporte en la zona de 3.050 puntos.

No obstante, dentro de la renta variable europea, curiosamente desde la publicación de los test de estrés a la banca europea, este sector es el que más está corrigiendo. Hasta el punto de que el sectorial bancario del Eurostoxx 50 está casi en los mínimos de octubre. Justo hoy está intentando rebotar en la media de 500 sesiones que perdió ayer en cierre. En el gráfico se aprecia que la zona entre 130 y 133 es clara zona de soporte para este índice. El comportamiento en las próximas sesiones será clave para la renta variable europea. Los bancos pesan mucho en índices como el Español e Italiano y también en el eurostoxx 50. Si los bancos rebotan será más probable que tras el lateral comentado en Europa, terminemos rompiendo al alza en vez de a la baja.

El más amplio sectorial bancario del Eurostoxx 600 tiene mejor aspecto técnico. Ayer se paró justo en la media de 500 sesiones y hoy tímidamente está intentando rebotar.

Por tanto, tras la fuerte bajada de los bancos, si vemos que los inversores vuelven a apostar por este activo, entendemos que es señal de que hay apetito por el riesgo y puede haber un nuevo empujón al alza de las bolsas, y el actual escenario de incertidumbre política y revisiones a la baja de crecimiento sobre todo en Europa, pasaría a segundo plano. Pero si no hay apoyo de los bancos, lo más probable es que esta debilidad se traslade al resto de sectores, y habría que esperar para incrementar riesgos en la renta variable europea en general.

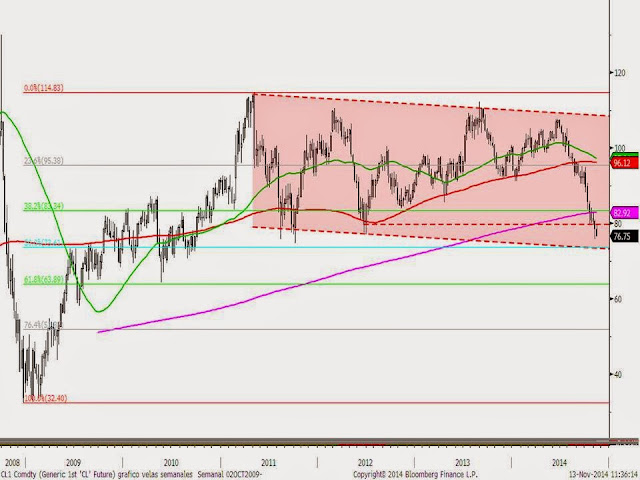

Otro aspecto a destacar hoy es que el petróleo sigue corrigiendo, poniendo en peligro soportes claves y dejando claro que tendremos el precio de esta materia prima barata por más tiempo del previsto.

Precio del crudo West Texas en Estados Unidos ha confirmado que no ha podido recuperar el nivel perdido de 80 dólares el barril.

Evolución del BRENT europeo. Hoy pierde el nivel de 80 dólares el barril por primera vez desde final de 2010.

La caída del precio del petróleo sin duda es un argumento alcista para la compañías europeas (no energéticas), por lo que si unimos este factor a la caída del euro, los menores costes de financiación, costes laborales, nos hacen apostar por una mejoría de próximos beneficios futuros de las grandes compañías europeas. Este argumento junto a la ayuda de los bancos centrales es el principal que nos hace pensar que si hay correcciones, no serán un cambio de tendencia, sino una oportunidad de incorporar valores, sobre todo grandes compañías europeas, a la cartera.