Groupe Guillin es una small cap francesa que fabrica y comercializa envases de plástico para el sector alimenticio, siendo un actor importante en Europa.

Es una empresa familiar, y por ende alineada con los accionistas, como ha demostrado durante su historia. Como tal, goza de una gestión prudente, destacando el reducido uso de deuda respecto a sus competidores a pesar del fuerte crecimiento, igual o mayor, tanto orgánico como inorgánico mediante la compra de pequeñas compañías. A nivel sector, el viento es de cola para todos, pues la demanda es y seguirá siendo expansiva. Además es un sector defensivo. Cabe destacar que en el único año de no crecimiento desde que tengo registros, 2008, redujeron beneficio menos que la competencia (menor apalancamiento) y mantuvieron ventas casi constantes (sector defensivo).

Desde que presentaron resultados en Octubre la cotización ha caído un 25%-30% a cuenta de unas cifras algo peores a las esperadas por una subida de precios en las materias primas. Esto, sin embargo, es extrínseco a Groupe Guillin y afecta a los competidores por igual, pudiendo trasladar el sobre coste al cliente en el futuro próximo. Por otro lado, la compañía sigue creciendo por lo que parece una ventana de oportunidad de inversión.

Análisis utilizando el sistema Mucho Invertir

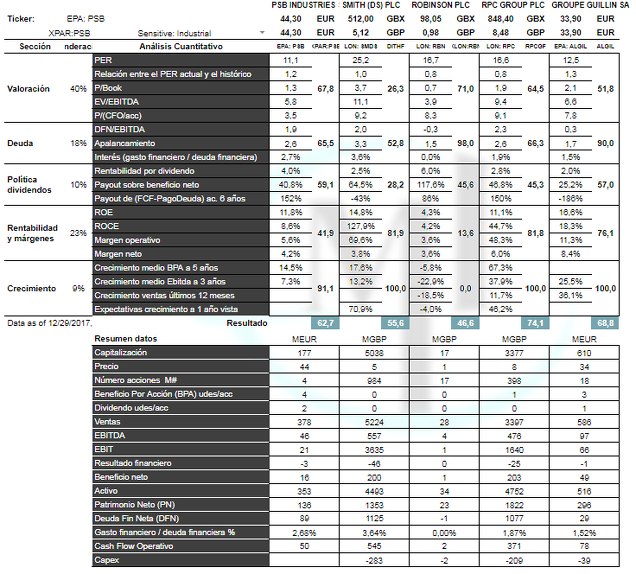

Analizaremos la empresa mediante el sistema de análisis fundamental característico de mi blog personal y la compararemos con 4 compañías similares del sector: la francesa PSB Industries y las británicas Smith DS PLC, Robinson PLC y RPC Groupe PLC. Explico mi sistema de análisis y su interpretación en este link.

Valoración

Robinson PLC y PSB Industries cotizan a precios algo menos exigentes y obtienen 71 y 68 puntos respectivamente, frente a 26, 64 y 52 de las tres restantes. Veremos que es porque la calidad es inferior. En el caso de Groupe Guillin, con un PER 12.5, EV/Ebitda 6.6 y P/B 2.1 seguiría de cerca las dos primeras, con una valoración bastante atractiva, pero le penaliza el hecho de que en realidad es una empresa que suele cotizar siempre a múltiplos bajos. Sin embargo el motivo puede ser simplemente que es una empresa pequeña y aún menos seguida.

Calidad

Como decía, las dos más baratas tienen también menor calidad. Peores retornos sobre los recursos propios, sobre el capital empleado y peores márgenes. Vemos por ejemplo que Robinson y PSB Industries tienen un margen neto del 3-4% frente al 8% de Groupe Guillin. Similar ocurre con el ROCE o con el ROE. Esto podría indicar que las dos más baratas son de hecho menos sólidas y o bien son menos eficientes o bien no ofrecen el mismo valor añadido al cliente siendo menos capaces de fijar precios. Los retornos y márgenes mejores son los de RPC y Groupe Guillin.

Endeudamiento

La deuda de Groupe Guillin y Robinson es prácticamente inexistente, mientras que RPC, Smith DS y PSB Industries están bastante más apalancadas. Esto quire decir más riesgos ante dificultades. Sin embargo, ninguna de las cinco empresas tiene una deuda que preocupe, y así lo indica el sistema con una puntuación parcial mayor de 50 en todos los casos en este apartado.

Crecimiento

El caso de RPC llama la atención porque al combinar los altos retornos de los que goza con un grado moderadamente alto de apalancamiento, ha hecho crecer los resultados de la empresa de manera importante en los últimos años. Sin embargo, aunque al ser la más grande (véanse cifras absolutas como los activos o la capitalización, en comparación con las demás), parece ya ralentizarse algo. Quitando RPC, el resto no justifican dicha deuda puesto que tienen niveles de crecimiento similares o menores que la no endeudada Groupe Guillin, que por cierto tiene tasas muy altas del 20% y 30% anual. Si la empresa encuentra posibilidades de inversión, con los retornos y crecimiento actuales, si utilizara un cierto apalancamiento, el crecimiento seguramente se dispararía. De momento es un as en la manga y un plus a futuro para los que en ella inviertan.

En global, las mejores oportunidades de inversión son:

1. RPC Group: quizás la de más calidad y crecimiento, pero con algo de más riesgo por la deuda, crecimiento que podría ralentizarse y precios más exigentes (aunque no respecto a su histórico). La puntuación final asciende a 74,1 puntos.

2. Group Guillin: precio reducido, deuda despreciable, altos retornos y márgenes y gran crecimiento. La puntuación es de 68,8 puntos.

3. PSB Industries, sin ser mala, en general es de peor calidad que Groupe Guillin pero también cotizando a un precio algo menor. Puntuación de 62,7 puntos.

Si te interesa saber más sobre mi sistema de inversión y quieres tener acceso a él, haz click en Sistema de Análisis Mucho Invertir.