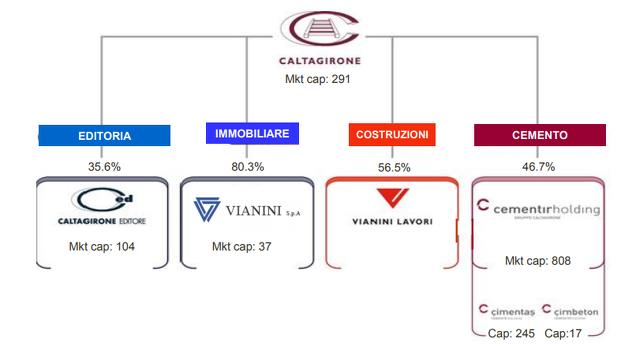

Caltagirone S.p.A. es un holding que controla directa e indirectamente cuatro empresas filiales que realizan su actividad en cuatro sectores diferenciados entre sí: el sector de la construcción, el cementero, el inmobiliario y el editorial.

En la imagen inferior se puede apreciar la composición de la participación que la compañía matriz tiene en dichas empresas (los datos son extraídos de la presentación de resultados que realizó Caltagirone sobre el primer trimestre por lo que la capitalización no se corresponde con la capitalización actual).

Como se puede observar si multiplicamos la participación que Caltagirone tiene en cada compañía por su market cap el resultado ya sobrepasa la capitalización actual de Caltagirone. De hecho solo aplicando al market cap de Cementir la participación que tiene Caltagirone en la compañía nos da una valoración teórica para la matriz de 377 millones lo que es claramente superior a la capitalización en el momento de la presentación de resultados (31 de Marzo)de 291 millones. Si actualizamos los datos al presente pasa lo mismo, mientras se escriben estas líneas Cementir tiene una capitalización de 1150 millones mientras que Caltagirone capitaliza 379 millones, aplicando la misma lógica que anteriormente la capitalización teórica seria de 537 millones.

Para realizar la valoración de la compañía holding lo que vamos a hacer es estimar en primer lugar el precio individual de las cuatro compañías que la forman y después aplicar un 20% de penalización sobre el valor obtenido por ser un holding. Por motivos de espacio y con el objetivo de no hacer este análisis interminable de las cuatro compañías solo destacaremos los aspectos más relevantes e iremos directos a su valoración.

Por útimo, estudiaremos el management de la compañía puesto que en este tipo de empresas es fundamental contar con unos buenos gestores que sepan manejar bien la asignación de capital entre las compañías filiales para maximizar la rentabilidad.

Llegados a este punto me gustaría resaltar que las cuatro compañías que conforman el holding se encuentran en la parte baja en el ciclo de sus respectivos sectores lo que podía explicar el porqué actualmente el holding está tan penalizado.

La primera compañía que se verá es Cementir (para ver el análisis detallado de la compañía pulsar aquí). Cementir capitaliza con una valoración justa aunque un poco superior a su media de los últimos 12 años por lo que se hará, para ganar margen de seguridad en la valoración final del holding, será aplicar a la capitalización actual de 1150 millones un 20% de penalización. Quedando valorada Cementir en 920 millones.

La siguiente compañía a analizar será Caltagirone Editore. Esta compañía se dedica a la publicación de periódicos y se encuentra en el puesto número dos a nivel nacional basándose en el nivel medio de periódicos leídos por día. Sus dos periódicos más importantes y con mayor tirada son Il Messaggero y Il Matino. El primer es el periódico más vendido en la ciudad de Roma y en la región de Lazio y el segundo es el periódico de mayor tirada en Nápoles y tiene una posición de absoluto liderazgo en la región de Campania.

Siguiendo con Caltagirone Editore, si nos ponemos a estudiar directamente los números de la compañía vemos que tiene una deuda financiera de aproximadamente 16 millones y una caja de 153 millones. Sí, no me he equivocado al escribirlo, 153 millones, lo que nos deja una deuda neta negativa de 137 millones. Teniendo en cuenta que la compañía capitaliza en estos momentos 167 millones estamos comprando los periódicos más importantes de Roma y Nápoles por tan sólo 30 millones. Para ser los más restrictivos posibles y teniendo en cuenta que en este momento la compañía no obtiene beneficios vamos a otorgarle la valoración más restrictiva que podamos. Para ello vamos a basar su valoración en su valor en libros (activos totales - activos intangibles - pasivo total) que sería un proxy de lo que nos darían por la compañía en caso de liquidación. Hay que tener en cuenta que en este caso la valoración es incluso más restrictiva de lo que sería en una compañía dedicada a un sector más capital intensivo puesto que en el sector editorial mucho del valor de la compañía viene determinado por la marca, el nombre del periódico, que en este caso se está eliminado de la ecuación. Si procedemos a este cálculo el balance nos dice que la compañía tiene un valor en libros actualmente de 221 millones aproximadamente, un número mucho más elevado de los 30 millones que nos está costando adquirirla.

La siguiente compañía a estudiar es Vianini Lavori la empresa constructora del holding. Actualmente la empresa está bastante concentrada en Italia al estar llevando a cabo importantes proyectos relacionados con la construcción de líneas de metro en Roma y Nápoles. La compañía cuenta con un libro de órdenes valorado en la actualidad en más de 1.000 millones y al igual que ocurrió en el caso de la editoral la empresa tiene una deuda neta negativa de 73 millones. En este caso si cogemos los beneficios de la compañía que son de 19 millones (resaltar que no estamos incluyendo los beneficios de las compañías asociadas si no esta cifra subiría hasta 137 millones) y le aplicamos un múltiplo conservar de 12 veces, obtenemos que la compañía estaría valorada en 228 millones.

Por último, vamos a valorar Vianini Spa la compañía dedicada al sector inmobiliario del grupo, aunque también tiene una parte especializada en la fabricación de hormigón. Para seguir siendo restrictivos y continuar aumentando nuestro margen de seguridad vamos a evaluar la compañía según su valor en libros el cual asciende a 158 millones, aunque en este caso, al revés que en la editorial, la empresa ya obtiene beneficios. Actualmente la empresa tiene una capitalización de 41 millones lo que se corresponde con un ratio precio/valor en libros de 0,26.

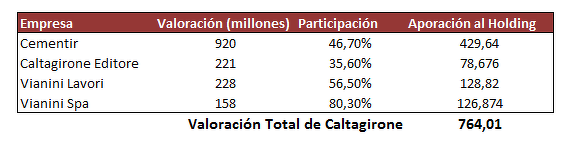

Una vez analizadas de forma rápida las valoraciones de las cuatro compañías vamos a proceder a agregarlas y a ponderarlas por el porcentaje de participación que Caltagirone tiene en ellas, quedando el resultado como se muestra en la siguiente tabla:

Si a esta valoración de 764 le aplicamos el descuento del 20% que se aplica como norma a los holding en las valoraciones obtenemos una valoración conservadora de Caltagirone de 611 millones lo que supone una revalorización del 60%.

Management

Caltagirone es una empresa familiar fundada en la última década del siglo XIX y de la cual Francesco Gaetano Caltagirone y Edoardo Caltagirone, con una participación del 54,29% y 33,34% respectivamentes, son los propietarios desde que en la década 1940 debido a la repentina muerte de su padre se hicieron con el control de la compañia.

El carácter familiar de la compañía pone las probabilidades del lado del accionista ya que cuando los directivos sienten la empresa como algo propio tienen menos incentivos para lucrarse en el corto plazo y velar en mayor medida por el bien final del negocio y como efecto colateral los inversores se ven favorecidos de este buen hacer.

En cuanto al carácter de Francesco Gaetano se resume con el apelativo que usan sus amigos para describirlo "Cavaliere del Lavoro" o lo que es lo mismo el "Caballero del trabajo". Considerado una persona de pocas palabras y de las cuales las mayores son serias Francesco ha conseguido llevar con éxito y, lo que es más difícil, expandir el negocio familiar desde la pequeña empresa constructora que le dejó su padre al conglomerado que hemos descrito. Por lo que fijándonos en estos rasgos y en la experiencia que Francesco Gaetano Caltagirone tiene en el sector, difícilmente podríamos encontrar un mejor compañero de viaje que entienda tan profundamente el negocio y que tenga tan pocos incentivos a malgastar el dinero de su querida compañía.