ANÁLISIS DE LA CUENTA DE RESULTADOS DE CIE AUTOMOTIVE

CIE AUTOMOTIVE es una empresa que cotiza en el mercado continuo. Su actividad principal se centra en la comercialización de componentes de automoción, biocarburantes y servicios tecnológicos.

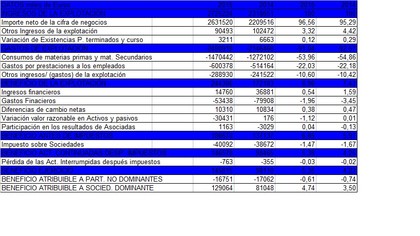

A continuación se presenta la evolución de su CUENTA DE PÉRDIDAS Y GANANCIAS durante el periodo 2014-2015. Para evaluar su ESTADO DE RESULTADOS, he utilizado la técnica del % sobre el volumen de ventas (considerando que éstas equivalen al 100%) y seguidamente se compara el peso que tienen las distintas partidas o componentes (ingresos, gastos, beneficios) respecto del volumen de ingresos y su variación.

Es importante conseguir que los gastos no se incrementen con el volumen de ingresos y si es posible que éstos se reduzcan, al objeto de incrementar los márgenes comerciales y mejorar el resultado.

Los datos aquí presentados han sido extraídos de la página web de CIE AUTOMOTIVE. Se puede encontrar más información sobre las cuentas anuales de esta empresa en la CNMV Y EN LA PÁGINA WEB DE LA BOLSA DE MADRID.

CONCLUSIONES

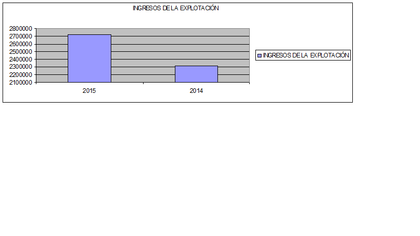

1.- Los ingresos de la explotación se han incrementado en términos absolutos en 40673 miles de Euros con una tasa de expansión de las ventas de un 17,53%. (2725224/2318651).

Dentro de los ingresos, la partida que más ha crecido es la de importe neto de la cifra de negocios pasando de suponer un 95,29% del volumen total de ingresos a 96,56%. Las otras partidas “Otros ingresos de la explotación” y “variación de existencias” han bajado su participación en el total, pasando de 4,42% a 3,32% y de 0,29% a 0,12%.

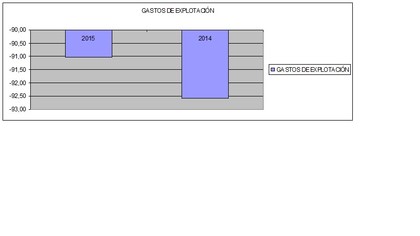

2.- Los gastos de la explotación se han reducido pasando de un 92,57% de las ventas a un 91,04%

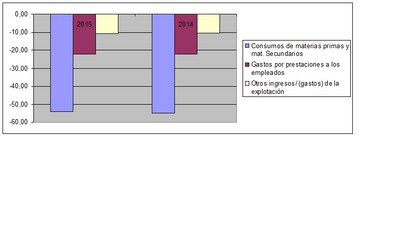

3.- Dentro de los GASTOS, las partidas de Consumo de materiales y gastos por prestaciones a empleados han bajado de 54,86% a 53,96% y de 22,18% a 22,03% mientras que la partida gastos de la explotación han crecido pasando de 10,42% a 10,60%.

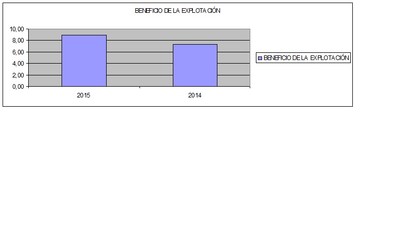

4.- El beneficio de la explotación ( BAII) se ha incrementado un 1,54% de las ventas, pasando de un 7,43% a un 8,96%.

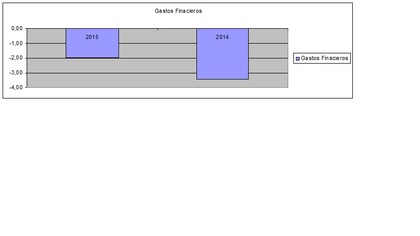

5- Los ingresos financieros han caído de un 1,59% a un 0,64%, mientras que los gastos financieros se han reducido pasando de un 3,45% a un 1,96%. La participación en resultados de empresas asociadas ha mejorado, pasando a representar un 0,04% de las ventas.

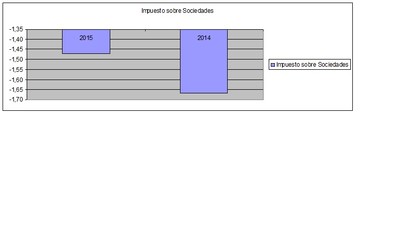

6- El impuesto sobre sociedades ha bajado de un 1,67% a un 1,47% de las ventas.

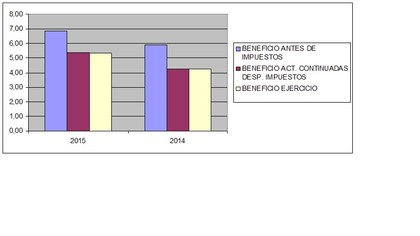

7.- El beneficio antes de impuestos, actividades continuadas y beneficio del ejercicio ha mejorado pasando de suponer de un 5,91% a un 6,85%, de un 4,25% a un 5,38% y de un 4,23% a un 5,35%.

También hay que destacar la pérdida por actividades interrumpidas, pasando de suponer de un 0,02% a un 0,03%.

En general el comportamiento de esta empresa ha sido bastante bueno, la tasa de expansión de ventas ha sido muy positiva, los gastos de la explotación se han reducido y los gastos financieros han bajado, mejorándose el beneficio e incrementando márgenes.