AMZN publicó resultados trimestrales la semana pasada, y aunque las cifras fueron mixtas, la acción respondió con una subida en torno al 13% en la jornada. Subieron las ventas un 34%, el flujo de caja operativo un 14%, pero por ejemplo el flujo libre de caja bajó sustancialmente, el resultado operativo bajó un 40% y si no tenemos en cuenta la aportación a las ventas derivadas de la adquisición de Whole Foods, las ventas habrían disminuido un 29%. Pero lo que es más importante, la media de beneficios por acción esperada por los analistas era de $0,01 y la realidad fue de $0,52. ¡Y eso es lo que se llama una sorpresa en los beneficios!

Según el conocido inversor ValueEinhorn (y creemos que de manera un tanto irónica), el mercado parece haber cambiado su manera de valorar las acciones, poniendo más énfasis en la capacidad de disrupción que a lo que pueda generar por ello en el futuro. Independientemente de que entendamos que si esto fuera verdad habría razones de sobra para preocuparse, en cuestiones de ruptura de mercados, AMZN se lleva la palma. Los supermercados, los libros, y así también el reciente anuncio de que puede entrar en el sector farmacéutico.

I have long described Amazon as a Field of Dreams company, one that goes for higher revenues first and then thinks about ways of converting those revenues into profits; if you build it, they will come. (Aswath Damodaran)

Vídeo: Loss Leader or Value Creator? Breaking down Amazon Prime

Sea como fuere, la evolución de la acción queda claramente reflejada en el siguiente gráfico de Tradingview:

Los beneficios de AMZN son de todo menos predecibles (como todos, la verdad), pero si nos atenemos a las sorpresas, mezclan las positivas con las negativas sin ningún patrón reconocible....

Fuente: Elaboración propia

Desde tiempos que ahora parecen inmemoriales, en las noticias sobre el precio de AMZN destacan sobre todo las que hacen referencia a lo cara que estaba y está la acción. Dejamos este análisis de 2010 de Value Investors Club a modo de ejemplo.

En el artículo No es Value Todo lo que Reluce decíamos que GOOG no era value según los estándares. Incluso, entendemos que para justificar alguna inversión, algún gestor value de renombre dice ahora que value es al final general valor para el inversor, concepto con el que humildemente discrepamos y así lo manifestamos en ¿Aceptamos Value como Animal de Compañía?.

Value al final es comprar empresas a precios muy por debajo de su valor. Valor que hemos de recordar que tiene normalmente tintes de subjetividad dependiendo de quién haga la valoración y por tanto de las hipótesis que utilice.

Pues bien, digamos que este artículo es para seguir pensando sobre estos conceptos más allá de las definiciones convencionales.

Dicho lo cual, ¿ Podemos considerar AMZN una apuesta value más allá de los altísimos múltiplos que tiene?

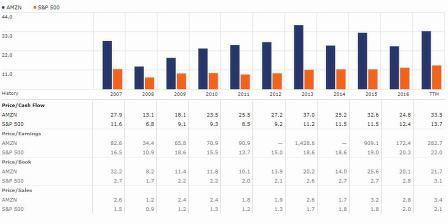

Fuente: Morningstar

La cotización alcanzó los $1.101 tras anunciar los últimos resultados trimestrales. ¿Mucho, poco, lo justo?

Para ver si AMZN está caro o barato podemos utilizar el DCF, los ratios, ambos o cualquier otro método comúnmente aceptados. Como ya dijimos en el artículo Snapchat, los Descuentos de Flujos de Caja (DCF) y las Valoraciones, los DCF implican hacer muchas hipótesis, y por tanto el riesgo de equivocarse aumenta.

Utilicemos, previamente o como confirmación a los métodos que puedan utilizar, lo que algunos considerarán una simpleza, pero que nosotros pensamos que puede ser de extrema utilidad y que puede darnos una idea del estado del precio. La prueba del algodón, podríamos decir.

Empecemos indicando que ninguna empresa puede crecer por encima de lo que crece la economía donde desarrolla su actividad de manera indefinida. Los crecimientos de los últimos 40 años quedan reflejados en el siguiente gráfico.

Fuente: ¿Estamos Consumiendo Demasiado?

Si aceptamos esta premisa como válida, las curvas de crecimiento de las empresas retornarán a la media a lo largo del tiempo.

Una vez establecido esto, veamos cuáles serían los crecimientos implícitos en el precio actual de AMZN, a diferentes tasas de descuento:

Fuente: Elaboración propia

Por tanto, que AMZN esté caro o barato dependerá del riesgo que estimemos para la empresa, de si creemos que la compañía va a batir a la economía para siempre o que la economía va a crecer por encima de su crecimiento histórico.

AMZN puede ser Growth (ratios elevados), Momentum (el gráfico del precio lo justifica), y Value (si ustedes piensan que sus crecimientos implícitos están justificados). Aunque la verdad, esto último resulta más complicado de explicar.

Una última matización, si ustedes son de los que opinan que AMZN está caro, tengan en cuenta que eso no significa de manera automática que haya que ponerse corto. Recuerden que el mercado puede permanecer irracional más tiempo del que ustedes pueden permanecer solventes.

Irrational Investors

Nota: Artículo previamente publicado en www.irrationalinvestors.com

Disclaimer:

No tenemos posiciones en ninguna acción mencionada, y no planeamos iniciar posiciones dentro de las próximas 72 horas.

Escribimos este artículo nosotros mismos, y expresa nuestras propias opiniones. No recibimos compensación por ello. No tenemos ninguna relación comercial con ninguna compañía mencionada y/o cuyas acciones se mencionan en este artículo.

Las opiniones contenidas en este documento son sólo informativas y educativas y no deben interpretarse como una recomendación para comprar o vender las acciones mencionadas o para solicitar transacciones o clientes. El rendimiento pasado de las compañías discutidas puede no continuar y las compañías pueden no alcanzar el crecimiento de ganancias según lo previsto. La información contenida en este documento se considera adecuada, pero bajo ninguna circunstancia una persona debe actuar sobre la información contenida en el mismo. No recomendamos que cualquier persona actúe sobre cualquier información de inversión sin primero consultar a un asesor de inversiones en cuanto a la idoneidad de tales inversiones para su situación específica.