Análisis y Valoración de Altia Consultores

En primer lugar querría presentarme. Mi nombre es Eduardo y podéis encontrarme en Twitter @EduardoValue Twitter o en mi blog Un Ahorro por Delante . Soy un apasionado de la inversión. Este año he terminado la carrera de Administración de Empresas y estoy preparando el CFA nivel 1.

Recientemente tuve el placer de conocer una pequeña joya del Mercado Alternativo Bursátil. Aquí os traigo su análisis y valoración.

Altia Consultores enmarca su negocio dentro del sector de las Tecnologías de la Información y cotiza en el Mercado Alternativo Bursátil con una capitalización de unos 130M€ y una cifra de negocios de 60M€.

1. Descripción de la compañía

Fundada en 1994, salió al MAB en 2010 y actualmente capitaliza 138 millones de euros. La compañía está incluida dentro del IBEX MAB15 e IBEX MAB15 All Shares, entrando dentro de las 15 empresas con mayor contratación del Mercado Alternativo Bursátil (MAB).

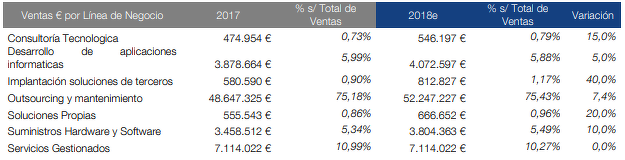

Altia Consultores cuenta con 7 líneas de negocio: outsourcing y mantenimiento, servicios gestionados adscritos al Data Center, desarrollo de aplicaciones informáticas, consultoría tecnológica, soluciones propias, implantación de soluciones informáticas de terceros y por último, suministro de hardware y software.

Básicamente, podríamos decir que Altia se encarga de toda la parte informática de las empresas. Esto tiene un punto a favor muy bueno y es el coste de cambio. Es un pequeño moat. Me explico, el coste de cambiar de proveedor de todos estos servicios informáticos es muy alto ya que cada compañía trabaja de una manera distinta y se perdería mucho tiempo en tener que enseñar a los trabajador a hacer lo mismo que hacían pero de otra manera.

Básicamente, podríamos decir que Altia se encarga de toda la parte informática de las empresas. Esto tiene un punto a favor muy bueno y es el coste de cambio. Es un pequeño moat. Me explico, el coste de cambiar de proveedor de todos estos servicios informáticos es muy alto ya que cada compañía trabaja de una manera distinta y se perdería mucho tiempo en tener que enseñar a los trabajador a hacer lo mismo que hacían pero de otra manera.

El sector en el que se encuentra está creciendo a elevadas tasas debido a la digitalización de las compañías, tendencia que sólo puede ir en aumento. Sin embargo, la competencia ha crecido y se encuentran actualmente en una guerra de precios en la que Altia no ha querido entrar para no sacrificar sus buenos márgenes.

La posición estratégica de alto valor añadido es una buena base para el desarrollo de Altia dentro del sector.

2. Management y Accionistas Relevantes

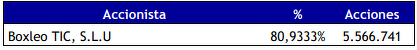

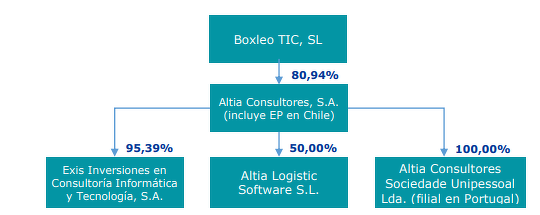

Aquí entramos en uno de los puntos de más relevancia para la valoración. La matriz de Altia es Boxleo TIC S.L y posee un 80,94% de Altia. Esto nos indica que el Free Float es reducido lo que la puede hacer más volátil al haber menos acciones en circulación. En mi opinión es positivo ya que una participación de control tan grande en la compañía se traduce en confianza por su parte en la inversión.

Respecto a otros accionistas debemos saber que hay otro inversor que controla, con participaciones varias mayores al 1%, otro 10% de la compañía, Ram Bhavnani. Esto nos deja un Free Float escasísimo. Respecto a estos inversores, comentar que parecen estar todos relacionados con una familia india residente en Canarias.

Por tanto si capitaliza 138 millones de euros, el 10% que queda de Free Float apenas corresponde a 13,8 millones de euros. Esto es de gran relevancia ya que los fondos de inversión no pueden tomar posiciones aquí y no es una compañía que pueda ser seguida por ningún analista.

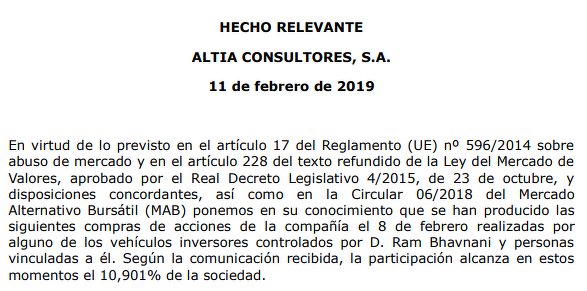

Compras semanales por parte de Ram Bhavnani:

La familia Bhavnani ya controla casi el 11% de la sociedad. Mediante compras semanales, todas las semanas incrementa suposición, comunicado mediante Hecho Relevante por Altia como os muestro a continuación:

Han pasado en el último año de controlar el 10,10% a casi el 11%, comprando todo el papel que pone el mercado, invirtiendo más de 600.000€ en el último año. Se trata casi de una “recompra de acciones” por el efecto que tiene en la cotización saber que semanalmente va a haber compras programadas.

Sin embargo, no basta con saber que hay un accionista mayoritario que confía en la compañía, sino que debemos fijarnos en quién dirige la compañía, si sus intereses son exprimir la compañía vía dividendos o reinvertir los beneficios para que siga creciendo la empresa.

Constantino Fernández Pico, presidente, escribe una carta a los accionistas junto a cada resultado anual, lo cual me gusta. Es un hombre que por lo que se ve está volcado en la gestión y se juega su propio patrimonio en la misma. Curiosamente se trata del presidentedelDeportivo de La Coruña, cargo que ocupa desde 2014. Gran defensor de la calidad y no de la cantidad. Ha manifestado en varias ocasiones renunciar a competir en la guerra de precios para mantener los márgenes lo que a priori me parece positivo para el accionista teniendo en cuenta el “poder de retención” al cliente.

3. Evolución de la cotización

Después de los crecimientos espectaculares hasta 2016, la cotización se ha tomado un descanso estos últimos 3 años, donde la cotización ha estado entre los 15 y los 20€ anclada.

En los primeros meses del año podemos ver una ruptura de esta tendencia lateral y parece que la compañía se prepara para un nuevo tramo al alza.

4. Análisis de los Estados Financieros

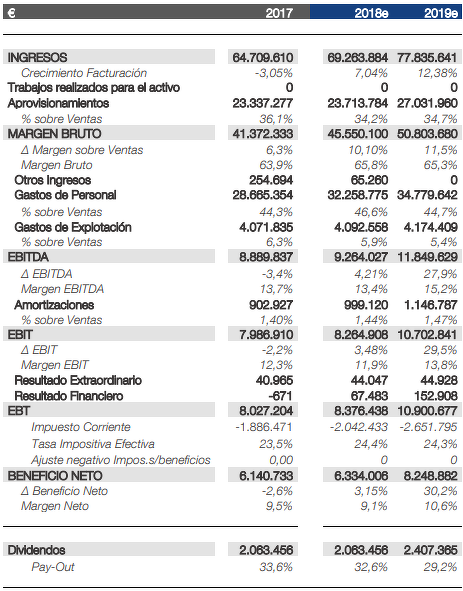

Entramos de lleno en el análisis de su cuenta de resultados. La cifra de negocios lleva 2 años estancada pero parece que estos próximos años va a volver a crecer. Debemos recordar que Altia viene de facturar de 10 a 20 millones entre 2010 y 2015, año en el que vivió un crecimiento de gran magnitud. 2018 y 2019 es la proyección de la compañía en su Plan Estratégico. En el primer semestre de 2018 la compañía ha publicado unas cifras muy buenas y parece que las estimaciones de 2018 se van a cumplir o incluso superar.

Lo más importante que debemos apreciar del Plan Estratégico es el incremento en los ingresos manteniendo los márgenes actuales. Parece que la compañía ha cambiado su estrategia de pequeños contratos para crecer en tamaño y optar a contratos mayores, como está haciendo la competencia.

En cuanto a los gastos debemos destacar la partida de gastos de personal. Es la partida que más condiciona al grupo ya que supone un 44,7% de la cifra de negocios. El aumento del salario mínimo es posible que haya tenido repercusión aquí. Creo que es mayor problema que tiene la compañía para mantener sus márgenes. Los salarios son muy bajos y un aumento de los mismos debido a la demanda puede hacer subir los costes de forma importante. Se trata de uno de los mayores riesgos en el corto plazo.

El resultado financiero es reflejo de la nula deuda, lo que nos deja un margen de Beneficio/Ventas del 9-10%, muy interesante.

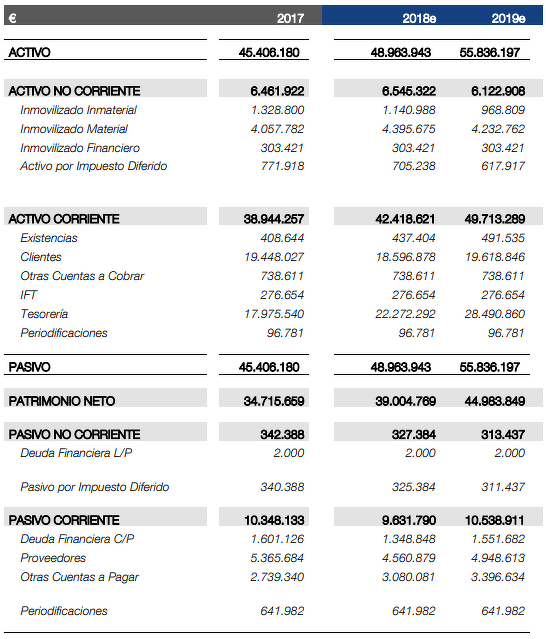

Si hablamos del balance debemos apreciar la escasa o nula Deuda Financiera y alta tesorería. Esto es uno de los puntos más atractivos de la tesis y por la que se debería dar un plus en el precio objetivo: la deuda financiera neta es muy negativa si nos fijamos lo que tiene actualmente en tesorería y las perspectivas de crecimiento.

La posición financiera es por tanto sólida pero me preocupa el nulo uso de la caja. Comentan siempre de realizar alguna adquisición pero de momento la caja está parada dando una rentabilidad nula.

Otra partida importante del balance y que no me convence mucho es la de clientes. La cantidad pendiente de cobrar es abismal y corresponde a un 33% de la facturación de un año. Se han puesto medidas para corregirlo y en el plan estratégico detallan que el periodo medio de cobro va a bajar de 109 a 92 días.

5. Valoración y Precio Objetivo

Entramos ya en terreno de valoración donde intentaremos sacar un precio objetivo mediante una valoración por múltiplos.

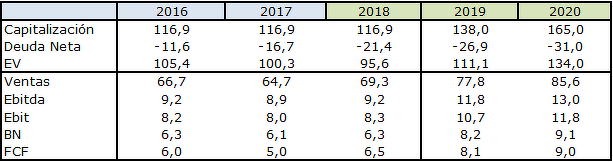

Este es el resumen de la cuenta de resultados proyectada. Para 2018 son los datos que ofrecen en el Plan de Negocio. A pocas semanas de que se presenten los resultados totales de 2018, los resultados del primer semestre adelantaron que estas cifras se van a cumplir e incluso superar. Para 2020, he estimado un crecimiento de las principales magnitudes del 10%.

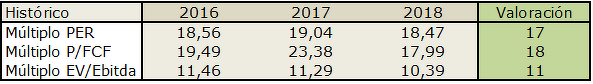

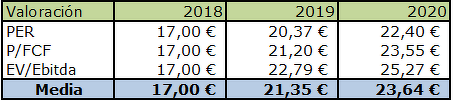

Estos son los ratios medios a los que ha cotizado la acción teniendo en cuenta un precio de 17€ por acción, que ha sido la media de estos 3 años. Como podemos ver son unos ratios elevados, debido a que se trata de una empresa de alto crecimiento.

Aplicando estos ratios a la proyección de PyG podemos observar estos precios objetivos. Ahora la acción está sobre los 20€ pero si los resultados de 2018 confirman las cifras y el guidance de 2019 es positivo, deberíamos acercarnos a los 23€ por acción. A continuación os muestro un análisis de sensibilidades ya que el salto de 2018 a 2019 puede parecer demasiado optimista. Veamos qué pasaría si se quedan algo por debajo de sus estimaciones.

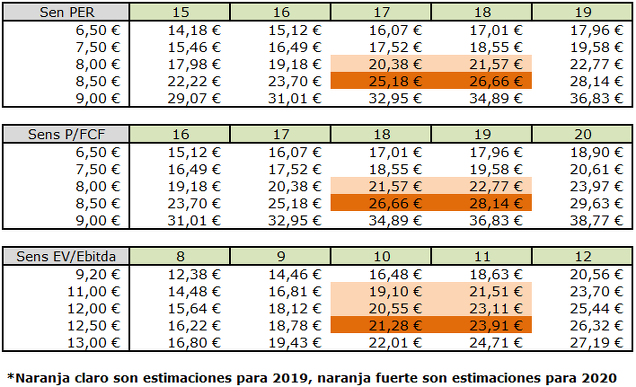

En el análisis de sensibilidades tenéis a la izquierda las magnitudes que podrían verse en los próximos años respecto a Beneficio, FCF y Ebitda. En la escala derecha están distintos ratios a los que la acción podría cotizar.

Si estimamos que los resultados del Plan Estratégico se van a cumplir, debería cotizar a 20-21€ este año y aproximarse a los 24-26€ de cara a 2020 si los resultados se cumplen o se superan. El naranja claro es algo más conservador y el fuerte a medio plazo (2020).

No parecen cifras descabelladas ya que la Bolsa siempre descuenta previsiones. También hay que tener en cuenta que este crecimiento proyectado es exclusivamente orgánico. No se tienen en cuenta las posibles adquisiciones que es más que probable que se lleven a cabo teniendo en cuenta la cantidad de caja que tienen.

Espero que den salida a los 20 millones que tienen en caja y que actualmente les está rentando menos del 1%. Está bien que el Payout sea del 30% pero sin reinversión de beneficios en el negocio no se genera valor para el accionista.

Como punto negativo, no me termina de convencer nada la estimación que hacen del Free Cash Flow en su Plan Estratégico. En el cálculo no tienen en cuenta la inversión real en el activo circulante. Esta inversión es incluso mayor a la inversión en CAPEX.

De momento la valoración va por buen camino. En los resultados del primer semestre de 2018 la empresa crece a ritmos del 20%, demostrando que sí es posible alcanzar las cifras del Plan Estratégico e incluso rebasarlas.

6. Catalizadores

Dentro de los posibles catalizadores podemos encontrar:

-Crecimiento por la vía inorgánica. Desde el management se comenta que Altia tiene a una persona constantemente vigilando oportunidades de mercado. Las posibles adquisiciones que puedan llevar a cabo han sido repetidas en varios de los informes anuales y creo que antes de 2020 veremos alguna adquisición. Esto es importante ya que sería darle uso a la caja que tiene la empresa disponible y aumentar la cifra de ventas (que sólo tiene en cuenta el crecimiento orgánico para el Plan Estratégico).

-Cotización en el Mercado Continuo: no sé si están planteando la posibilidad pero el ritmo de la cotización necesita pasar a una escala mayor y el ascenso al Continuo haría que muchísimos más inversores conocieran la empresa y Fondos de Inversión se planteasen abrir una posición en ella. La posibilidad de que este hecho ocurra es baja ya que el Free Float actualmente es demasiado bajo. Debería haber una AK o venta por parte de la matriz.

-Firma de grandes contratos. Como la compañía comenta en el informe de 2017, es necesaria un crecimiento es la empresa para poder optar a contratos de mayor tamaño. Parece que van por el buen camino y podríamos llevarnos una sorpresa a lo largo de 2019, mediante un concurso ganado en solitario o junto a otra gran compañía.

7. Conclusión

Altia es una empresa que se encuentra dentro de un sector de gran crecimiento. Las necesidades informáticas de las empresas apenas están comenzando y Altia se encuentra bien posicionada para recoger ese crecimiento.

Si los planes de negocio se cumplen podríamos verla cotizando sobre los 23-24€ en los próximos 12-24 meses, plazos razonables para cualquier inversor a largo plazo.

Todo este crecimiento podría verse acelerado con una operación corporativa. La compañía tiene un departamento encargada de buscar oportunidades. Espero por tanto que en 2019 den salida a la enorme caja que tienen y que actualmente no está generando valor para el accionista.

Quiero recalcar que esta valoración no supone una recomendación de compra o de venta y que cada inversor opera bajo su particular riesgo y por tanto deben realizar su propio análisis antes de invertir.