La

intención de este post es desafiar algunas de las frases (mitos para mi) que comúnmente se utilizan acerca de la crisis y la

situación económica actual. Para algunos podrá parecer un asunto de semántica,

pero la verdad es que malas definiciones y verdades a medias, llevan a

razonamientos dudosos. Cada quien podrá inventar sus propias definiciones o

decir verdades sesgadas, pero entonces estarán basando sus ideas en invenciones

y torcidos argumentos. Yo no sé las definiciones de todo. Tampoco sé la verdad

de todo, porque de hecho la verdad absoluta No existe, pero al menos cuestionaré

esas “verdades” que muchos dan por ciertas. Yo también puedo estar equivocado,

pero prefiero equivocarme yo sólo a equivocarme con el resto.

La

definición de mito de la RAE es:

Persona o cosa a las que se

atribuyen cualidades o excelencias que no tienen, o bien una realidad de la que

carecen.

Entonces

podemos concluir que si algo no tiene las cualidades (tal vez no todas, pero sí algunas) que muchos creen que tiene,

entonces es un mito. Los mitos pueden ser el resultado de dos procesos erróneos

(inducción o deducción) y repetirlos

varias veces podría haceros creer que son verdades absolutas porque se refuerzan

en nuestra memoria creando el sesgo de representatividad y

disponibilidad heurística . ,

es decir, cada vez que escuchamos algo similar o cercano al recuerdo lo primero

que salta en nuestra mente es el mito y rápidamente lo asociamos como si fuera

la respuesta mas obvia, pero recordad nuestra mente puede jugarnos malas

pasadas. El Problema es que muchas veces estos mitos no resisten el más mínimo

escrutinio, claro si se está dispuesto a hacerlo.

·

Proceso Deductivo: ir de lo general a lo

particular o comúnmente llamado generalizaciones.

o

Las malas generalizaciones aparecen porque

después de ver un conjunto de datos, pensamos que todos los datos (dentro del conjunto o fuera de él pero con

alguna similitud) tendrán que comportarse igual, basados en la Ley de los

Grandes números. El problema es que pocas veces revisamos si los elementos que

forman el conjunto (o aquellos fuera pero

con alguna similitud) de datos son lo suficientemente homogéneos y

representativos. Por ejemplo, si veis a alguien entrando a su piso con una

bolsa del super, uno rápidamente deduce

que todos los productos en el interior de la bolsa fueron comprados en el

super, pero si investigáramos un poco más tal vez sabríamos que dentro de la

bolsa también hay cosas que: o no fueron adquiridas en el super o que tal vez

el contenido ni siquiera sean productos del super, después de todo alguien

puede meter en la bolsa lo que sea que quiera. Otro ejemplo clásico: Todos los

rusos toman vodka, por lo tanto mi vecino, que es ruso, debe tomar vodka ¿y qué

pasa si es abstemio o el vodka no le pasa y gusta más del brandy?

·

Proceso Inductivo: ir de lo particular a lo

general.

o

Las inducciones se dan cuando después de un

ejemplo anecdótico (algo que vivimos, nos

contaron o leímos) nos encontramos/buscamos otra coincidencia parecida y

entonces a partir de esos dos ejemplos (o

pueden ser más ejemplos siempre y cuando sean contables) inducimos una regla general para todos los ejemplos iguales a los primeros. El

problema aquí es que muchas veces no nos detenemos a ver si estos nuevos casos

que van apareciendo (a los cuales

aplicamos nuestra regla general) tienen efectivamente todas las similitudes

de nuestros primeros casos. Muchas veces pensamos que son similares por una o

dos características o peor aún porque los síntomas son similares, sin antes

revisar si las causas son iguales. Por ejemplo, está mal inducir que alguien

que tiene fiebre tiene gripe, simplemente porque las veces anteriores que yo y

mi familia hemos tenido fiebre ha sido por gripe. Otro ejemplo relacionado con la

generalización de los rusos y el vodka:

entro a un bar y veo 2 personas tomando vodka, les pregunto su nacionalidad y

ambas son rusos, pero al dar una mirada panorámica al bar veo que todos están

tomando vodka ¿puedo inducir que cada uno de ellos es ruso? o ¿puedo inducir

que en ese bar sólo sirven vodka?

Por

más que ambos procesos tengan fallas o sean mal aplicados, definitivamente son

muy útiles para la vida diaria porque nos ahorramos tiempo y ciertamente la

regla de los Grandes números y la de los pequeños números tienen su poder, pero

como toda rule of thumbs tiene un

bias heurístico y si queremos ser precisos y no caer en mitos o realmente

pensar fuera de caja y diferente que el resto, entonces debemos conocer bien

esos detalles que la mayoría olvidan o dan por obvios, porque para pensar fuera

de la caja, primero debemos conocer muy bien la caja y esto no nos lo dirán las

estrellas, hay que investigar.

Mito: USA y Europa

rescataron al sistema financiero cargándose a la economía

Sí

es cierto que los gobiernos se han cargado a la economía, esto No es un mito y

no hay duda de ello, más bien es no aprender de la historia y tener políticos

tontos y corrputos, porque casi siempre (con

muy pocas excepciones) las crisis más recientes se han resuelto así,

cargándose a la economía y dejando que la clase media pague los costes. Se hizo

en USA con las Savings&Loan crisis (ensayo de las subprime), se hizo en

LatAm con su década pérdida, se hizo en Russia, Japón, Thailandia y Korea del

Sur en los 90s y aunque parezca raro también en China a

finales de los 80s.

Lo

que es un mito es que hayan rescatado al sistema financiero. Lo que han hecho es rescatar a los bancos

malos (malo en términos de calidad),

a los banqueros malos, a los créditos malos, a los inversionistas/especuladores

ingenuos y codiciosos y no sé si olvido algo más. Mientras rescataban

selectivamente a quienes querían, dejaron olvidado al sistema financiero (y a todo o demás) que era el que tenía

que ser rescatado de las manos de los taimados que acabo de mencionar.

Olvidaron mejorarlo y olvidaron vigilarlo, entonces toda la panda de rescatados

han vuelto a tomar la mayor parte de los controles y ahora son más grandes y

mal acostumbrados a ser rescatados.

El

sistema financiero es algo intangible es como las rutas marítimas y aéreas, sólo

las vemos en mapas. Sirve para llevar y traer algo, en este caso crédito,

deuda, capital. Mientras los usuarios de estas rutas necesitan cumplir ciertos

requerimientos y siempre están vigiladas y reguladas porque los accidenten en

ellas son catastróficos, en el sistema financiero que también puede tener

catástrofes y son necesarios ciertos requerimientos, el cumplimiento, la

vigilancia y regulación es puro cachondeo. El problema como muchas cosas en la

vida no es el sistema per se (aunque es

claro que está lejos de ser perfecto), sino las personas encargadas de

operarlo, mejorarlo, regularlo y vigilarlo. El sistema financiero (ya sea público, privado o mixto) es el

único sistema que hemos inventado para el movimiento y asignación de capital,

ineficiente o quasi-eficiente no importa, es lo único que tenemos

desgraciadamente, no hay otra forma de mover capital del punto A al B de una

forma “segura, regulada y vigilada”, ya sea la caja de ahorro de una

cooperativa africana o un banco de inversión en la city, un préstamo P2P o un

pago con paypal, al final no importa la institución o la divisa, todos ellos

necesitan de los canales del sistema financiero para enviar y recibir.

Inclusive bitcoin necesitará parte de las estructuras o al menos el know-how

del sistema financiero para operar y si lo hace será una parte más del sistema

financiero. Algunos podrán argumentar que existe el Hawala, y sí es un sistema

financiero alterno, pero sigue siendo un sistema financiero intangible que al

final también está compuesto de partes tangibles y que de una forma u otra se

conecta con el sistema financiero común.

El

sistema financiero está constituido, compuesto o consiste de instituciones

financieras, al igual que las rutas marítimas tienen puertos y aeropuertos. Es

decir, los bancos, cajas de ahorro, banqueros, inversionistas, etc, no son el

sistema financiero, son parte de él. La prueba de que no rescataron al sistema

financiero es que éste sigue igual o peor y que sólo rescataron a algunas

partes que lo componen. Si el sistema financiero hubiese sido rescatado las

vías canalizaban el crédito seguirían accesibles, pero están parcialmente

bloqueadas. Si el sistema financiero hubiese sido rescatado, no habría bancos e

instituciones zombies ni shadow banking excesivo. Si el sistema hubiese sido

rescatado no serían necesarios tantos QEs, sólo tasas bajas. Si el sistema

financiero hubiese sido rescatado, la asignación de capital sería más

eficiente. Si el sistema financiero hubiese sido rescatado, el mercado OTC de

CDS ya estaría completamente regulado.

MITO: El mundo entero está

comprando menos deuda que antes y se están deshaciendo de los bonos o la gente ya no invierte en USA

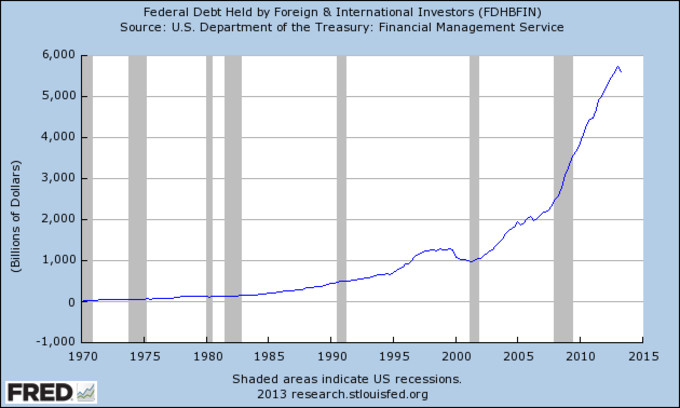

Algunos

creen que durante el Reaganomics o con la política de un dólar fuerte o durante

otras épocas menos volátiles que la actual, los extranjeros compraban más deuda

americana o que les era más fácil a los americanos endeudarse o que antes el

mundo tenía más apetito por la deuda americana. La verdad es que es todo lo

contrario (hasta el momento, no sé qué

pasará mañana). En cualquier otra época antes del 2000 todo el mundo

compraba menos deuda americana que hoy. Hoy todo el mundo compra más deuda

americana (en porcentaje, por volumen,

descontando la inflación, los salarios o GDP percapita) de lo que había

comprado hace décadas. Hoy es más fácil y más barato para el gobierno americano

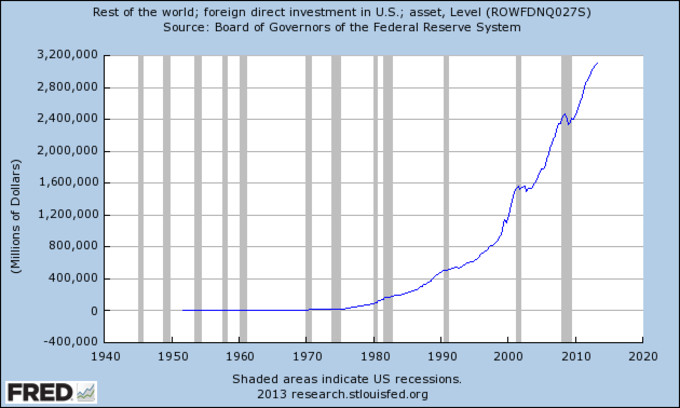

endeudarse. Lo mismo pasa con las inversiones extranjeras en USA, nunca antes

el mundo habíe tenido tantas ganas de invertir en USA (hasta el momento, no sé qué pasará mañana). Esto no es una

inferencia ni una deducción ni inducción, son los datos como pueden ver en las

gráficas siguientes.

Basta

con mirar la pendiente para ver que las compras de extranjeros han sido

exponenciales. Este fenómeno no es porque USA sea lo más seguro (aunque muchas percepciones así lo vean)

o porque su deuda es la más valiosa o porque sea la mejor, es simplemente

porque no hay una mejor alternativa tan líquida, con un mercado tan profundo y

reconocido; y muchos de los compradores extranjeros (y también nacionales) compran bonos americanos, no porque quieran

sino porque están de alguna forma obligados, desde ETFs y fondos de pensiones,

hasta bancos centrales y el mismo IMF.

La

teoría dice que el dinero fluirá a donde las tasas de rendimiento sean más altas

y parecería obvio pensar que si las tasas de USA están tan bajas y el gobierno

americano tiene tanta deuda, entonces el dinero no debería fluir hacia USA, ie,

los inversionistas no deberían estar comprando tantos bonos americanos, los

deberían estar vendiendo como si fuera papa caliente. El problema es que aunque

en la teoría, la práctica y la teoría son iguales, en la realidad a veces no lo

es. Lo que está pasando es lo que ya dije, no hay alternativas que soporten

operaciones tan grandes o que estén dispuestas a tomar la posición del dólar,

porque a pesar de todo, ser la moneda de reserva mundial tiene enormes

desventajas y se pueden ver en el terrible imbalance de la balanza de pagos

americana.

Si

el BOJ o el PBC decidieran cambiar porcentajes fuertes de sus reservas en

dólares a oro, euro, yuanes o cualquier otro activo y después comenzaran a

hacer sus operaciones de política monetaria que hacen a diario, los efectos en

las volatilidades y distorsiones serían enormes, sería como si Berkshire Hathaway

comprara penny stocks.

¿Qué

pasará cuando finalmente los extranjeros dejen de comprar bonos americanos? No

lo sé, nadie lo sabe, pero si hoy 2/3 de la deuda americana la tienen los

americanos mismos, no sería muy difícil que el gobierno siga con la represión

financiera y “obligué” a sus fondos de pensiones (públicos y privados) y a su sistema financiero entero a comprar mas

de su deuda. Esto ya ha sucedido en USA antes y en muchos otros países, no es

nada nuevo es parte de la represión financiera y en España lo están haciendo

hoy.

Otra

ventaja que ha tenido el dólar es que mientras ellos “imprimen dinero”, el

resto de los Bancos Centrales está haciendo lo mismo. Devaluación y destrucción

del poder adquisitivo no es algo endémico de la FED y USA, todos van por el mismo

camino. Entonces la única alternativa que tienen los demandantes de bonos

americanos es escoger entre lo menos malo.

MITO: Las causas de la

enorme deuda americana.

Es

cierto que USA es culpable de su deuda, después de todo cada país asume sus

propios compromisos y nadie obligo al gobierno americano a endeudarse a esos

niveles, pero algo que pocas veces se menciona es el papel que algunos

emergentes jugaron en la explosión exponencial de última década. Sí, los americanos son culpables y responsables de su enorme deuda, pero tiene algunos amigos que lo acompañan cuando sale de fiesta.

La

explosión en la compra de deuda americana se dio por dos razones (aunque pueden existir más ahora sólo

señalaré estas que pocas veces se mencionan). La primera es la explosión en

el crecimiento de los BRIC y emergentes en general que necesitaban compensar al

entrada de flujos de sus exportaciones y controlar la inflación para no sufrir

del mal holándes; y la segunda fue que los emergentes que habían sufrido crisis

se dieron cuenta que tenían que tener reservas para proteger su economía y

divisa.

Estas

dos razones generaron las compras excesivas que ahora vemos y por lo tanto

presionaron las intereses que USA debe pagar al endeudarse a niveles de risa.

Al igual que toda buena idea que ha tenido el ser humano, ésta también la han desvirtuado

llevándola al extremo y convirtiéndola en una mutación que nadie sabe en qué

terminará. Ya lo dijo alguna vez

Ben Graham: be careful of the good idea because it is apt to be terribly overdone.

Sabemos

que todo tiende revertir a la media tarde o temprano y que esta burbuja de

bonos americanos causada mayormente por los compradores y no tanto por los

vendedores porque toda burbuja sube porque los compradores demanda más, no

precisamente porque la oferta aumente o como dicen en WallStreet "When the ducks quack, feed them".

Cuándo lo hará? Imposible saber, el bullmarket de los bonos americanos lleva 30

años. El bear market de la tasas de Japon lleva 20 años. Y lo interesante es

que durante los primeros años de cada uno de estos dos mercados, muchos decían que

esa situación no podía durar mucho tiempo y mira que todavía ninguno de esos

mercados ha revertido significativamente. Hay que leer mas historia, sobre todo

editorials de periódicos viejos.

Lo

que hay que saber es que aquí no hay buenos ni malos, simplemente

circunstancias e imbalances. Los juicios de valor y moralinas están bien para

una cañas en el bar y el sermón de los domingos.

Es

claro que al existir paises hambrientos por comprar deuda americana, el

gobierno americano no les va a decir que no, sería como tener a muchos niños afuera

de una dulcería con los puños llenos de dinero y el dueño no quisiera

venderles. Esto es parte de los imbalances de los que Eichengreen y Pettis han

hablado tanto. Unos necesitaban comprar los bonos americanos para compensar su

balanza, estabilizar su economía o mantener competitiva su divisa, mientras que

el vendedor no podía negarse. Claro que aquí el problema de "adicción"

se crea en el vendedor no en el comprador, pero aun así el comprador sigue

comprando, no por compasión ni por ser la madre teresa, sino porque no hay otro

vendedor a quien recurrir y mientras no lo haya la situación poco cambiará.

Vaya es como la insulina (el clásico ejemplo de inelasticidad de eco 101) tal

vez no tan inelástico.

Cuando

haya otra alternativa a los bonos americanos, no aparecerá por magia de un día

a otro, ni de un día a otro todos cambiaran. Será un proceso donde tal vez irán

disminuyendo paulatinamente la cantidad de sus compras y ya no harán el

rollover de todos los bonos. Esto es algo que tal vez ya está en curso, pero

sólo lo podremos saber en retrospectiva. Pero a nadie, especialmente a los

bonistas, les conviene un movimiento fuerte y no es que se estén deshaciendo de

los bonos, simplemente comprarán menos.

Existen algunos mitos mas de los que luego hablaré...