Estimados lectores, hoy, voy a hacer una pequeña parada en la historia de la Guerra Comercial Z debido a que estaba esperando datos y estimaciones de la Organización Mundial del Comercio (OMC). Sigo los mercados desde la última crisis y la verdad que los últimos meses han sido una batalla campal en medio de un desierto de arena. Ahora en medio del mes más bajista del año (octubre) y con una situación macroeconómica con una profunda desaceleración, tenemos un mercado global alcista rompiendo máximos históricos y con todas las señales técnicas apoyando esa continuidad.

Sin embargo, nadie está temiendo que el BCE tenga los tipos al 0% en esta situación. Cuando hay una crisis, la principal herramienta del BCE es la variable de tipos de interés. Por lo que, si hubiera esa pequeña posibilidad de que la economía declinara y con unos tipos al 0%, nos sumergiríamos en una era sin precedentes y muy peligrosa porque el Banco Central Europeo no tendría suficientes armas para combatir una economía zombi. Además, a eso súmale el extremo nivel de deuda pública de los países.

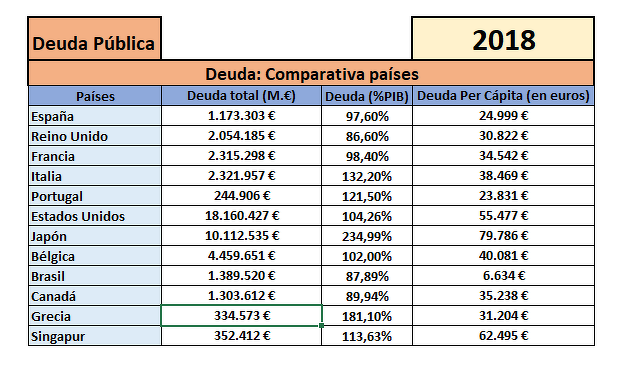

Fuente: Elaboración propia basada en Datos Macro.

La política monetaria flexible del BCE desde 2012 no ha ido mal encaminada hacia el objetivo de relajar el tipo de interés. En mi opinión, debería haber actuado de “ipso facto” en cercanías a la fecha que lo hizo la Reserva Federal de USA, pero eso es otra historia. Es importante destacar el aspecto de que, si el BCE pone a disposición de los Gobiernos europeos esta herramienta de barra libre de crédito, el gobierno de turno de cada país “debe” aprovecharlo de manera en la que puedan “ahorrar” y ser más eficientes en las distintas partes que tiene la estructura de un Estado. Sino es así, el objetivo es perverso, y la herramienta se utilizará para financiar el gasto público a costa de no reducir algo tan esencial para enfrentarse una crisis. Y es ahí donde quiero llegar, el aumento del gasto público se utilizará cuando nos enfrentemos a una crisis para estimular el gasto privado y ayudar con políticas de empleo y formación a los sectores más eficientes. Por lo tanto, tenemos unos tipos ultrabajos y una deuda pública descomunal para enfrentarse a cualquier bache grave. Y esto es así venga quien venga a decirme que la tendencia es alcista. Como analista técnico sé que la tendencia desde el largo plazo pasando por el medio plazo y acabando en el corto es superalcista, pero mi parte macroeconómica me dice que tengo que ser muy precavido por que algo desagradable está ocurriendo en la economía mundial en estos momentos. Por lo que sí, mi cartera es alcista, pero con menos riesgo del que utilizo habitualmente y preparado por si todos estos hechos de los que escribo empeoran.

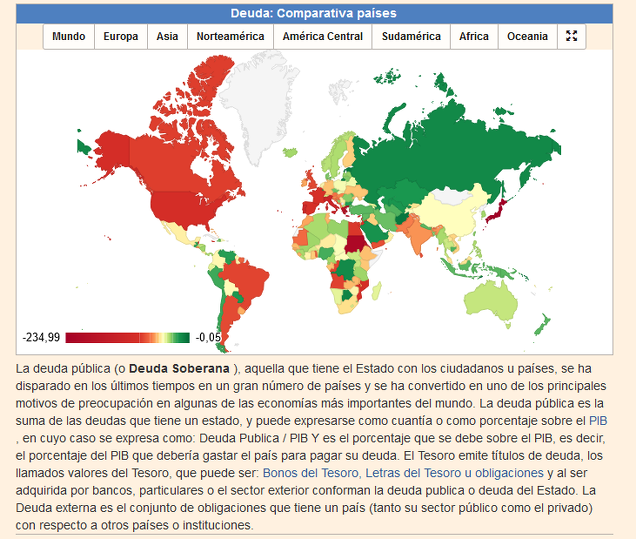

La siguiente imagen muestra con colores la deuda soberana mundial; a mayor tono rojo mayor deuda.

Fuente: DatosMacro

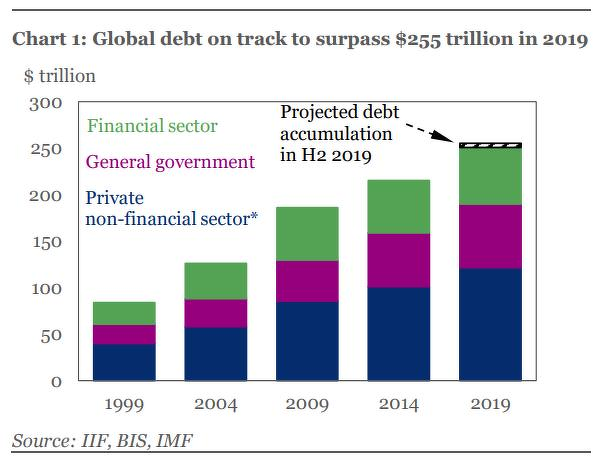

Por otra parte, la deuda global se encamina a cerrar 2019 con un récord máximo de más de 225 billones de dólares, estimó el Instituto de Finanzas Internacionales (IIF, por su sigla en inglés), casi 32.500 dólares por cada uno de los 7.700 millones de habitantes del planeta. O lo que es lo mismo, un 320% del PIB mundial.

Cerca de un 60% del aumento corresponde a Estados Unidos y China. Sólo la deuda de gobiernos superará los 70 billones de dólares este año, al igual que la deuda general (gubernamental, corporativa y del sector financiero) de los países emergentes.

Para concluir, un dato preocupante. La OMC espera que el crecimiento en el comercio global de bienes se mantenga “por debajo de la tendencia” en el cuarto trimestre, en medio de las tensiones arancelarias y el aumento de los gravámenes en sectores clave. El crecimiento en el segundo trimestre ha sido de 0,2% respecto al 3,5% obtenido en 2018. Ha señalado que ciertos componentes del barómetro que utilizan para medir el crecimiento se han estabilizado en agosto, mientras que otros permanecen en una trayectoria descendente que refleja las mayores tensiones comerciales y el aumento de los aranceles en sectores clave.

Los índices de transporte carga aérea, materias primas y componentes electrónicos “se deterioraron aún más por debajo de la tendencia”, con componentes electrónicos más débiles en medio de alza de aranceles, mientras que los productos automotrices y el envío de contenedores se han fortalecido.

Con todo esto es evidente que el resultado del acuerdo parcial vigente entre USA y China moverá los hilos de los mercados financieros y la economía global. Hasta este momento, los mercados financieros han descontado hasta que se quitan la mayoría de los aranceles y pienso que no es el caso. Cualquier evento “regular o negativo” en el resultado de la negociación, nos llevará a que se ajusten los precios sobrevalorados.