Ayer el FMI recortó su previsión de crecimiento global al 3.1% desde el 3.3% que preveía en julio porque la bajada de las commodities daña a los mercados emergentes. Y también rebaja la previsión global para 2016 de 3.6% frente a previsión anterior de 3.8%

FMI confirma que España despedirá 2015 a su mayor nivel desde 2007 y liderando las economías avanzadas. Mantiene la previsión de PIB de España en el 3.1% a pesar de recortar el crecimiento mundial. Elude por ahora el impacto de la desaceleración global. Baja la previsión de crecimiento para Japón, Canadá y Alemania para 2015 Baja la previsión de crecimiento de US, Euro Zona, Japón y Canadá para 2016

Creemos que a pesar de que revisa a la baja las expectativas de crecimiento, la noticia es positiva para el mercado puesto que las bolsas anticipaban una situación peor y sobre todo un mayor contagio de las economías emergentes a las desarrolladas. El cirio que se ha montado este verano con el posible contagio de la desaceleración china generando correcciones en las bolsas en torno al 20%, para una rebaja de dos décimas de la previsión de crecimiento mundial para este año y el que viene, demuestra lo exagerado del movimiento bajista.

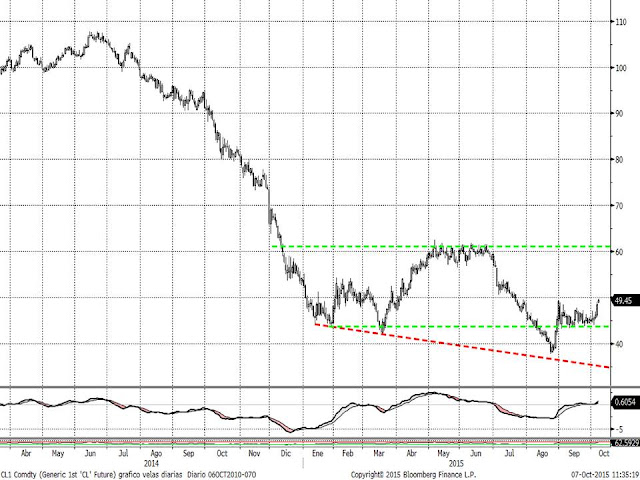

Las bolsas están recuperando fuertemente posiciones, y es posible que aún el rebote no sea fiable y que se deba sólo al cierre de posiciones cortas, pero sí que la posibilidad de un suelo de largo plazo es muy factible. Ahora la sensación es la de que los inversores tienen claro que cualquier recorte puede ser aprovechado para incrementar riesgos en cartera. Pero más que las bolsas, el comportamiento del precio del petróleo con un fuerte rebote en la sesión de ayer y continuando hoy, con el West Texas atacando la zona de 50 dólares, sí que demuestra que la demanda no caerá tanto cómo se preveía.

Lo mismo ocurre con el índice genérico de materias primas (CRY index) con la zona de 200 puntos. Superar esta zona confirmaría el suelo de las materias primas que beneficiaría a las economías emergentes (productoras) que están ahora en recesión o al borde de ella.

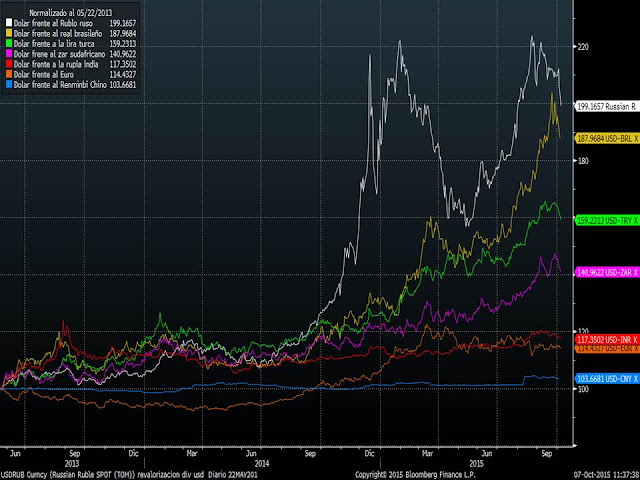

Tal y cómo comentamos ayer, el dólar sigue debilitándose respecto a las divisas emergentes, clave para pensar en un suelo sostenible de los activos de riesgo.

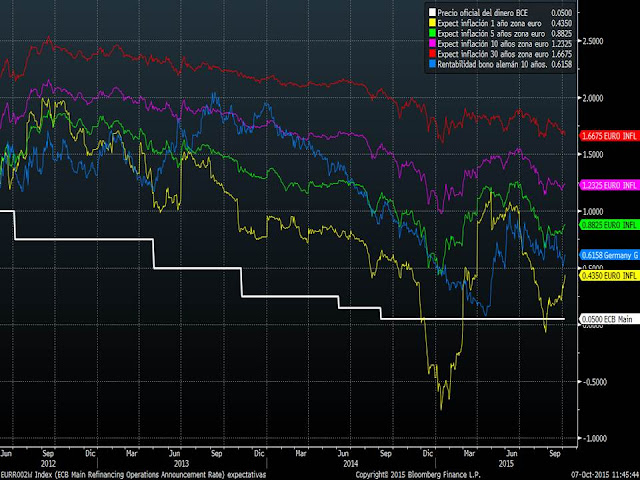

Desde los máximos de agosto y septiembre el dólar pierde un 10% respecto al real brasileño y un 13.4% frente al Rublo. Frente al resto de emergentes la depreciación ronda el 4%. Otro hecho a tener en cuenta es que las expectativas de inflación están aumentando, lo que presiona al alza la rentabilidad de los bonos. Es decir, los inversores venden renta fija y esto favorece a los activos de riesgo. La rentabilidad del bono alemán a 10 años repunta del 0.48% del viernes pasado al 0.62% actual, acompañando claramente al repunte de los futuros sobre inflación según se aprecia en el gráfico.

En definitiva, tenemos argumentos para pensar que el suelo es fiable y puede iniciarse una tendencia alcista de los activos de riesgo en general y de las bolsas en particular. La acumulación de liquidez de los partícipes del mercado de estos meses tendrá que trasladarse al mercado ya que los tipos siguen estando en cero o negativa. Pero para estar más seguros seguimos insistiendo en que hasta que los principales índices no rompan al alza el lateral en el que están inmersos desde agosto. Si ayer comentábamos que hasta que el S&P500 no supere la zona de 2.000 puntos, hoy vemos que el MSCI emerging markets vuelve a estar en la zona de máximos de septiembre. Superar esta zona, y evidentemente mantenerla, sería una clara señal de que lo peor ha pasado.

De los índices europeos, el Eurostoxx 600 es el que mejor refleja la situación. También está de nuevo en la zona de máximos de septiembre y superar esta zona confirmaría el suelo en la directriz alcista iniciada en el verano de 2011.