Bienvenidos a este interesante artículo, donde otra semana más continuamos aportando información sobre activos que presentan alto grado de sobrecompra y/o sobreventa en su estructura de precios, tratando así de determinar posibles zonas de techo y suelo en los activos en seguimiento, en este caso concreto vamos a analizar varias compañías del mercado español que presentan sobrecompra.

A su vez también incluiremos tablas de divergencias bajistas y alcistas en posibles zonas de techo y suelo.

Estas divergencias podrán ser dobles o triples dependiendo del número de factores que la provoquen. Las señales dobles aparecen cuando dos indicadores de momento y tendencia aparezcan al mismo tiempo, mientras que las divergencias triples aparecerán cuando tres señales divergentes aparezcan a la vez en una zona determinada de precios.

Ni que decir tiene que cuando las divergencias alcistas o bajistas dobles o triples aparezcan de forma combinada con una señal de divergencia del mismo tipo, la señal alcanzará un peso más relevante.

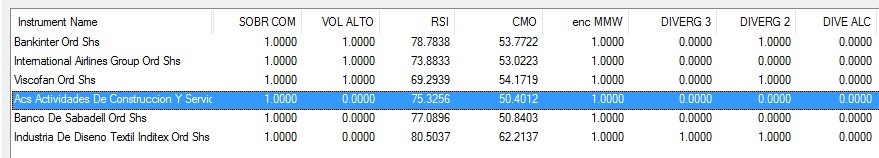

La tabla anterior está formada por seis acciones cotizadas en el mercado español, las cuales están caracterizadas por presentar sobrecompra (Bankinter, IAG, Viscofán, ACS, Sabadell e Inditex) en su estructura de precios. Profundizando más dentro de dichas acciones vemos como las tres primeras compañías, presentan una sobrecompra acompañada de volumen alto (VOL ALTO), indicador de una mayor posibilidad de giro a la baja en techo que las tres restantes compañías, al carecer ésta de volumen alto, lo que no quiere decir que en estas tres compañías no exista posibilidad de giro en techo, pero si tienen una menos probabilidad de que ocurra. Y como bien saben, siempre buscamos aquellos activos con mayor probabilidad.

La tabla anterior está formada por seis acciones cotizadas en el mercado español, las cuales están caracterizadas por presentar sobrecompra (Bankinter, IAG, Viscofán, ACS, Sabadell e Inditex) en su estructura de precios. Profundizando más dentro de dichas acciones vemos como las tres primeras compañías, presentan una sobrecompra acompañada de volumen alto (VOL ALTO), indicador de una mayor posibilidad de giro a la baja en techo que las tres restantes compañías, al carecer ésta de volumen alto, lo que no quiere decir que en estas tres compañías no exista posibilidad de giro en techo, pero si tienen una menos probabilidad de que ocurra. Y como bien saben, siempre buscamos aquellos activos con mayor probabilidad.

En cuanto a divergencias, vemos como DIA presenta divergencias, acción que destacamos al presentar divergencias alcistas dobles y triples al mismo tiempo, lo que nos indica una mayor posibilidad de Giro a al alza.

A continuación vamos a profundizar más detalladamente en los activos que presentan volumen alto + sobrecompra, como son (VISCOFAN, IAG y BANKINTER):

En primer lugar nos encontramos con Viscofan, accioón española perteneciente a la industria de Bienes de Consumo, una industria fuerte, tendencial y en pleno impulso alcista (timing 1). Si nos centramos ya en la estructura de precios de esta compañía, vemos como los indicadores RSI (indicador superior) y CMO (indicador de la zona inferior) se encuentran ambos en zona de sobrecompra tras el impulso alcista marcado en este último mes, lo que nos indica que este activo se encuentra sobrecomprado, pero aún nos queda esperar a que forme una divergencia que nos indique que estamos ante un posible giro a la baja.

En cuanto a Bankinter, decir que pertenece a una Industria también fuerte, tendencia e impulsiva como es la Industria Financiera, aunque perdiendo fortaleza con respecto a anteriores semanas se mantiene ahí. En cuando a la estructura de precios de Bankinter, vemos que también se encuentran en zona de sobrecompra (RSI y CMO por encima de niveles de 70 y 50 respectivamente) y además con una leve divergencia en RSI y CMO, aunque el MACD aún no muestra divergencia, sino más bien nuevo impulso alcista, por lo que al igual que en la anterior compañía, lo único que nos queda es esperar la oportunidad con la Técnica de Zona DEP, que tiene como requisito un divergencia bajista.

Por último tenemos a IAG, compañía perteneciente a la Industria Servicios de Consumo, industria que no presenta fortaleza y que por tanto no nos interesa ninguno de las acciones pertenecientes a dicha industria, pero esta ocasión es bien distinta, ya que buscamos zona de giros a la baja por presentar sobrecompra en su estructura de precios. Al igual que Bankinter y Viscofan, no existe aún nada que nos diga que esta acción se va a girar, ya que el macd no presenta divergencia, el indicador del timing está en 1, lo que nos marca que está en pleno impulso bajista, no habiendo divergencia de precio con el MACD ni con los indicadores de momento como son el RSI y el CMO, por tanto estaremos pendientes a la evolución de dichos activos y que nos den una oportunidad para tomar posiciones.

Los parámetros que hemos usado para determinar estas zonas extremas serán muy exigentes siendo necesarios dos requisitos en los indicadores de momento y un requisito de volumen de acumulación o distribución que acompañe la señal. Tendrán que tener en cuenta que a pesar de lo exigente de la señales estos datos no serán definitivos a la hora de determinar el posible final de un movimiento impulsivo.

Estas señales podrán usarse para:

1- Ceñir los stop profit en el caso de que las acciones estén en poder de nuestros lectores

2- podrán usarse para operar en la dirección natural de la tendencia de largo plazo cuando esta se encuentra sometida a una profunda corrección.

3- también podrán usarse para especular en el sentido contrario de la tendencia. Esta será más difícil de las tres operativas.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.