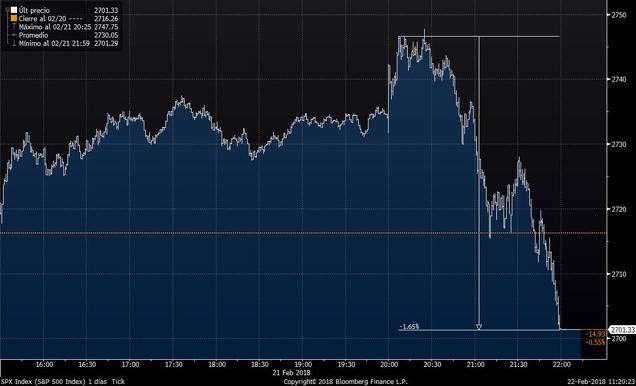

Ayer de nuevo las bolsas de Estados Unidos se giraron a la baja de forma repentina por miedo a que la FED suba tipos de forma acelerada para tratar de evitar el recalentamiento de la economía. La lectura de las actas de la última reunión de la FED habla de la buena situación macro que atraviesa la principal economía del mundo, y eso generó de nuevo que los inversores apostaran por más subidas de tipos. La rentabilidad de los bonos volvió a subir (ventas) y el S&P500 corrigió un 1.65% desde los niveles alcanzados minutos después de la noticia. Adjunto el gráfico de la sesión para que se comprenda que efectivamente fue el dato de las 20:00h el que provocó el movimiento del mercado. En las actas, los miembros del FOMC señalaron que "el fortalecimiento de las previsiones a corto plazo incrementan las probabilidades de que las subidas de tipos sigan una trayectoria más rápida y fuerte", que fue la clave para explicar los movimientos.

Sin embargo, si miramos con detenimiento qué es lo que reflejaban las actas, podemos llegar a la conclusión de que los miembros de la FED no tienen tanto miedo al recalentamiento de la economía. En concreto sólo dos miembros destacaron que "el incremento del crecimiento económico y la fuerza del mercado laboral plantean riesgos para la inflación y para la estabilidad económica que produce un mercado laboral que funciona por encima de su capacidad".

No hay que dejarse llevar por el pánico. En la FED, son más los miembros que siguen viendo como un "riesgo más importante que la inflación subyacente (no tiene en cuenta alimentos y energía) siga creciendo por debajo del objetivo del FOMC, que se sitúa cerca pero por debajo del 2%". Así pues, no está tan claro que la FED realice cuatro subidas de tipos este año. Recordemos que desde hace meses está totalmente descontado por el mercado que habrá tres subidas este año. Sí que es verdad que la posibilidad de que haya cuatro subidas está aumentando a tenor de la evolución de los futuros de la FED. Actualmente el escenario más probable es el de tres subidas (permanece estable en torno al 37%, línea naranja) y repunta desde inicio de febrero la probabilidad de que haya cuatro subidas (línea magenta), mientras se reduce la probabilidad de dos subidas de tipos (línea azul).

Cuatro subidas es el tercer escenario actual por probabilidad (22.4%) y, sin embargo, los bonos a corto plazo ya cotizan un 1% por encima del tipo oficial del dinero. El bono a dos años cotiza al 2.26% frente al 1.25%. En el siguiente gráfico podemos ver que la fortísima subida de la rentabilidad de los bonos de las últimas semanas no se corresponde con la subida de las expectativas de inflación a 5 años (línea morada) y 10 años (línea azul). Las expectativas se mantienen ancladas en torno al 2.25%.

Actualizamos la evolución del oro, que en vez de repuntar por miedo a la inflación, está corrigiendo.

Por tanto, seguimos contemplando injustificado los miedos y correcciones del mercado cada vez que sale a la palestra el tema de repunte de inflación. Así pues, mantenemos como escenario central que los índices de renta variable se mantendrán en un terreno lateral o incluso lateral bajista las próximas semanas para formar un suelo más consistente que el que resultaría de un rebote vertical. Pero no parece que el escenario más probable sea el de cambio de tendencia a una fase bajista de largo plazo.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)