Parece mentira, pero la primera vez que alguien me advirtió sobre los problemas en Francia fue la señora de la casa rural de Burdeos donde me alojé en Junio de 2012. Se trataba de una mujer recientemente jubilada sin conocimientos importantes en economía; sin embargo, usó la sabiduría popular del que sabe contar: “Hollande está llevando a Francia a la ruina, igual que lo hizo Zapatero con España, por gastar alegremente más de lo que produce”. La lógica es aplastante.

Desde ese momento estoy atento a la información que recibo de la economía francesa, y sorprende que hasta el extenso artículo de nuestro colega John Mauldin, “France: on the edge of the periphery”, no se haya hecho público ningún artículo, al menos de cierta difusión.

Vale la pena leer el artículo de Mauldin ya que, desde mi punto de vista, refleja a la perfección qué está ocurriendo en estos momentos en Francia y más concretamente por qué motivos los mercados financieros no ven los riesgos de su economía, detalle que se extraía de su flamante AA+ con que Standard & Poor’s califica su deuda, si bien es cierto que la bajó recientemente a AA con perspectiva estable, por ahora.

Sin ánimo de hacer un resumen del extenso artículo de Mauldin, sí me gustaría detenerme en varios de los puntos más preocupantes:

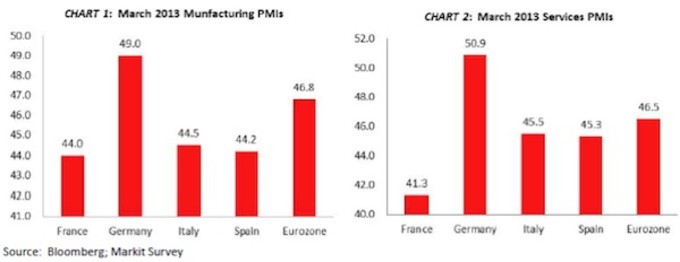

- Los PMIs de producción y servicios son los más bajos de las cuatro principales potencias de la UE.

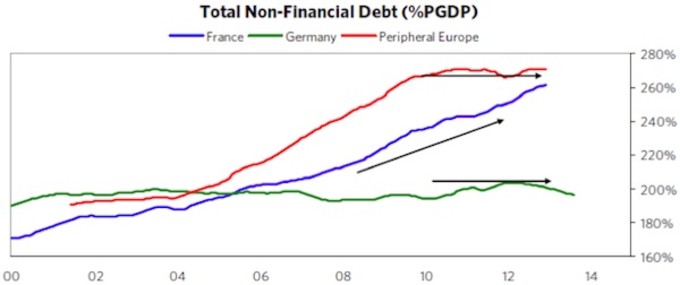

La deuda francesa aumenta a ritmos no sostenibles frente al relativo estancamiento de los países de la periferia como se ve en el siguiente gráfico:

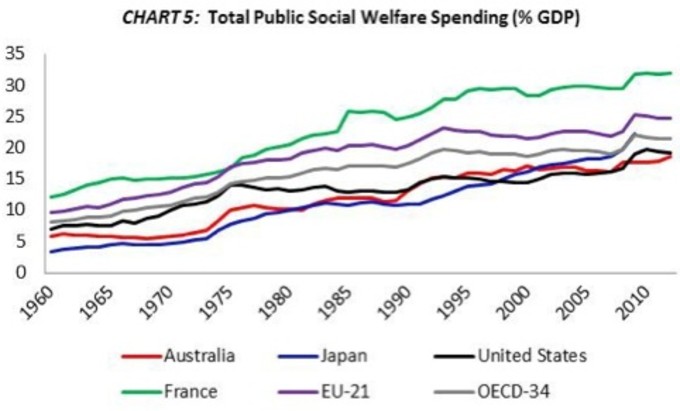

- Los gastos en políticas sociales crecen a la mayor tasa en comparación con la media de la UE y de otras economías mundiales como Japón, EE.UU., Australia o la OCDE a 34 países.

- La tasa de desempleo es la mayor de los últimos 15 años con un 11,2%, siendo la tasa de paro juvenil del 25,7%.

- Los altos costes derivados de una política laboral “generosa” hace que los inversores prefieran destinar sus recursos a otras economías más rentables, con las consecuentes repercusiones en la producción, tasa de desempleo y recaudación fiscal.

- El gasto de la administración pública francesa representa el 56% del PIB, por lo que una política fiscal orientada al incremento de los ingresos es simplemente imposible.

- La deuda pública francesa es ya superior al 90% del PIB, y subiendo a buen ritmo.

En relación a este último punto, ¿recuerdan las conclusiones del informe de Kenneth Rogoff y Carmen Reinhart, “This time is different”, respecto a la frontera de ratio deuda/PIB que conllevaría el colapso de la economía? Si bien es cierto que posteriormente se descubrieron errores de cálculo significativos, lo cierto es que en algún punto de este ratio se debe producir un punto de no retorno. No sé cuál es, pero sospecho que no es demasiado distante.

Pero, si todos estos indicadores, entre otros, están tan mal, ¿cómo es posible que los tipos de interés que paga Francia por su deuda pública sean los menores desde el final de la II Guerra Mundial? Simplemente porque nadie se ha percatado de los problemas acuciantes de ese país. Sólo hay que ver las notas de todas las agencias de calificación.

¿Qué soluciones se pueden adoptar? Mauldin apunta a algunas, comparando con las que se han llevado a cabo en otros países de la unión, como Chipre o Portugal, todas ellas muy dolorosas para la población, y de momento sin resultados positivos (ver la situación de Portugal y un posible nuevo rescate, y Grecia y su potencial tercer rescate).

La mayoría de la deuda está en manos de los bancos, al igual que todos los países europeos. Una suspensión de pagos significa que los Estados deben ayudar a su banca o dejarla caer. Ayudarla significa retraer recursos de gastos productivos o de políticas sociales, entre otras, con la consiguiente repercusión negativa sobre el crecimiento económico y la tasa de desempleo.

La solución de que sean los ahorradores los que sufraguen una gran parte de ese rescate al estilo de Chipre, supondría, además de un robo legal, tal como yo mismo lo he calificado, un efecto dominó sobre el resto del sistema financiero europeo y el fin de la Unión Monetaria, y es posible que de la Unión en sí misma.

Está manida la expresión de Irlanda no es Grecia, Portugal no es Irlanda, España no es Portugal,… y ahora Francia no es España. Efectivamente, Francia no es España; sólo hay que recordar los graves disturbios en los barrios de las afueras de París y otras grandes ciudades en los años 2005 y sobre todo 2007 por motivos mucho más baladíes que los que nos ocupan.