A veces nos perdemos con los movimientos de corto plazo intentando justificar cualquier movimiento y tratar de averiguar cuáles serían los soportes y resistencias en los que tomar decisiones de aumentar o reducir el riesgo. La semana pasada decíamos que la mayoría de índices estaban en terreno de nadie. Viendo los gráficos de velas diarias llegábamos a la conclusión de que tras el rebote de octubre nos habíamos quedado en medio de los mínimos desde agosto y los máximos anuales.

Es verdad que la decisión del BCE le ha dado un empujón adicional a los activos de riesgo y esta semana apenas ha habido novedades por parte de la FED y del banco de Japón esta madrugada. Ambos mantienen sin cambios las políticas actuales de estímulos y dan mensajes opuestos. La FED subirá tipos si la economía sigue avanzando al ritmo actual y el BoJ no descarta añadir más medidas si su macro sigue empeorando. En este sentido vamos a tener bastante tranquilidad en los mercados en los próximos meses, ya que la economía norteamericana se muestra fuerte y las economías con más problemas tienen a sus bancos centrales muy pendientes para evitar que la desaceleración derive en algo peor.

En definitiva, hoy podemos descartar que los temores del enfriamiento de China de este verano se conviertan en una nueva recesión global. Además cómo suele ser habitual, es altamente improbable que se produzca un gran techo de mercado cuando todo el mundo lo anticipaba. Las grandes correcciones del año 2.000 y 2007 fueron muy pocos los que lo anticiparon. Así pues, si descartamos que la economía global entre en recesión, debemos analizar tendencias de más largo plazo y ver la situación desde un contexto mucho más global. Si hace unos días decíamos que la actuación del BCE obliga a los inversores a asumir más riesgo y sobre todo ampliar sus horizontes temporales de inversión, no tiene sentido que estemos todo los días viendo si el Ibex (por poner un ejemplo) puede caer o subir 200 puntos).

Si miramos los gráficos de largo plazo vemos que quizás estemos ante una gran oportunidad de apostar por la renta variable con un riesgo reducido. Es verdad que este verano se ha corrido un serio riesgo de perder las directrices alcistas de largo plazo pero cómo la situación macro, los resultados empresariales no han empeorado tanto cómo se descontaba, y los bancos centrales mantienen el apoyo, se ha conseguido evitar lo peor. Los principales índices mundiales han rebotado justo en las directrices alcistas de largo plazo.

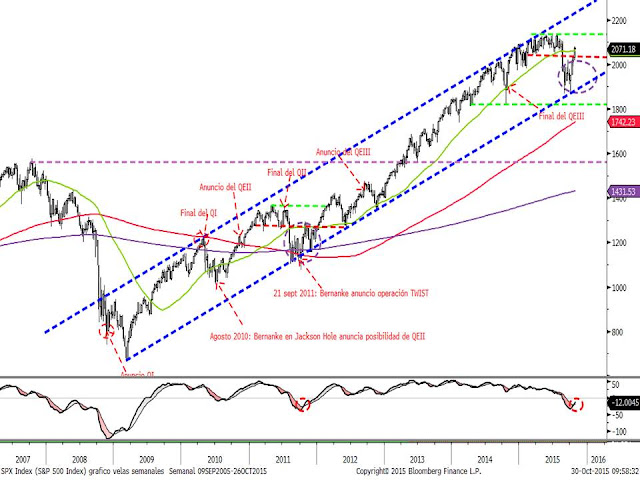

Empezando por el S&P500. Los mínimos de septiembre coinciden perfectamente con la base del canal alcista iniciado en el año 2009. El rebote ha sido muy claro.

Evolución del MSCI Word. Ha ocurrido exactamente lo mismo que en el S&P500. Ha rebotado en la directriz alcista iniciada en el 2009 que además coincide con los mínimos relevantes de 2013 y 2014 y con la media de 200 semanas. Otra clara zona de compra marcada en la bolsa global.

En Europa tenemos al Eurostoxx 600 que también ha rebotado en la línea que une los mínimos desde 2011 que es cuando verdaderamente comenzó la tendencia alcista en Europa (los mínimos del Ibex de 2012 fueron inferiores a los de 2009).

Incluso en el Ibex 35 que es de los más débiles de Europa (perdió la directriz alcista principal) se ha girado al alza en una zona clave. Media de 200 semanas y zona de mínimos relevantes de 2013 y 2014.

Japón a pesar de los débiles datos macro, gracias a la intervención del banco de Japón, ha conseguido rebotar este verano en la directriz alcista iniciada en 2012, verdadero inicio de la tendencia alcista.

Los más débiles siguen siendo los emergentes. Sin embargo este verano se ha quedado muy cerca de la base del canal bajista de los últimos años. Sólo falta que recupere la zona de 900 puntos que son los mínimos relevantes desde el año 2010.

Así pues, aunque a corto plazo será muy complicado tratar de adivinar el movimiento de las próximas jornadas o semanas, está claro que los mercados de renta variable, sobre todo de los países desarrollados han hecho un suelo en zonas claves en los mínimos de este verano. Así, con una perspectiva de largo plazo hay que seguir apostando por el mantenimiento de las tendencias alcistas y mantener riesgo en cartera. Y si en las próximas semanas se producen correcciones, verlas cómo una oportunidad de comprar en vez de entrar en pánico vendedor. Esta situación de pánico vendedor sólo habría que tenerla si los índices estudiados hoy, perdieran los mínimos de este verano.