¿Cómo evitar pérdidas excesivas?

Estimados lectores de Enbolsa.net.

Debido a su notoria semejanza, para hacer más amena la consuetudinaria lectura de nuestros artículos sobre rankings de acciones, vamos a dividirlos en dos partes, diferenciando el apartado estrictamente teórico y la sección analítica, donde expondremos detalladamente las conclusiones de nuestro estudio.

Puesto que la elección de activos a la hora de invertir puede presentar cierta incertidumbre, es necesario analizar el mayor número de variables posibles, para minimizar el riesgo de nuestra operativa, buscando la optimización de la rentabilidad. El estudio de factores como la fuerza estática, relativa y dinámica, o la fase tendencial en la que se encuentre el activo, nos van a ayudar a la hora de obtener activos con una mayor probabilidad de éxito de nuestra estrategia.

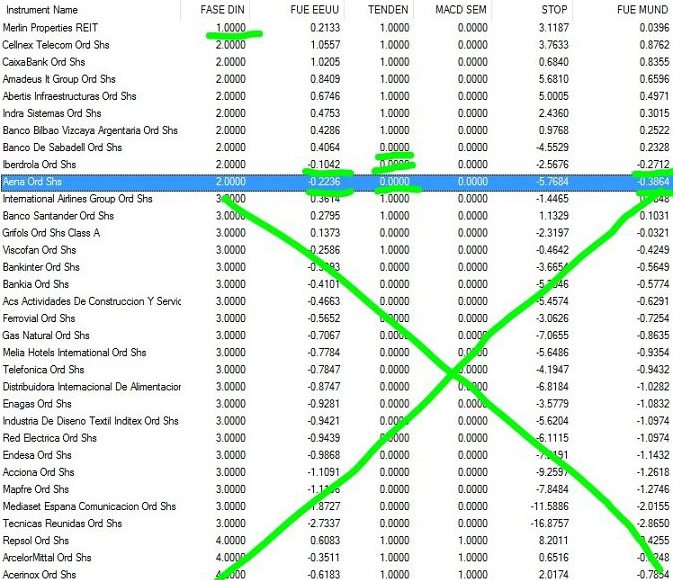

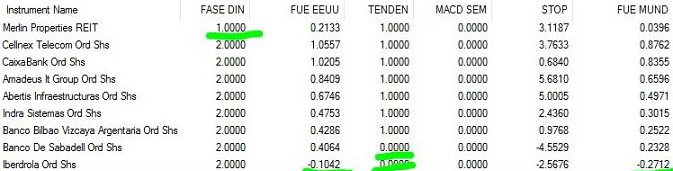

Todos ellos son minuciosamente analizados y colocados de forma ordenada en las tablas que podrán ver a continuación, las cuales nos ayudarán de un simple vistazo a discernir entre los activos más atractivos para nuestra cartera y los menos apropiados para nuestra operativa en cuanto a expectativa de acierto se refiere.

Los cuadros que les adjuntamos en este artículo, llevan incluidos algunos de los principales requisitos, aplicados a un listado de activos pertenecientes a un mercado concreto. De esta forma, vamos a poder localizar los valores que se encuentran en mejor posición para la búsqueda de oportunidades compradoras. El objetivo de aquí al final de este artículo es localizar qué activos son los que tienen una probabilidad más alta de ser alcistas, y por tanto, serán candidatos para nuestra Cartera Enb.

Cuando tenemos que interpretar la calidad de un activo, es conveniente que tengamos en cuenta numerosos aspectos. Desde Enbolsa.net estos son los que consideramos vitales para lograr rentabilidades positivas a lo largo del desarrollo de nuestra estrategia:

Fuerza Relativa Dinámica o Fase Dinámica. Cuando hablamos de fase dinámica “FASES DI”, nos referimos al estado en el que se encuentra dicho activo, diferenciando entre:

- Fase expansiva.

- Fase de consolidación o formación de techo.

- Fase de depresión.

- Fase de recuperación.

Esto significa que el movimiento de un activo se realiza en cuatro fases de carácter cíclico, que conforman la rotación dinámica del mismo, produciéndose en ese orden. Debido a que los ideales de inversión de Enbolsa.net son siempre para activos alcistas, nos interesarán sólo los activos que se encuentren en fase expansiva de precios. Los que se encuentran en esta fase se encuentran marcados con un 1 en su respectiva columna. Sin embargo, ocasionalmente se podría operar en la fase dinámica 2 o de formación de techo, cuando consideramos que el activo está consolidando niveles de subida.

Fuerza Relativa estática. Muestra la calidad, en cuanto a su fortaleza, que tiene un activo con respecto a la zona geográfica en la que se encuentre, ya sea Europa, “FUER EUR”, América, “FUER EEUU”, etc. De esta forma y siguiendo la filosofía de inversión de Enbolsa.net, nos centraremos en los activos que posean una fuerza relativa estática por encima de 0.2 o 0.3, dependiendo del número de activos que se encuentren por encima de estos parámetros.

Fuerza Mundial. Al igual que la fuerza relativa, mide la situación del activo respecto a su fortaleza, para un entorno concreto, en este caso frente al índice mundial DJ Global. Sin embargo, consideraremos válidos todos los activos con valores por encima de cero.

Fase de Tendencia. La tendencia nos dice básicamente si el activo se encuentra en una fase alcista o bajista, midiéndose a través de la distancia que separa al mismo de una media móvil ponderada de 150 periodos. Para la operativa descrita, optaremos por los activos que tienen una inclinación positiva, separándose de esta media, marcados con un 1 en su casilla correspondiente. Los descartados por no cumplir este requisito, que aparecen señalados con un 0, generalmente estarán en una fase correctiva y por lo tanto realizando una formación ABC o ABCDE que está llevando a la cotización a retroceder parte del camino andado en la fase impulsiva previa.

MACD Semanal. Esta columna nos indica la situación del oscilador MACD, Moving Average Convergence Divergence, o traducido al español, Convergencia y Divergencia del Promedio Móvil del activo. Si aparece un 1 en su casilla, nos indica que el MACD se encuentra alejado de cero y por lo tanto que el activo está en pleno impulso, ya sea alcista o bajista. Esto representa a su vez la distancia entre el precio del activo y su media 150, siendo preferible que esté cerca de la misma, para minimizar los parámetros del riesgo stop. Si cierto es, que no descartaremos ningún activo por el valor que aparezca en esta columna, también debemos tener claro que será preferible operar con que tengan un 0 en la misma, para minimizar nuestra exposición.

El Riesgo Stop. No es más que la distancia a la que se encuentra un activo de su nivel de riesgo asumible. Estimamos un riesgo aceptable todo aquel que esté por debajo del 5%, como exposición máxima en nuestra operativa.

En esta ocasión, nuestro artículo irá dirigido al estudio de las 35 empresas que componen el IBEX 35.

A continuación, aparece nuestra primera tabla, con todos los activos que componen el IBEX35, la cual analizaremos exclusivamente a través de un análisis técnico, para que veamos el principal inconveniente que este posee:

Siguiendo la filosofía de inversión de Enbolsa, operaríamos exclusivamente los activos que se encuentren en fase de crecimiento, es decir, con fase dinámica 1, además debido a la escasez de los mismo, añadiríamos los de fase dinámica 2.

Aplicando el resto de filtros, marcaremos con un asterisco verde los valores favorables, con uno amarillo los intermedios y con uno rojo los desechables:

Tras esto, exclusivamente consideraríamos como activos operables desde MERLIN, hasta BBVA¸ excluyendo Amadeus.

Si analizamos cual ha sido su movimiento desde el día de la extracción de los datos que recoge nuestra tabla,1/10/2017, vemos como todos ellos, exceptuando Abertis, han presentado una corrección muy negativa, debido principalmente a los acontecimientos que transcurren en la actualidad en España, y más concretamente en Cataluña.

Aprovecharemos estos sucesos, para que veamos cómo a corto plazo, es imprescindible tener en cuenta todos los aspectos del ANÁLISIS FUNDAMENTAL, tanto por este tipo de hechos vinculados a los activos que incorporamos a nuestra cartera, como las noticiasprogramadas en nuestro calendario económico.

Así, realizar una operativa fundamentada exclusivamente en ANÁLISIS TÉCNICO, puede ser viable, siempre y cuando, tengamos “suerte” en cuanto a la ausencia de oscilaciones precipitadas, debidas a hechos acontecidos en el entorno que rodean a nuestros activos, o a que los impulsos muevan la cotización a nuestro favor. Cierto es que, a largo plazo, estas oscilaciones no suponen un peligro para nuestra operativa.

Por ello, la conclusión a la que todo inversor, tanto a corto como a medio plazo, debe llegar: es en la correcta fusión de estas dos analíticas donde reside una operativa rentable.

Finalmente, extraemos que de habernos guiado exclusivamente por la gráfica de estos activos, habríamos desarrollado una operativa de resultados adversos, además, desde Enbolsa.net y más allá, de forma personal, aprovecho para recalcar la destacada importancia de incluir un STOP LOSS en todas y cada una de nuestras operaciones, tanto a corto como a largo plazo, para evitar que los movimientos desfavorables superen nuestro nivel máximo de riesgo admitido.

Como empresa rentable, consideramos que como máximo, si en cualquier momento todas nuestras operaciones alcanzasen niveles de Stop Loss, se pierda el 10% del total del capital de nuestra cartera.

Así, si tenemos 5 activos en cartera, la pérdida máxima debe estar al 2% en cada uno de ellos.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.