Cuando se decide no gastar hoy y ahorrar para el futuro, se hace con la esperanza de que los ahorros, no sólo se mantengan, sino que se vean incrementados. No obstante, en el ámbito de la inversión, la clave del éxito no radica en predecir el futuro, sino en aprender del pasado y entender el presente.

En el presente artículo destaco cuáles son los principios del éxito en la inversión a largo plazo descritos por la gestora estadounidense JP Morgan Asset Management. Vamos a ello!

1. Invertir para el futuro.

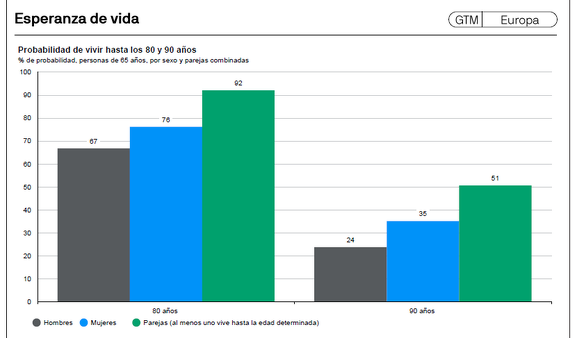

Gracias a los avances en el ámbito de la medicina y a los estilos de vida más saludables, la esperanza de vida ha aumentado considerablemente en las últimas décadas. El siguiente gráfico muestra la probabilidad de que una persona que en la actualidad tenga 65 años llegue a vivir hasta los 80 o 90. En base a ella, una pareja sexagenaria se sorprendería al saber que cuenta con una probabilidad de en torno al 50% de que al menos uno de ellos viva otros 25 años y alcance los 90. Por tanto, es posible que necesite que su dinero le dure más de lo que cree.

Fuente: JP Morgan Asset Management.

2. La liquidez no es la mejor inversión a largo plazo.

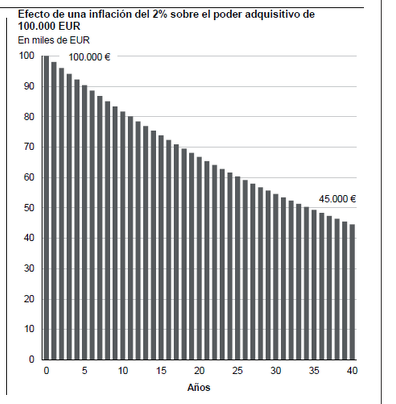

La inflación erosiona el poder adquisitivo, y es que, un ahorrador reticente a asumir riesgos que decida guardar sus ahorros bajo el colchón se encontrará con el paso del tiempo con que la inflación ha reducido el valor real de esa liquidez. Cuando el dinero no se invierte, el poder adquisitivo se reduce en más de la mitad en un plazo de 40 años suponiendo una tasa de inflación del 2% anual.

Fuente: JP Morgan Asset Management.

Además, la liquidez que no se invierte obtiene una rentabilidad muy escasa en el largo plazo. Tanto es así que aquellos inversores que han depositado su liquidez en el banco han dejado pasar excelentes rentabilidades que ha proporcionado el estar invertido a largo plazo. Si decide invertir, tenga en cuenta que la renta variable suele comportarse mejor que la renta fija en el largo plazo, aunque siempre hay que tener en cuenta que es posible encontrarse con baches en el camino.

Fuente: JP Morgan Asset Management.

3. Comienza a invertir pronto y reinvierte los beneficios.

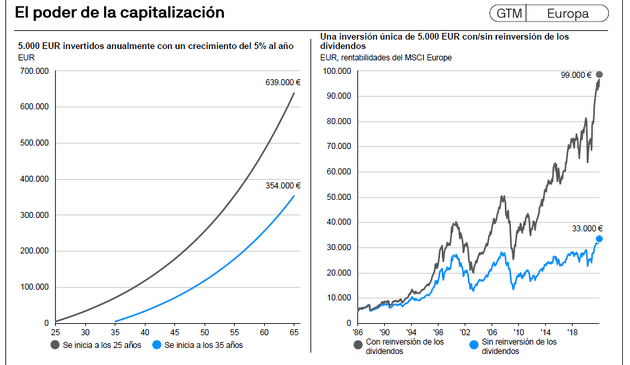

Con el interés compuesto gana rentabilidad no sólo con su inversión inicial, sino también con las ganancias acumuladas de años anteriores. El poder de la capitalización compuesta es tan grande que el hecho de perder unos pocos años de ahorro (y crecimiento de capital) puede marcar una enorme diferencia en las rentabilidades percibidas en el futuro, por ello, conviene empezar a invertir cuanto antes con el objetivo de maximizar nuestra riqueza.

Del mismo modo, si reinvierte las ganancias (intereses, dividendos, etc) de sus inversiones para potenciar más el valor de su cartera, sacará el máximo partido a la magia del interés compuesto. Y es que, la diferencia entre reinvertir o no los beneficios de sus inversiones puede ser enorme en el largo plazo.

Fuente: JP Morgan Asset Management.

4. Rentabilidad y riesgo suelen ir de la mano.

Los activos que se han comportado mejor desde comienzos de la década del 2000 han sido también los que han presentado más volatilidad en sus precios. Si quiere marcarse el objetivo de obtener un nivel de rentabilidad más alto, deberá estar dispuesto y ser capaz de tolerar mayores oscilaciones en los precios de los activos a lo largo del tiempo, y viceversa.

5. La volatilidad en los mercados financieros es normal.

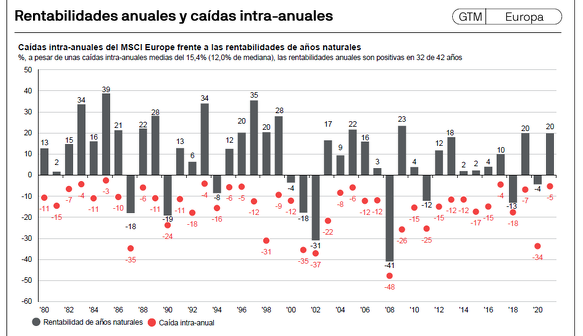

La volatilidad en los mercados financieros es normal y los inversores deberían estar preparados con antelación para las subidas y bajadas de las inversiones en lugar de entrar en pánico cuando las cosas se ponen difíciles. Aunque resulta complejo predecir estos descensos, las caídas superiores al 10% en los mercados vienen siendo habituales en la mayoría de los años y los inversores deben estar preparados para afrontarlas. Pese a los descensos que tienen lugar en cada ejercicio, el mercado de renta variable se ha recuperado para proporcionar resultados positivos en la mayoría de los años naturales.

La lección fundamental es que no hay que asustarse, ya que las caídas en los mercados representan más una oportunidad para entrar en los mercados que una razón para vender.

Fuente: JP Morgan Asset Management.

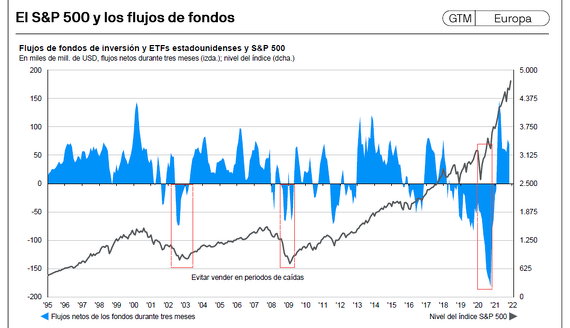

6. Invertir en el momento adecuado es difícil.

Vender justo después de que el mercado haya experimentado una caída importante suele ser una estrategia equivocada. Sin embargo, resistirse a caer presa del pánico después de una caída en las bolsas también puede resultar difícil. Los inversores tienden a vender sus acciones justo después de que estas hayan caído, lo cual implica que aquellos inversores que venden hacen efectivas sus pérdidas y se quedan fuera de una potencial recuperación.

Fuente: JP Morgan Asset Management.

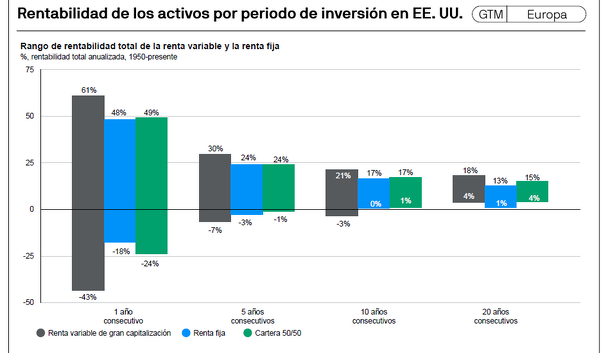

Y, aunque los mercados pueden tener días, semanas, meses o incluso años malos, la historia nos ha enseñado que es menos probable que los inversores experimenten pérdidas cuando los plazos de sus inversiones son más prolongados. Por tanto, es recomendable mantener una perspectiva a largo plazo y intentar ser más listos que el mercado tratando de adivinar cuál es el mejor momento para invertir.

Por otro lado, los inversores no deben esperar obtener en el futuro las mismas rentabilidades registradas en el pasado. Lo cierto es que, pese a las enormes oscilaciones en las rentabilidades anuales, desde la década de 1950 la combinación de renta variable y renta fija históricamente no ha experimentado rentabilidades negativas en ningún periodo consecutivo de 10 ejercicios.

Fuente: JP Morgan Asset Management.

7. La diversificación funciona.

Los últimos 20 años han sido un viaje abrupto y volátil para los inversores, repleto de desastres naturales, conflictos geopolíticos, y más recientemente una pandemia global. Pese a estas dificultades, las clases de activos con peor evolución han sido la liquidez y las materias primas. Sin embargo, a lo largo de este mismo periodo una serie de carteras bien diversificadas compuestas por renta variable, renta fija y algunas otras clases de activos han llegado a obtener rentabilidades próximas al 8% anual.

Aunque el riesgo de perder capital es una parte inevitable de las inversiones, las carteras diversificadas han proporcionado más estabilidad a los inversores que aquellas que han invertido exclusivamente en renta variable en los últimos años.

Puede encontrar el artículo original aquí: https://am.jpmorgan.com/es/es/...

Feliz día !