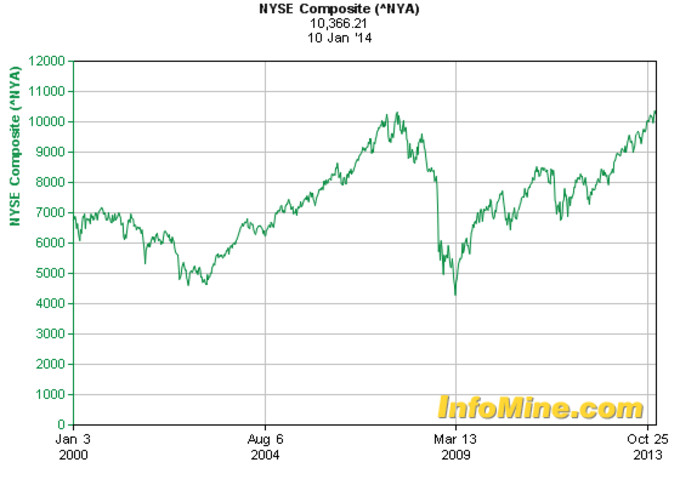

La Reserva Federal y el sector financiero americano no facilitaran el actual rally alcista los dos próximos años. La paulativa retirada de los estímulos de la FED, 85.000 millones de dólares mensuales hasta hace bien poco, a buen seguro no dejara indiferente a la renta variable. La razón no es difícil de ver. Observemos el gráfico actual del NYSE composite que va camino del triangulo expansivo del Dow Jones Industrial. Prácticamente el actual rally alcista desde 2009 ha igualado, en puntos y en tiempo, al anterior rally 2002-2007, un dato que no se puede ignorar.

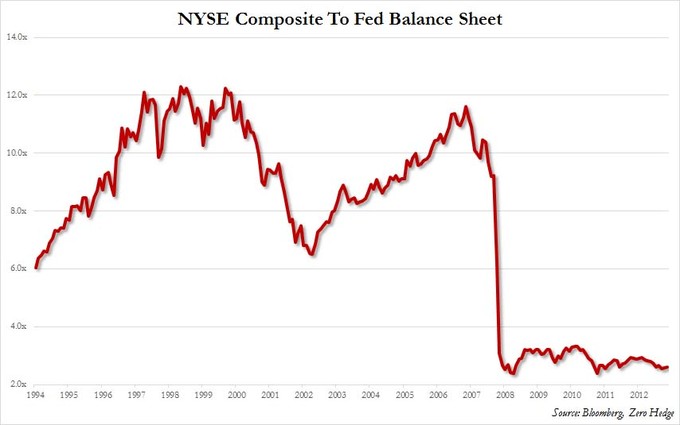

Si observamos el mismo gráfico respecto al balance de la FED la cosa cambia, los rallys 2002-2007 y 2009-2014 no tienen nada que ver.

El grafico anterior muestra el valor nominal del NYSE composite dividido por el balance de la FED, en otras palabras, tal como estaría el indice sin la influencia de las políticas cuantitativas de la FED, lo cual no es ningún secreto porque esto ya es de sobra sabido. De lo que se trata ahora es de intentar predecir que pasara a partir de ahora si los estimulos se van retirando.

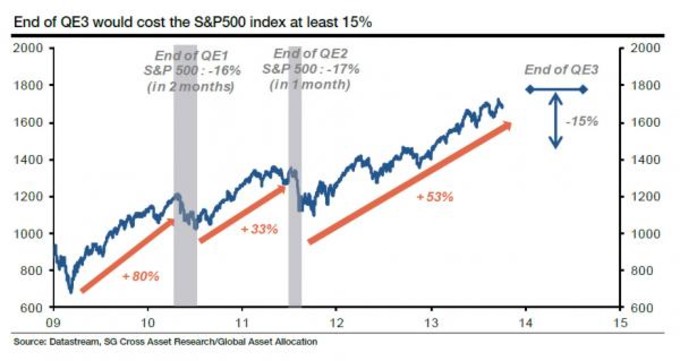

Las retiradas del QE1 y QE2 no se puede decir que sean comparaciones válidas porque se retiraron de golpe con los evidentes efectos bajistas en el mercado bursátil, es decir sendas correcciones violentas en 2010 y 2011, sobre todo la de Agosto de 2011. El 15% que el autor del siguiente gráfico espera como próxima corrección para mi es discutible.

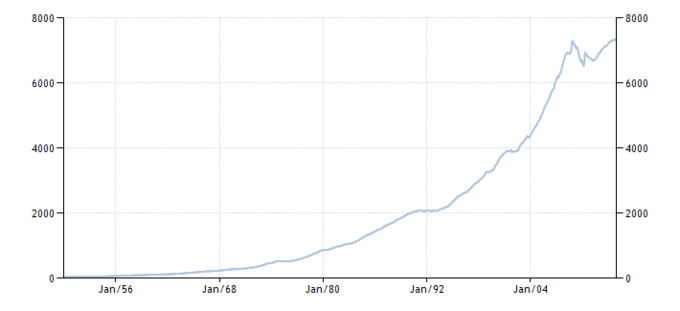

Otro dato que corrobora la influencia de la FED en todo el desarrollo alcista de los últimos años es que históricamente un ciclo secular alcista tiene su locomotora en el sector financiero y no es ese precisamente el caso del ultimo rally alcista 2009-2014. El sector financiero ha estado en una burbuja durante los últimos 30 años por las políticas agresivas que ya iniciara Alan Greenspan en los años 80. El sector financiero fue el sector que antes se giro en 2007 adelantándose unos meses al resto de indices y sectores. La burbuja financiera, a mi juicio, todavía no ha corregido del todo como vemos en el gráfico de los prestamos al sector privado desde 1950.(fuente: es.tradingeconomics.com)

Con toda la liquidez inyectada en el sistema, el sector solo ha sido capaz de devolver el 50% de corrección proporcional.

Por otra parte, mediante un sencillo y elemental análisis técnico no es nada difícil prever donde terminara el sector cuando finalize todo el mercado bajista secular actual.

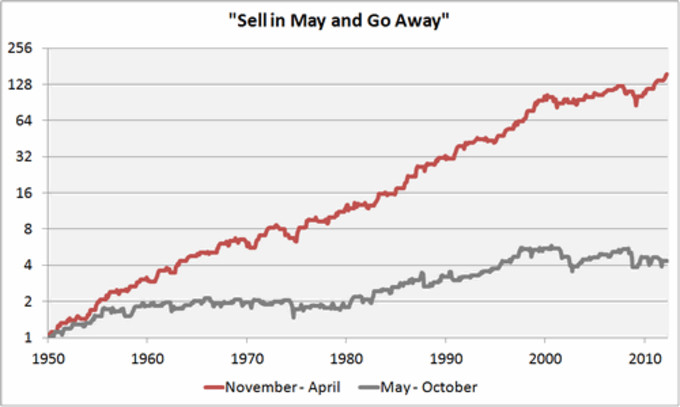

El preguntarse cuando comenzara la ultima onda bajista es otro tema mas complicado, personalmente pienso que podría arrancar en primavera por aquello de la estacionalidad, es decir que históricamente de Mayo a Octubre es cuando el mercado cae o mejor dicho deja de subir. Una señal de aviso en la curva de Coppock mensual podría añadirse a la previsión estacional.

La curva de Coppock mensual del sector financiero ya se giro a la baja el pasado mes de Diciembre, además con divergencia bajista respecto a 2011 y con un valioso precedente de giro de curva en 2007 cuando las condiciones de sobrecompra en los mercados eran, en general, muy similares.

¿Podria suceder lo mismo en 2014 que en 2007? ¡perfectamente posible!No parece que los DJI, Dax, Ftse 100, etc. se vayan a girar de manera inminente, hay muchos indicadores que así lo atestiguan. La tendencia a día de hoy es alcista, no obstante el detonante esta encima de la mesa y un giro del sector financiero arrastraría inexorablemente al resto de indices.

yo creo que el mercado esta un poco caro(MarketCap/GDP) y deberia corregir o consolidar en un lateral cierto tiempo hasta que el crecimiento del pib se incremente mas rápido y se vea una clara mejoria en la economia, seria un riesgo comprar ahora, lo mejor mantener hasta que se ponga la cosa fea si se pone

http://research.stlouisfed.org/fredgraph.png?g=qRXAlguna vez acertaras digo yo, me recuerdas a Bolinches que desde el 2009 esperaba la gran onda a la baja en el DOW JONES supongo que porque el mismo tenia posiciones bajistas.

Acertar un techo es muy dificil e ir contra tendencia tambien, me gustaria ver cuando recomiendas tu la venta, criticar es facil.

Alguna vez acertaras digo yo, me recuerdas a Bolinches que desde el 2009 esperaba la gran onda a la baja en el DOW JONES supongo que porque el mismo tenia posiciones bajistas.

Estoy con Daniel. Nadie te impide estar en desacuerdo con F Toledo, pero, amigo, él argumenta y razona sus hipótesis, a diferencia tuya, que no lo haces. Lo que haga el tal Bolinches o deje de hacer, no añade ni una pizca de veracidad al análisis de la realidad.

Hay otra teoría según la cual el sector financiero ha sido "frenado" por el QE y que una vez esto termine, podrá beneficiarse plenamente.

La idea es que el QE es un plan de estimulo de la demanda de crédito a través de la compra de bonos que impulsa una bajada de tipos, aplanando su curva.

El problema para los bancos y el sector financiero es que una curva de tipos plana (tipo a largo y cortos muy bajos) ofrece muy poco incentivo para los bancos a incrementar su oferta de crédito porqué su negocio esta en pedir dinero a corto plazo para prestarlo a largo plazo.

Lo que ganan es el diferencial: si esto es muy bajo (curva de tipo plana) así será su rentabiidad.

Una vez termine el QE la curva de tipo tendería a volver a una situación normal, incrementando la propensión de los bancos a prestar dinero porqué aumentaría su rentabilidad.

Exactamente esto es lo que ha pasado en UK desde cuando terminó su plan de QE a finales del 2012.

¿ Será diferente en USA ?