Los analistas difieren acerca de si la situacion actual de 2013 es de mercado secular alcista iniciado desde aquel suelo de marzo de 2009 o bien si todavía estamos en un mercado secular bajista muy similar al que hubo en el periodo comprendido entre los años 1966-1982. Por un lado nos encontramos con la teoría de la similitud entre los años 1954 y, posiblemente, 2013 a falta de un trimestre para su cierre. En 1954, la vela anual cerro, ¡25 años después!, por encima del pico que dio el campanazo al crack de 29 y posterior gran depresión. 2013 cerrara probablemente por encima de los picos de 2000 y 2007, máximos representativos del mercado secular bajista del nuevo milenio.

DJI. gráfico anual.

Si en el aspecto técnico hay similitud, en lo fundamental hay grandes diferencias entre ambos años lo cual es una señal de prudencia.1954:

crecimiento del PIB: 7%

tasa de desempleo: 5,6%

2013:

crecimiento del PIB en el segundo trimestre: 2,5%

tasa de desempleo durante los primeros 8 meses del año: 7,6%

Los actuales datos macroeconómicos, la no retirada de los estimulos cuantitativos por parte de la FED y una amenaza en el horizonte de un triángulo expansivo horizontal se me antojan argumentos de resistencia para pensar que a partir de 2014 el mercado se vaya a disparar hacia una senda secular alcista.

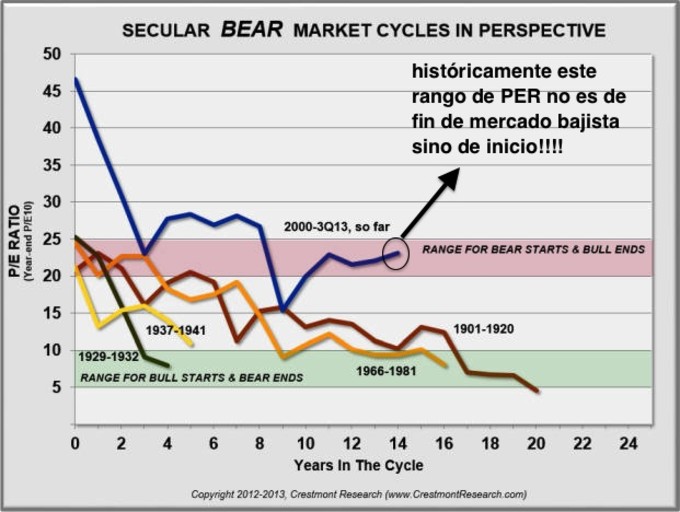

Los partidarios de un actual mercado secular bajista tienen motivos para argumentarlo, no solo en su situación actual sino lo mas preocupante, que aun tendría recorrido teórico.

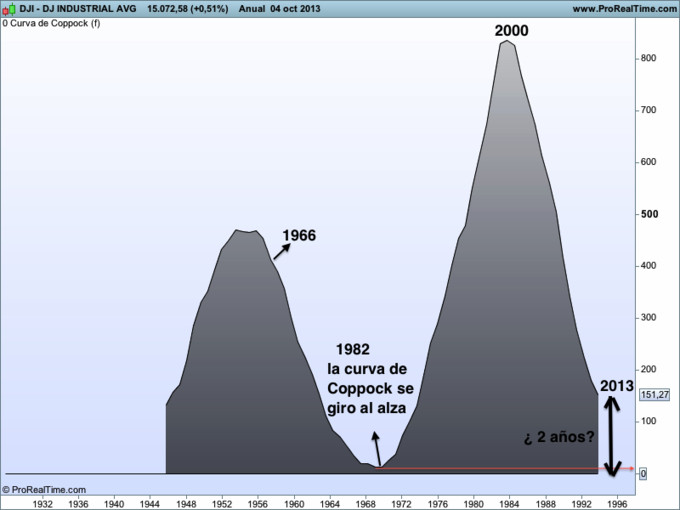

Observemos tambien que el mercado secular bajista 1966-1982, que a la postre resulto un gran lateral, duro 16 años mientras que el ciclo actual solo lleva 14. No puedo evitar el mostrar lo que se me viene a la mente teniendo en cuenta la similitud de ciclos en cuanto a la lateralidad:Curva de Coppock anual:

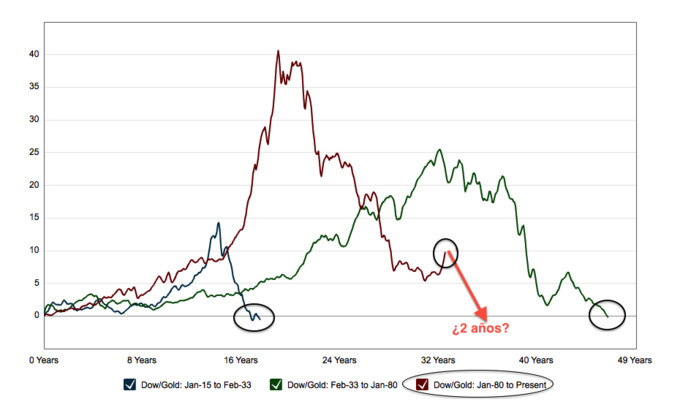

Ratio Dow/Gold:

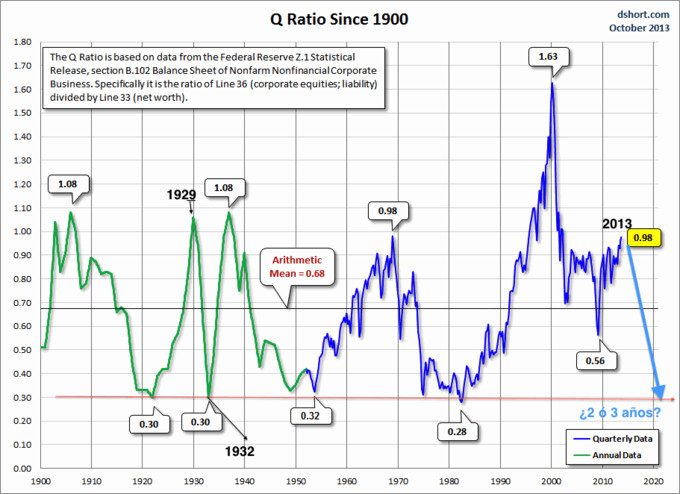

Ratio Q:

Ratio Q:

Teoría del triángulo expansivo:

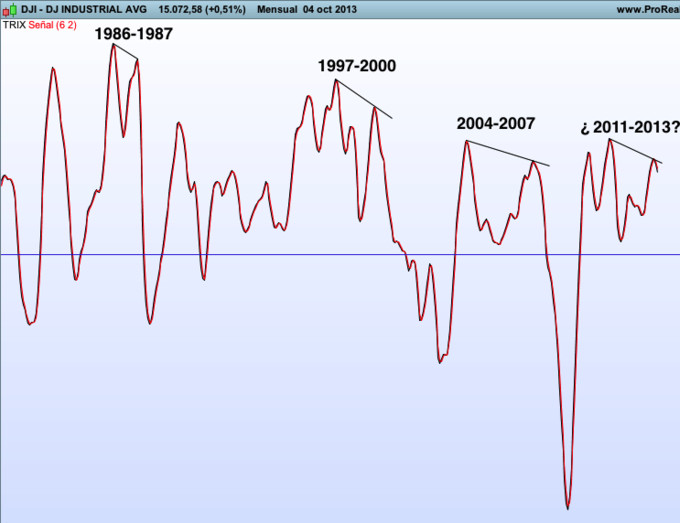

Divergencia bajista actual del indicador Trix con precedentes confirmados:

Como de costumbre el mercado decidirá y el tiempo dará y quitara razones.

Para mi la clave esta en el apalancamiento y la deuda.

Excelente artículo, como todos los que escribes.

Todo indica que cada vez queda menos para la corrección (debería producirse en las próximas semanas o meses, como muy tarde a principios de 2014). pero esta por ver si será una caída prolongada o durará apenas unos días, como en 1987.

No se cómo afectara a Europa periférica, pero DAX y FTSE seguro que se ven fuertemente perjudicados por el arrastre americano.

Eso sí, mientras no se pierdan soportes relevantes, mejor no anticiparse, porque un nuevo máximo dilatación alcista o trampa de mercado, aún es posible

Gracias Ricardo, muy amable. Es la pregunta del millón, si la no lejana proxima corrección importante sera fugaz del tipo 1987 o será del tipo 2000-2002, 2007-2009 o incluso peor si se cumple el patrón chartista del triangulo expansivo