Hace algunos días comenté la vieja teoría de Dow con respecto al punto que mas me interesa que es el principio de confirmación de los dos índices de la época, es decir el Dow Jones Industrial y el Dow Jones Transportation.

http://inbestia.com/blogs/post/teoria-de-dow-confirmara-el-indice-de-industriales-los-maximos-historicos-del-transportes

Han pasado los dias y seguimos igual que antes, es decir que el DJI sigue sin confirmar el último máximo histórico del transportes:

Desde que el DJI hiciera su último máximo histórico, el DJT lo ha hecho por triplicado. Según los seguidores de esta teoría, contra más días transcurran sin conformación, más probabilidad hay de que no se confirme. El tema temporal es un aspecto muy ambiguo y la realidad es que sigue sin haber confirmación, no ya de los últimos días sino desde hace 5 años. Desde aquel octubre de 2007, el DJT ha hecho 3 nuevos máximos históricos no confirmados por el índice industrial.

Pero volvamos al siglo XXI e intentemos seguir aplicando la teoria a los nuevos índices modernos tal como ya vimos en un anterior entrada:

http://inbestia.com/blogs/post/aplicando-la-teoria-de-dow-en-el-siglo-xxi

Como sabemos, el mercado bursátil americano se compone de tres grandes bolsas ubicadas en edificios diferentes, el New York Stock Exchange (NYSE) en Wall Street, el American Stock Exchange (AMEX) en el bajo Manhattan y el mercado electrónico Nasdaq en Times Square. Cada uno de ellos tiene un gran índice compuesto que vamos a analizar:

NYSE :

Le ha costado tiempo pero al final ha superado la resistencia de Abril de 2011 justo antes del minicrash de Agosto de ese mismo año.

NASDAQ:

Por los pelos pero el indice ha conseguido superar el ultimo máximo relativo de Septiembre y esta holgadamente por encima de 2011.

AMEX:

Ya tenemos la alarma. Después de un triple techo, el "Amex" composite no puede con el último máximo relativo de octubre. Tenemos pues, por teoría de Dow, una pequeña alarma de que es posible que el mercado USA no este del todo sano a pesar de las múltiples señales que indican lo contrario. El "Amex" es un mercado bursátil que copa el 10% de toda la bolsa americana y que consta de unos 1600 valores aproximadamente, esta compuesto básicamente de compañías emergentes de pequeña o de muy pequeña capitalización y de fondos cotizados, por tanto es un mercado representativo de la economía real americana. De los tres indices compuestos de la bolsa americana, el que muestra mayor debilidad a día de hoy es precisamente el de las firmas con menor capitalización.

Históricamente cuando se acercaba un techo de mercado o una recesión, son las pequeñas firmas las que primero se descapitalizan, por supuesto que ello no quiere decir que esta debilidad del "Amex" sea el preludio de una inminente recesión o de un gran desplome, pero el hecho esta ahí.

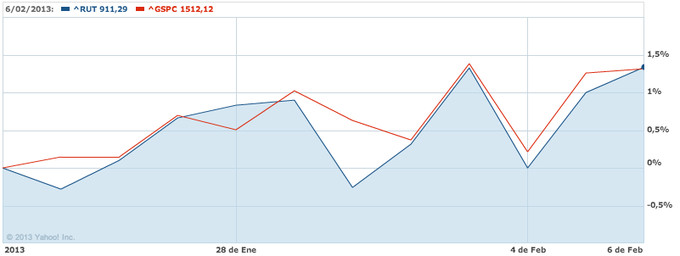

Cuando vimos hace pocos días al SP500 equalweight(sin ponderación) comportarse muy superior respecto al mismo índice ponderado era gracias a las "small caps" del propio índice. Hace muy pocos días, Ángel Martín amplió el estudio de esa divergencia usando el indice Rusell 2000( compuesto por 2000 compañías de las mas bajas en cuanto a su capitalización) y el SP500 con muy buen criterio, reduciendo las escalas temporales y observando que contra mas reducida quedaba la escala menos divergencias mostraban entre ellos. Al llegar al gráfico de 15 días, la divergencia entre el Rusell 2000 y el SP500 había desaparecido. Hasta entonces, las compañías de pequeña y mediana capitalización estaban batiendo a las de mayor capitalización desde el suelo de mazo de 2009. Volvamos a ver ese ultimo gráfico:

Últimos 15 días:

La alarma del Amex por teoría de Dow respecto a los otros dos índices compuestos puede añadir mas incertidumbre sobre si ello podría significar un cambio de rumbo o una simple corrección sana de manera inminente. Conviene estar pues muy atentos a los indices "small caps" a partir de ahora.