Si el otro día aprovechaba la revelación al público de las actas del Comité Federal del Mercado Abierto (FOMC por sus siglas en inglés) de la Reserva Federal durante el año 2008, para incidir en la idea de que los Bancos Centrales "no son el mercado" y que su relación con ellos es en realidad una interdependencia de continuo "feedback loop", hay otro detalle que no puedo dejar de nombrar.

En el acta del 9 de Enero de 2008 se puede leer cómo los miembros del FOMC y sus asesores debaten si la economía de Estados Unidos está en riesgo de recesión o si incluso ya lo estaba por esas fechas. Las previsiones oficiales, extraídas de sus modelos econométricos, preveían un crecimiento reducido para ese año de 2008, pero crecimiento al fin y al cabo. Sin embargo, varios miembros el FOMC, incluyendo al propio Ben Bernanke presidente de la FED en esa fecha, cuestionaban seriamente que esos modelos señalaran lo que realmente podía estar ocurriendo. El debate se centraba en si podían fiarse de los modelos econométricos presas de las linealidades o si, por el contrario, era necesario fiarse de indicadores más adelantados y sencillos qué tipicamente se contraen en recesión. Es decir ¿debían fiarse de los modelos complejos que pronostican la economía o de cosas tan de andar por casa como "cuándo la tasa de paro aumenta 6 décimas estamos en recesión"?

Parece que esta última forma fue la que ganó la partida y estas fueron las palabras de Ben Bernanke en aquélla reunión:

Ben Bernanke: "Hablaré un poco de cómo veo la economía. Tengo dos puntos claves que remarcar. En primer lugar, los riesgos en la economía son significativos y mayores de los que eran. Hablando como antiguo miembro del comité que fija las fechas de las recesiones (NBER Business Cycle Dating Comittee) creo que hay múltiples señales que indican que pronto nos encontraremos en una situación de recesión [........] el presidente Lacker se ha anticipado a mi al nombrar el cambio de régimen de los modelos durante las recesiones lo que sugiere un proceso no lineal. Es decir, existen dos estados del mundo: el crecimiento y la recesión. Y la economía se comporta de manera diferente en cada uno de esos estados. Esos modelos son de utilidad, por supuesto, pero como muchos modelos econométricos lo hacen en retrospectiva. Pero hay algunos indicadores sugiriendo un cambio cíclico, como las caídas bursátiles, menor crecimiento manufacturero, aumento de los diferenciales de crédito y, generalmente un muy buen indicador, el hecho de que las tasas de interés de los fondos federales (fed funds) se encuentran por encima de los tipos de interés a dos años. Todas estas señalen serían indicios de que el cambio se está produciendo si es que no se ha producido ya [.........] ha habido pocas situaciones en las que un aumento de tres décimas en la tasa de paro en un sólo mes no ha acabado en recesión económica, pero nunca ha habido un incremento de seis décimas en la tasa de paro que no se haya trasladado en un mayor nivel de paro y en una recesión económica.

Así que esta es la realidad. En una situación de incertidumbre un banquero central aparcará los modelos que tan bien funcionan en tiempos normales y utilizará una serie de reglas extremadamente sencillas sobre una serie de indicadores económicos que por sí mismos son capaces de revelar el estado de la economía y que, bajo ciertas circunstancias, son altamente capaces de indicar si se está en una recesión, lo cual interesa sobremanera a la FED conocer lo antes posible. Además, por lo que se puede leer en las actas, obvian intentar caer en trampas retóricas de las que tan aficionados son muchos economistas sofistas y que no llevan a ninguna parte

Es interesante que las reglas sencillas de las que hablan los miembros de la FED son las mismas que yo utilizo para analizar y que muchas veces no son comprendidas del todo, como los conceptos de "desaceleración" y "aceleración" de los datos macroeconómicos. Pero la reflexión que me parece verdaderamente interesante es cómo ha de operar un "macro trader" que está sujeto a la misma incertidumbre que la Reserva Federal.

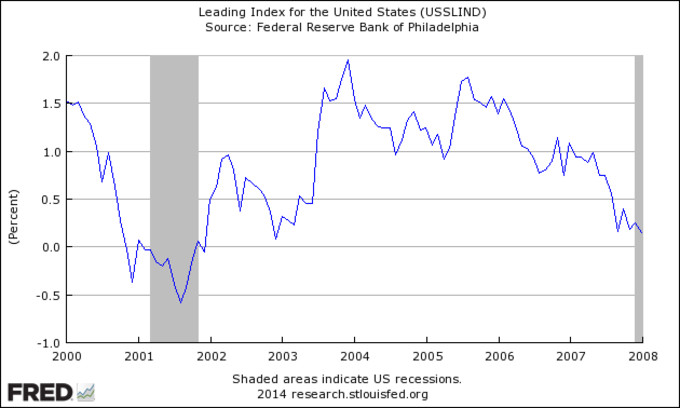

Volvamos atrás en el tiempo, al momento en que se produjo aquélla reunión del FOMC. Es principios de enero de 2008 y, al igual que los miembros de la FED, observamos que algunos (que no todos) de los indicadores macroeconómicos adelantados se encuentran señalando recesión. De hecho, el indicador adelantado agregado a la situación económica norteamericana sigue en positivo aunque se ha deteriorado en los últimos meses y su evolución interanual es cercana a 0 (recesión = indicador < 0).

A su vez el mercado de acciones ha corregido, pero sigue por encima de soportes de dos correcciones importantes en 2006 y 2007:

¿Qué ha de hacer un "macro trader" ante esta situación de incertidumbre? ¿Se trata de una corrección más como las anteriores o de un nuevo mercado bajista?

En caso de duda, siempre es recomendable no estar expuesto a ningún lado del mercado. Luego, el "juego" consiste en interpretar la realidad macro y los movimientos de los precios, de tal manera que seamos capaces de asignar significado macroeconómico a las oscilaciones de las cotizaciones.

En este ejemplo el S&P 500 cotiza en los 1.409 puntos el 9 de enero de 2008 (el día de la reunión). Es cierto que siendo una situación de incertidumbre macro en la que ciertas señalen indican recesión pero otras no y con los precios por encima de ese soporte, sería bastante normal poder seguir apostando a que el mercado alcista continuará su marcha. Sin embargo, a los pocos días el S&P 500 rompería a la baja el soporte y es entonces cuando el operador macro debe cambiar su visión de alcista a bajista o por lo menos aparcar completamente la visión alcista. Donde antes había dudas con ciertos indicadores macroeconómicos pero los precios se mantenían arriba, ahora sigue habiendo dudas macroeconómicas pero los precios están descendiendo confirmando la hipótesis bajista. En este caso, habría llegado el momento definitivo para dejar de ser alcistas y empezar a operar a la baja o buscar operaciones a la baja hasta que se detecte el fin de la recesión.

Hay momentos de "claridad" alcista o bajista y entonces todo el análisis técnico ha de utilizarse como una herramienta supletoria del análisis macroeconómico. Pero también hay momentos de duda en la que es la interpretación técnica del mercado la que nos permite decantarnos por un lado u otro de la situación macroeconómica. Para mi esta idea es fundamental y creo que no termino de transmitirla en su completa dimensión: asignar significado macroeconómico a las oscilaciones del mercado. Entender cuando un retroceso sólo es un retroceso y entender cuándo puede estar confirmándonos que comienza una recesión.

"Cuando practicas el macro trading no te puedes fiar sólo de los datos económicos, tienes que ser además un buen lector de las cotizaciones, lo cual es una especie de arte perdido"

Paul Tudor Jones

Aparte de varios datos macro que en esa fecha se estaban acelerando negativamente (peticiones iniciales desempleo, employment trend index, etc.), técnicamente el famoso cruce de la muerte 50-200 se produjo en diciembre y justo al poco la mm10s mensual (Mebane Faber), se giro negativa.

Es decir, no solo había datos macro sino argumentos técnico de medio-largo plazo, que habían dado la señal. Es decir, se suelen producir al mismo tiempo las señales macro y las técnicas.

Hay muchas formas de hacer dinero. Yo sólo hablaba del estilo Macro Trading tal y como lo entiendo. Es decir, algo completamente marginal, imagínate la cantidad de formas que hay de observar los mercados :)

s2

Es la vez que mejor entiendo lo que le explicas

Una cuestión es que te crea y otra que lo entienda completamente .. sobre todo porque yo estoy convencido que el efecto empleo no es el mismo aquí que en USA

respecto al consumo

Aquí hay mucho mas colchón social y no solo me refiero al publico ,sino al familiar y la economía sumergida que es mucho mayor .

por otra parte

¿ tienes una opinión sobre el efecto de la subida del euro ?

Sigo pensando que el efecto subida del euro y bajada del yen y de monedas emergentes tiene bastante importancia .

Un japonés indexado el año pasado hizo un pedazo de negocio y con que no baje puede seguir ganando en yenes

un abrazo

En general, la observación del empleo funciona igual en todos los países desarrollados, independientemente de si hay más colchón familiar o no.

Sobre lo del € no me cabe la menor duda. Las divisas determinan en buena medida la marcha de un país pero al final de todo eso se va a traducir en los datos macro y por eso los observo y "no especulo" con lo que puede ocurrir.

Es decir, tal vez un € fuerte es negativo para la economía Española, pero para saber que es negativo tendré que verlo en los datos macroeconómicos, sino solo será una idea potencial.

saludos

Enorme artículo, hay un libro sobre los banqueros centrales en la crisis del 29, analizando como fue su comportamiento y percecpión de los acontecimientos. Siempre me pareció curioso el tema.

Creo que es éste

http://www.fedeablogs.net/economia/?p=24637 He leído buenas opiniones sobre el libro, quizás con el sesgo de que al final aparecen como salvadores. Pero puede aportar cosas interesantes.

gracias. Joder, como salvadores? eso es un gran sesgo jajaja

A Rodríguez Braún, que no es desde luego partidario de ese sesgo, le gustó mucho el libro, e hizo esa salvedad, aunque no estoy seguro de si es ése exactamente. A lo mejor se lo pregunto por twitter.